Durch die Aufteilung der Gesamtabsicherung auf zwei oder mehr Versicherer ergibt sich ein hohes Maß an Flexibilität und Anpassbarkeit. Mit einer solchen Zweivertragslösung können zudem Fallstricke bei der Beantragung höherer BU-Renten umgangen werden.

Eine Berufsunfähigkeitsversicherung über Jahrzehnte an Lebensentwicklung bedarfsgerecht zu halten, ist die Königsdisziplin in der BU-Vermittlung. Man nennt dies technische Ausgestaltung einer Berufsunfähigkeitsversicherung. Eine Zweitvertragslösung oder Mehrvertragslösung ist dabei ein mächtiges Instrument.

Zweivertragslösung oder Mehrvertragslösung – Inhaltsverzeichnis

- Was ist eine Zwei- oder Mehrvertragslösung?

- Vorteile und Nutzen einer Berufsunfähigkeitsversicherung als Zweivertragslösung

- Hat die Berufsunfähigkeitsversicherung als Zweivertragslösung Nachteile?

- Wann brauche ich eine Zwei- oder Mehrvertragslösung?

- Zwei BU-Verträge bereits als Student abschließen?

- Praktische Beispiele Zweivertragslösung

Was ist eine Berufsunfähigkeitsversicherung als Zweivertragslösung?

Die Aufteilung der Gesamtabsicherung auf zwei oder mehr Verträge bei unterschiedlichen Versicherern nennt man Zweivertragslösung bzw. Mehrvertragslösung.

Die Absicherung gegen Berufsunfähigkeit wird also nicht auf die Betrachtung eines einzelnen Tarifs beschränkt, sondern als individuell zu konzipierende Gesamtabsicherung verstanden. Die beste Berufsunfähigkeitsversicherung ist jene, die auch über Jahrzehnte an Laufzeit mit den individuellen Entwicklungen der Lebensumstände schritt halten kann.

Vorteile einer Aufteilung auf zwei Berufsunfähigkeitsversicherungen

Zielsetzungen einer Zweivertragslösung oder Mehrvertragslösung sind insbesondere:

Versicherbarkeit einer Berufsunfähigkeitsrente über 2.500 €

Versicherbarkeit wird mit zwei Verträgen einfacher

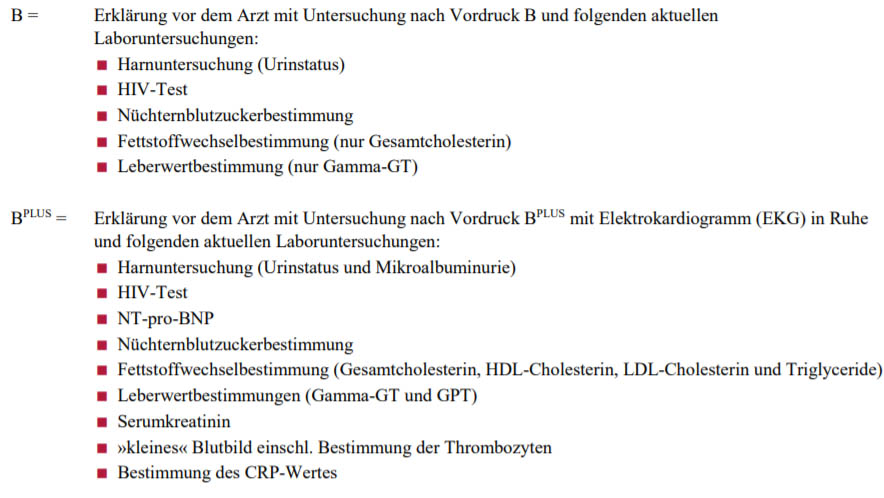

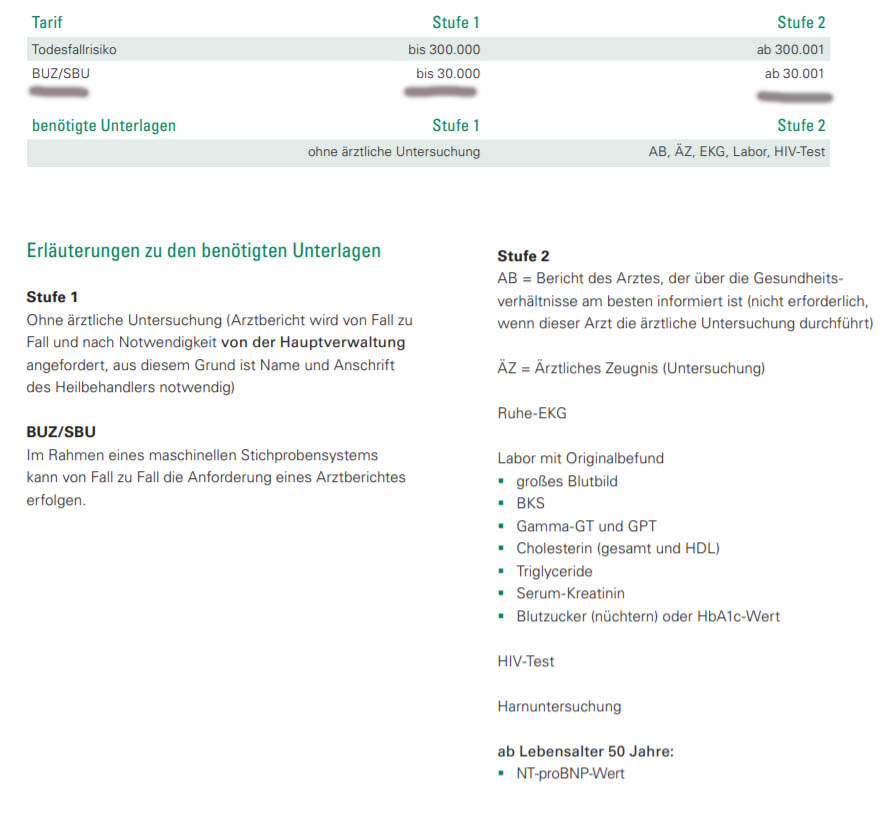

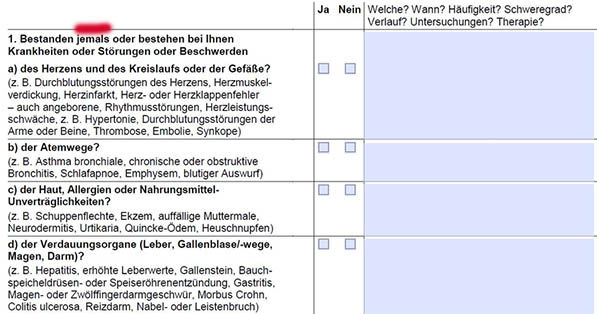

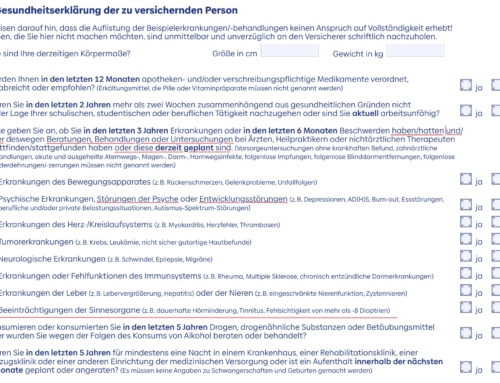

Bereits ab 2.501 € mtl. BU-Rentenhöhe reichen die üblichen Antragsfragen bei den meisten Versicherern (manche Versicherer ab 3.000 €) nicht mehr aus. Abhängig von den individuell geltenden Untersuchungsgrenzen werden zusätzlich ärztliche Untersuchungen gefordert. Das können beispielsweise Blutbilder, EKGs oder auch HIV-Tests sein.

Auch kann ein neues Set mit stark nachteilig ausgedehnten Antragsfragen ausgelöst werden.

Die Versicherbarkeit kann also nicht abschließend vorab durch eine Risikovoranfrage abgeklärt werden. Man ist abhängig von den Ergebnissen der erweiterten Gesundheitsprüfung.

Bereits kleine Auffälligkeiten ohne wirklichen Krankheitswert können erhebliche Folgen haben. Sei es der erhöhte Blutdruck, weil die Krankenschwester hübsch war oder eine geringfügige Grenzwertüberschreitung bei den Leberwerten, macht schnell mal eben 25 % Risikozuschlag.

Bei einer Berufsunfähigkeitsrente über 4.000 € entscheidet meist nicht mehr der Erstversicherer, der Rückversicherer hat dann ein Wörtchen mit zu reden. Was eine für den Versicherungsnehmer positive Auslegung von Ermessenspielräumen in den Annahmerichtlinien nahezu unmöglich macht.

Teilt man die gewünschte Absicherungshöhe jedoch auf zwei unterschiedliche Versicherer auf, kann man diese Probleme bei Auswahl der richtigen Versicherer vollständig umgehen.

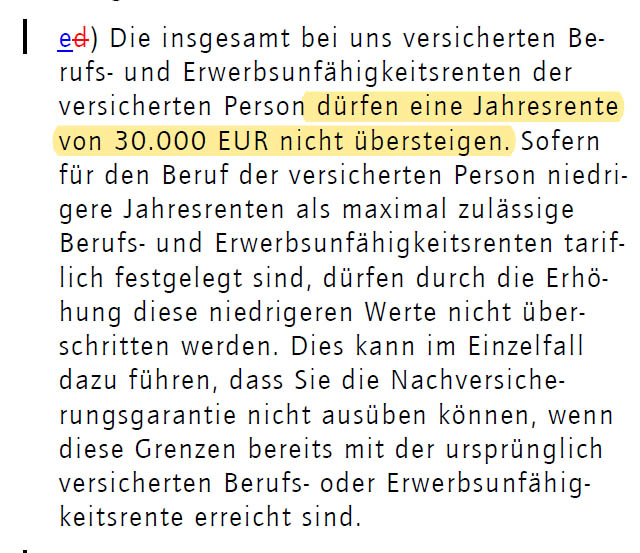

Höhere Nachversicherungsobergrenzen / mehr Nachversicherungspotential

Marktbreit gilt bei den meisten Versicherern noch immer eine Nachversicherungsobergrenze von 2.500 € bis 3.000 € BU-Rente. Wenige Versicherer bieten deutlich mehr, das aber auch nur im Rahmen sehr enger Spielregeln.

2.500 € BU-Rente entsprechen wiederum der wirtschaftlichen Angemessenheit bei 50.000 € Jahresbrutto.

Ein Einkommen, das Informatiker, Ingenieure oder auch Ärzte bereits bei Berufseinstieg erzielen. Spätere Gehaltsentwicklungen könnten nicht mehr über die Nachversicherung, nur noch teilweise über Beitragsdynamiken abgebildet werden.

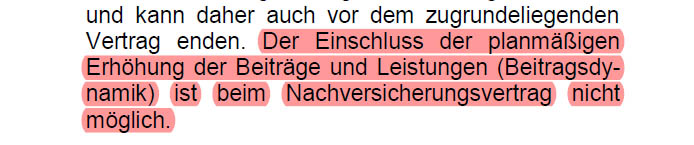

Die Beitragsdynamik erfüllt die Aufgabe des Kaufkraftausgleichs. Moderate Gehaltssteigerungen können über die Jahre zwar abgefangen werden, große Sprünge aber nicht zu dem Zeitpunkt, zu welchem eine höhere Absicherung benötigt wird.

Teile ich die Absicherung jedoch auf zwei Versicherer auf, gelten die Obergrenzen pro Versicherer. So erreicht man bei sinnvoller Kombination der richtigen Versicherer ein Nachversicherungspotential von wenigstens 5.000 € BU-Rente oder auch deutlich mehr.

Es bringt allerdings nichts, einfach zwei Verträge beim gleichen Versicherer abzuschließen. Diese Verträge würden stets als Gesamtabsicherung betrachtet werden, zusätzliches Nachversicherungspotential bringt das nicht.

Praktikablere Nachversicherungsoptionen

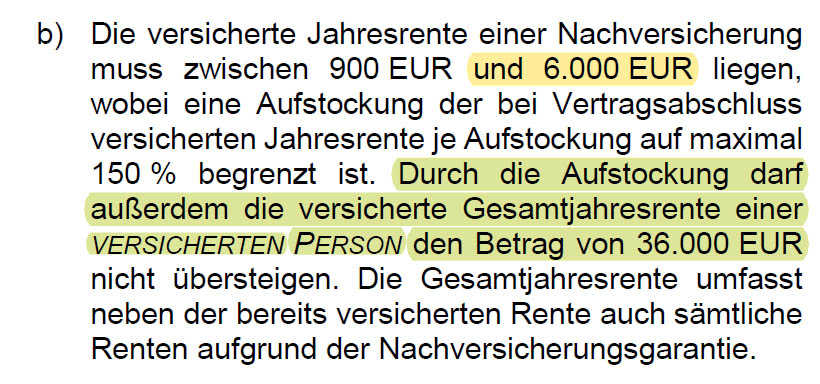

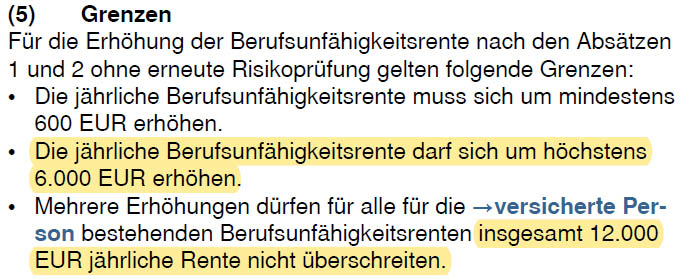

Nominal hohe Nachversicherungsobergrenzen sind nicht automatisch auch praktikabel. Die Versicherungsbedingungen einer Berufsunfähigkeitsversicherung regeln nicht nur die Nachversicherungsobergrenze, sondern auch ganz genau wie, wann, in welchem Umfang erhöht werden kann.

In Abhängigkeit von der individuellen Konstellation kann es Sinn machen, die von Versicherer zu Versicherer unterschiedlichen Nachversicherungsspielregeln durch gezielten Abschluss von zwei Verträgen für die eigene Zielsetzung zu nutzen. So können Schwächen einzelner Tarife kompensiert und die spezielle Stärken ausgespielt werden.

Beispiele dafür sind:

Bei vielen Versicherern beschränkt eine hohe Berufsunfähigkeitsrente (bei Abschluss oder im weiteren Verlauf) zudem die maximale Höhe der Beitragsdynamik. Was die Problematik einer angemessen hohen Absicherung zusätzlich verschärfen kann.

Auch für dieses Problem kann der Abschluss von zwei oder mehr Verträgen eine Lösung bieten. Bedingt aber genaue Kenntnisse der Versicherungsbedingungen und Annahmerichtlinien.

Bei Versorgungswerklern kann die Anrechnung der Ansprüche aus dem Versorgungswerk eine zusätzliche Einschränkung der Nachversicherungsmöglichkeiten erzeugen. Bedingt kann auch das durch eine gezielte Zweivertragslösung verbessert werden.

Hat Berufsunfähigkeitsversicherung als Zweivertragslösung Nachteile?

Auch wenn sich inzwischen mehr und mehr Maklerkollegen von mir inspirieren lassen haben, insgesamt ist dieser Lösungsansatz am Markt sehr selten und recht unbekannt. Auch bei meinen Interessenten begegnet mir hin und wieder zunächst eine gewisse Abwehrhaltung, wenn ich das Thema zur Sprache bringe.

Natürlich stellt sich die Frage, ob im Zuge der Aufteilung auf zwei oder mehr Verträge auch Nachteile entstehen. Sind die Kosten einer Zweivertragslösung höher? Bringt eine Zweivertragslösung Nachteile im Leistungsfall?

Der Kostenaspekt von zwei Berufsunfähigkeitsversicherungen

Eine Berufsunfähigkeitsversicherung hat üblicherweise absolute Stückkosten. Das ist so eine Art Kontoführungsgebühr für den Vertrag. Je nach Anbieter liegen diese Stückkosten bei etwa 12-36 Euro pro Jahr.

Wähle ich nun einen zweiten Anbieter dazu, muss ich auch bei Absicherung einer kleinen BU-Rente diese absoluten Stückkosten bezahlen. Aus meiner Sicht aber eine mehr als nur überschaubare Flexibilitätsprämie, die man ob der Vorteile lächelnd in Kauf nehmen sollte.

Häufig ergänzt man einen hochwertigen Hauptvertrag mit einem kleinen Vertrag bei einem billigeren Zweitversicherer. So, dass die Gesamtkosten einer Zweivertragslösung im Mix oft niedriger sind.

Zwei Berufsunfähigkeitsversicherungen im Leistungsfall

Theoretisch habe ich mit zwei Verträgen im Leistungsfall natürlich mehr Aufwand, als mit einem Vertrag. In der Praxis hält sich das Problem in Grenzen. Auch wenn die Formulare der Versicherer unterschiedlich aussehen, der eigentliche medizinische Leistungsnachweis ist der Gleiche.

Ich werde also so oder so die gleichen Schritte hinsichtlich Beschaffung von Therapie-, Behandlungs- und Diagnosestand unternehmen müssen, um meinen medizinischen Leistungsnachweis zu erbringen.

Ob ich die Ergebnisse dann ergänzend in zwei unterschiedliche Formulare eintragen muss, spielt üblicherweise keine Rolle.

Natürlich kann es theoretisch sein, dass dann einer der beiden Versicherer sinngemäß “zickt”. Könnte bei einer Einzelvertragskonstellation aber auch genau den einen gewählten Versicherer betreffen. So, dass bei der Zweivertragskonstellation immerhin ein Anbieter problemlos leistet, während der andere Anbieter Probleme macht.

Grundsätzlich ist die Zweivertragslösung im Leistungsfall ein wenig aufwändiger, durch den inhaltlich grundsätzlich gleichen Leistungsnachweis ist das aber kein echtes Problem.

Tatsächlich überwiegen die Vorteile des Lösungsansatzes bei passender Ausgangssituation bei weitem.

Wann brauche ich eine Zwei- oder Mehrvertragslösung?

Werden initial mehr als 2.500 € BU-Rente benötigt, sollte man dringend über eine Zweivertragslösung nachdenken. Das trifft auf praktisch alle MINT-Absolventen, Mediziner und sonstige Berufe mit höherem Einkommenspotential zu.

Geht man allerdings von dauerhaft mäßigen Gehaltsentwicklungen aus – bspw. im öffentlichen Dienst oder weil man den Arbeitgeber abgöttisch liebt – braucht man eher keine Zweivertragslösung.

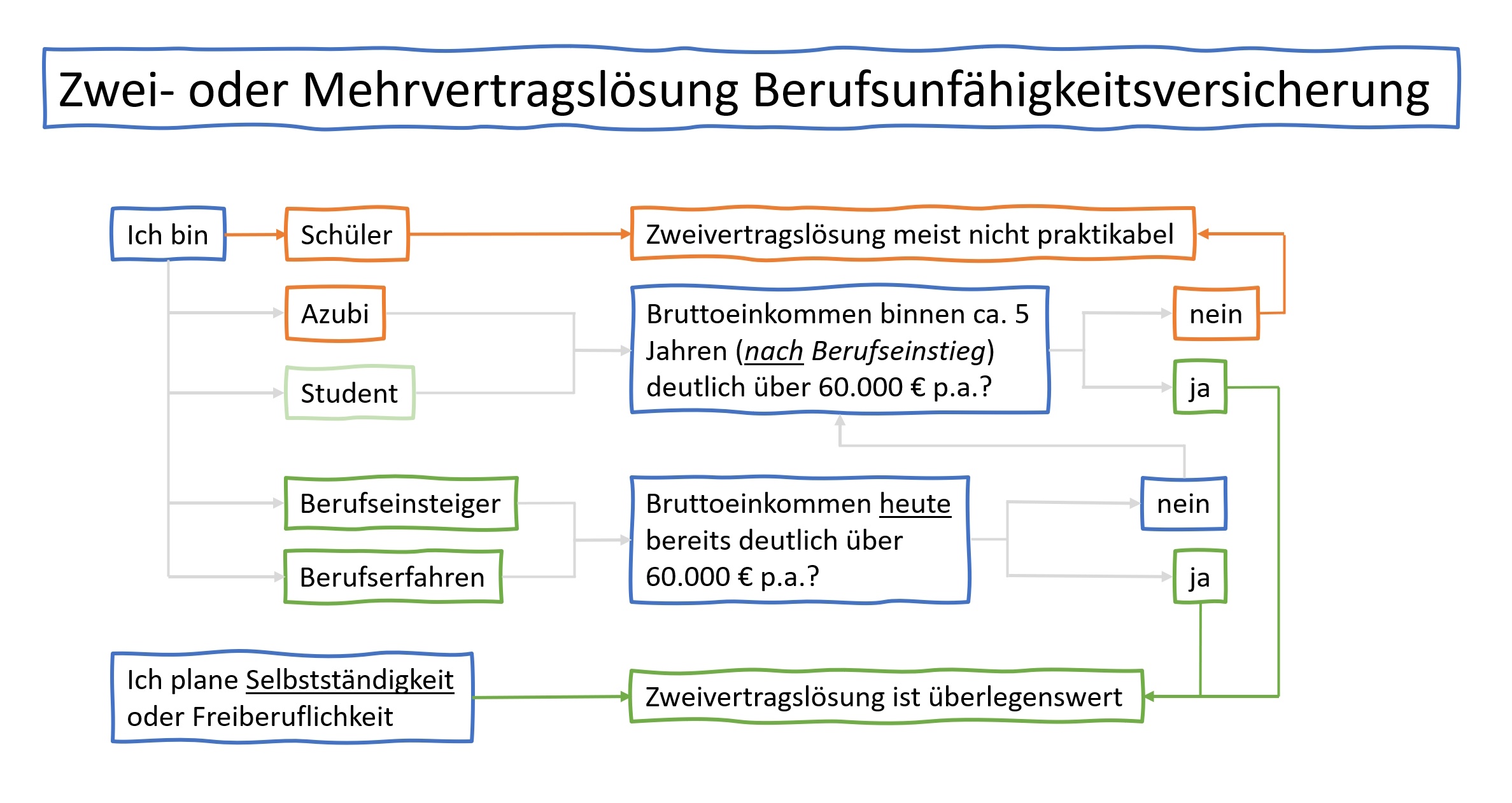

Das nachfolgende Schema kann als Orientierungshilfe dienen.

Grundsätzlich gilt: Wenn perspektivisch deutlich mehr als 60.000 € Brutto p.a. verdient werden oder das heutige Einkommen bereits deutlich über dieser Grenze liegt, kann eine Zweivertragslösung / Mehrvertragslösung sinnvoll sein.

Der zum Abschlusszeitpunkt ausgeübte Beruf, die daraus resultierenden Nachversicherungsobergrenzen und berufliche Perspektiven sind die Haupteinflussfaktoren für diese Entscheidung. Kurzum, die ganze Story ist eine höchst individuelle Einzelfallentscheidung.

Selbstständige sind ein besonderer Fall. Aus verschiedenen Gründen kann eine Zweivertragslösung hier generell sinnvoll sein. Beispielsweise sind die klassischen Nachversicherungsereignisse infolge „Gehaltserhöhung“ meist erheblich komplizierter ausgestaltet als beim Arbeitnehmer. Statt 10 % werden dann beispielsweise 30 % Erhöhung benötigt und statt „gegenüber dem Vorjahr“ nur unter Betrachtung eines 3-Jahresschnitts.

Gleichzeitig gilt, dass Zweivertragslösungen meist nur eingeschränkt attraktiv sind, wenn die Berufsunfähigkeitsrente bei Abschluss sehr niedrig ist. Kann ich mir als Student beispielsweise nur 1.000 € BU-Rente bei Abschluss leisten, wird sich mit diesem Ausgangswert eher keine sinnvolle Zweivertragslösung bauen lassen.

Zwei BU-Verträge bereits als Student?

Wer eine Berufsunfähigkeitsversicherung abschließen möchte, sollte dies sinnvollerweise in jungen Jahren tun. Der Gesundheitszustand ist dann meist noch besser und die Beiträge in der Regel günstiger.

Ein häufiger Abschlusszeitpunkt ist daher das Studium. Die zweite Studienhälfte ist wirtschaftlich betrachtet sogar meist der ideale Zeitpunkt (siehe Berufsunfähigkeitsversicherung wann abschließen?). Die Berufsgruppeneinstufung kann je nach Versicherer beim Studenten sogar billiger sein, als die Berufsgruppe nach Eintritt ins Berufsleben. Beispiel: Medizinstudent vs. Assistenzarzt

Damit stellt sich natürlich die Frage, ob eine Zweivertragslösung auch schon für Studenten sinnvoll ist.

Der Jurist würde sagen: Kommt drauf an.

Studenten können in der Regel maximal zwischen 1.500 € und 2.000 € BU-Rente abschließen. Eventuell kann man sich zunächst auch nur 1.000 € BU-Rente leisten.

Bei eingangs sehr niedrigen Berufsunfähigkeitsrenten funktionieren Zweivertragslösungen nur bedingt. Das liegt an den weiteren Details hinsichtlich der Spielregeln zur Nachversicherung.

Nehmen wir an, ich teile 1.000 € BU-Rente auf zwei Anbieter zu je 500 € auf. Beide begrenzen die absolut mögliche Nachversicherungshöhe auf zusätzliche 1.000 €. Dann habe ich trotz Aufteilung auf zwei Anbieter nur insgesamt 3.000 € Nachversicherungsobergrenze.

Oder es gelten prozentuale Grenzen in Bezug auf die Erhöhung. Beispielsweise nur insgesamt 100 % auf die Ursprungsrente oder pro Erhöhung nur 50 % der Ursprungsrente. Auch das ist nicht zielführend.

Lange Rede, kurzer Sinn: Bei Studiengängen mit hohen Einkommensperspektiven könnte eine Zweivertragslösung überlegenswert sein. Die Praktikabilität hängt aber stark von der Absicherungshöhe bei Abschluss ab. Alternativ kommt daher in Betracht, einen zweiten Vertrag nach Berufseinstieg abzuschließen (statt Nachversicherung). Was aber natürlich hinsichtlich Entwicklung der Gesundheitshistorie auch Risiken birgt.

Praktische Beispiele Zweivertragslösung Berufsunfähigkeitsversicherung

Früher standen an dieser Stelle konkrete Beispiele anhand konkreter Versicherungsbedingungen und Annahmerichtlinien. Die Entwicklung der Versicherungsbedingungen ist jedoch dynamisch. Speziell in Bezug auf Nachversicherung und Nachversicherungsobergrenzen hat sich seit 2022 endlich etwas am Markt getan.

Entsprechend schnell waren die Beispiele veraltet. Daher finden sich hier nun die Links auf die seit 2023 (sofern interessant oder lehrreich) selektiv verbloggten Praxisfälle.

Sehr wichtiger Beitrag, hilfreich.

Guten Tag Herr Breitag,

danke für den tollen Artikel. Angenommen, man (männlich, 31 Jahre) hat eine alte BUZ-Police aus 2007 (kombiniert mit einer Rentenversicherung), eine reine BU-Versicherung bei der Alten Leipziger aus 2019 und es steht eine Verbeamtung an. Netto-Gehalt aktuell: 2800 €, versicherte BU-Rente bislang: 2500 €. Wäre es, wenn man gesund ist, ratsam, 100 € oder 200 € bei der Bayerischen abzuschließen, um sich ggf. Gestaltungsmöglichkeiten (mit Dienstunfähigkeitsklausel) offen zu halten? Das wäre dann im Prinzip eine Drei-Vertrags-Lösung. Oder ist das overkill?

Beste Grüße

S. B.

Theoretisch kann man alles tun, praktisch ergibt die Überlegung eher wenig Sinn. Mit 1-200 Euro Ausgangs-BU-Rente bei der Bayerischen kommt man ob der Nachversicherungsregeln (um 150 % Grenze) nicht wirklich auf die ungefähr benötigten, grob 1/3tel des Nettos (Beamte im mittleren bis „niedrigen“ gehobenen Dienst) im Falle der Fälle.

Vielen Dank für Ihre Antwort! Gibt es dann aus Ihrer fachlichen Sicht eine clevere Lösung bzw. sinnvolle Ergänzung für die o. g. Konstellation? Die sehr alte Police würde ich nicht kündigen wollen. Bei der Alten Leipziger frage ich mich, ob das ggf. doch Sinn machen würde – zumal der Tarif von 2019 im Vgl. z. B. zur Alten Leipziger 2021 und aber auch zur Bayerischen 2021 ungefähr 20 € teurer für dieselbe Versicherungssumme ist.

Besprechen Sie dies doch gern einmal in Ruhe mit Ihrem Vermittler.