Ab 2025 gehen die geburtenstarken Jahrgänge der Babyboomer in Rente. Die sich dadurch ergebenden Finanzierungslücken werden zu Veränderungen in gesetzlicher Rentenversicherung und Versorgungswerken führen müssen. Mit einer erneuten Anhebung der Regelaltersgrenze ist zu rechnen.

Vor diesem Hintergrund ist eine belastbare und flexible Verlängerungsoption in der Berufsunfähigkeitsversicherung wichtig.

Verlängerungsoption bei Anhebung der Regelaltersgrenze – Inhaltsverzeichnis

Anhebung der Regelaltersgrenze – Das Grundproblem

Wer eine Berufsunfähigkeitsversicherung abschließen möchte, kann dies heutzutage bis zum maximalen Endalter von 67 Jahren tun. Das ist zweifelsfrei sinnvoll, wie im Artikel – Endalter bei Abschluss einer Berufsunfähigkeitsversicherung – ausführlicher erklärt.

Im Falle einer zukünftigen Anhebung der Regelaltersgrenze – in GRV oder im Versorgungswerk – droht jedoch eine nicht unerhebliche Deckungslücke.

Wenn ab 2025 die Babyboomer in Rente gehen, stehen sowohl die gesetzliche Rentenversicherung als auch die Versorgungswerke vor einem Finanzierungsproblem. Eine Anhebung der Regelaltersrente und / oder eine Anhebung der Rentenversicherungsbeiträge ist sehr wahrscheinlich.

Auch wenn dies aus der Politik immer wieder dementiert wird. Im August 2023 meinte Bundeskanzler Scholz „Haben wir nicht nötig.“. Die einfachen Regeln der Mathematik kann politisches Wunschdenken nicht dauerhaft außer Kraft setzen.

Für die gesetzliche Rentenversicherung gibt es eine weitere zeitliche Determinante im Jahr 2030. Im §154 des SGB VI ist das heutige Rentenniveau bis 2030 definiert. Dies geschah noch unter Schröderregierung. Seit dem wurden nur Wahlgeschenke verteilt und Plattitüden zum Besten gegeben.

Lange Rede, kurzer Sinn. Das Grundproblem ist nicht erst seit gestern bekannt, die Politik hat seit 2005 jedoch nichts getan um dieses zu lösen. Somit werden die Bürger in den Jahren ab 2025 wieder einmal die Konsequenzen politischen Unvermögens oder Unwillens spüren.

Versorgungslücke bei Anhebung der Regelaltersgrenze

Die Höhe der drohenden Versorgungslücke sollte man auf keinen Fall unterschätzen.

Bei mehreren Jahrzehnten an Vertragslaufzeit führt allein schon die Inflation (respektive der jährliche Kaufkraftausgleich durch die Beitragsdynamik) dazu, dass die zuletzt vor Endalter erreichte BU Rentenhöhe kräftig ansteigt.

Beispiel, 27-Jähriger mit anfänglich 2.500 € BU-Rente

- nur Kaufkraftausgleich über jährliche Beitragsdynamiken

- keine Karriere, keine Gehaltsanstiege über Kaufkraftausgleich hinaus

- moderate Inflation von nur 1,8 % pro Jahr über 40 Jahre

- Verschiebung der Regelaltersgrenze von 67 auf 70

Nach 40 Jahren (mit 67) würde die BU-Rente bereits 5.100 € betragen. Das entspräche einer Versorgungslücke von rund 184.000 € für drei Jahre!

Kommt zusätzlich zur Inflation / zum Kaufkraftausgleich noch die ein oder andere Gehaltserhöhung (mit Nachversicherung in Folge) dazu, vergrößert sich die Versorgungslücke weiter.

Im Prinzip ist es das gleiche rechnerische Grundproblem, wie unsinnigen Überlegungen hinsichtlich Verkürzungen beim Endalter in der Berufsunfähigkeitsversicherung. Werde ich bspw. mit 40 oder 45 berufsunfähig, habe ich praktisch keine Chance, diese drohende Versorgungslücke aus eigenen Mitteln aufzufangen. Eine Argumentation ala “das sind doch nur 2,3,4 Jahre” geht völlig fehl.

Wer eine Berufsunfähigkeitsversicherung abschließen möchte, sollte also möglichst darauf achten, dass eine belastbare Verlängerungsoption im Zuge einer Anpassung der Regelaltersgrenze in der GRV (oder im Versorgungswerk) in den Versicherungsbedingungen enthalten ist.

Verlängerungsoption in den Versicherungsbedingungen

Zeitgemäße BU-Tarife haben mittlerweile fast alle eine Verlängerungsoption in den Versicherungsbedingungen. Aus Sicht des Versicherers ist die Verlängerungsoption jedoch eine vorprogrammierte, negative Risikoselektion.

Man stelle sich vor, es käme zur Anhebung der Regelaltersgrenze. Der Versicherer schickt nun ein Werbeschreiben raus, „Zieht doch eure Verlängerungsoption …“. Wer würde diese Story denn sofort annehmen, obwohl noch nie die Versicherungsbedingungen gelesen? Richtig, jene Versicherungsnehmer die krank sind, eine erhöhte BU-Wahrscheinlichkeit haben oder bereits unmittelbar vor der Berufsunfähigkeit stehen.

Daher ist die tatsächliche bedingungsseitige Ausgestaltung der Verlängerungsgarantie gegenüber der Darstellung in Highlightblättern bei den meisten Versicherern erheblich eingeschränkt.

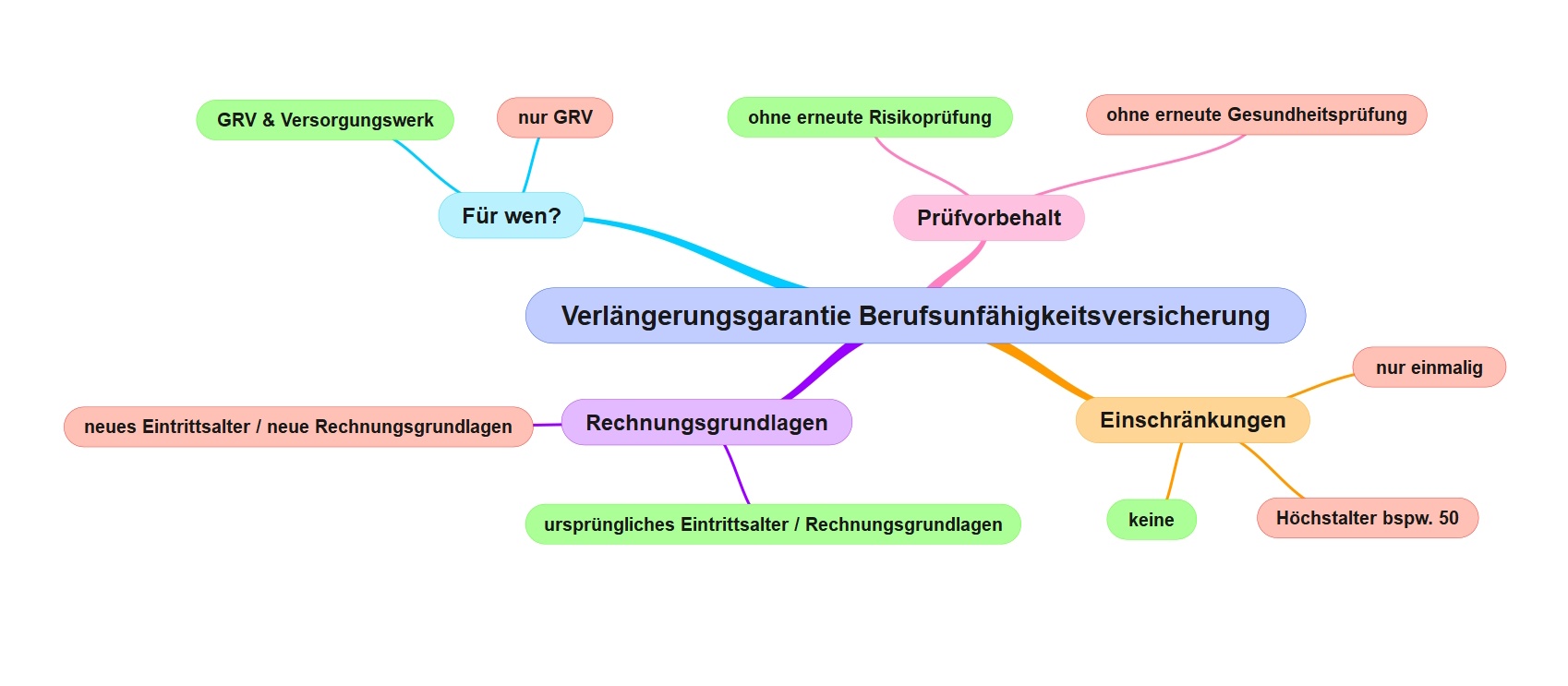

Nur GRV oder auch Versorgungswerk?

Einem Medizinstudenten nützt eine Verlängerungsgarantie in Bezug auf die gesetzliche Rentenversicherung wenig. Wahrscheinlicher ist die spätere Mitgliedschaft in einem ärztlichen Versorgungswerk. Entsprechend sollte die Verlängerungsoption auch für Anhebung der Regelaltersgrenze im Versorgungswerk gelten.

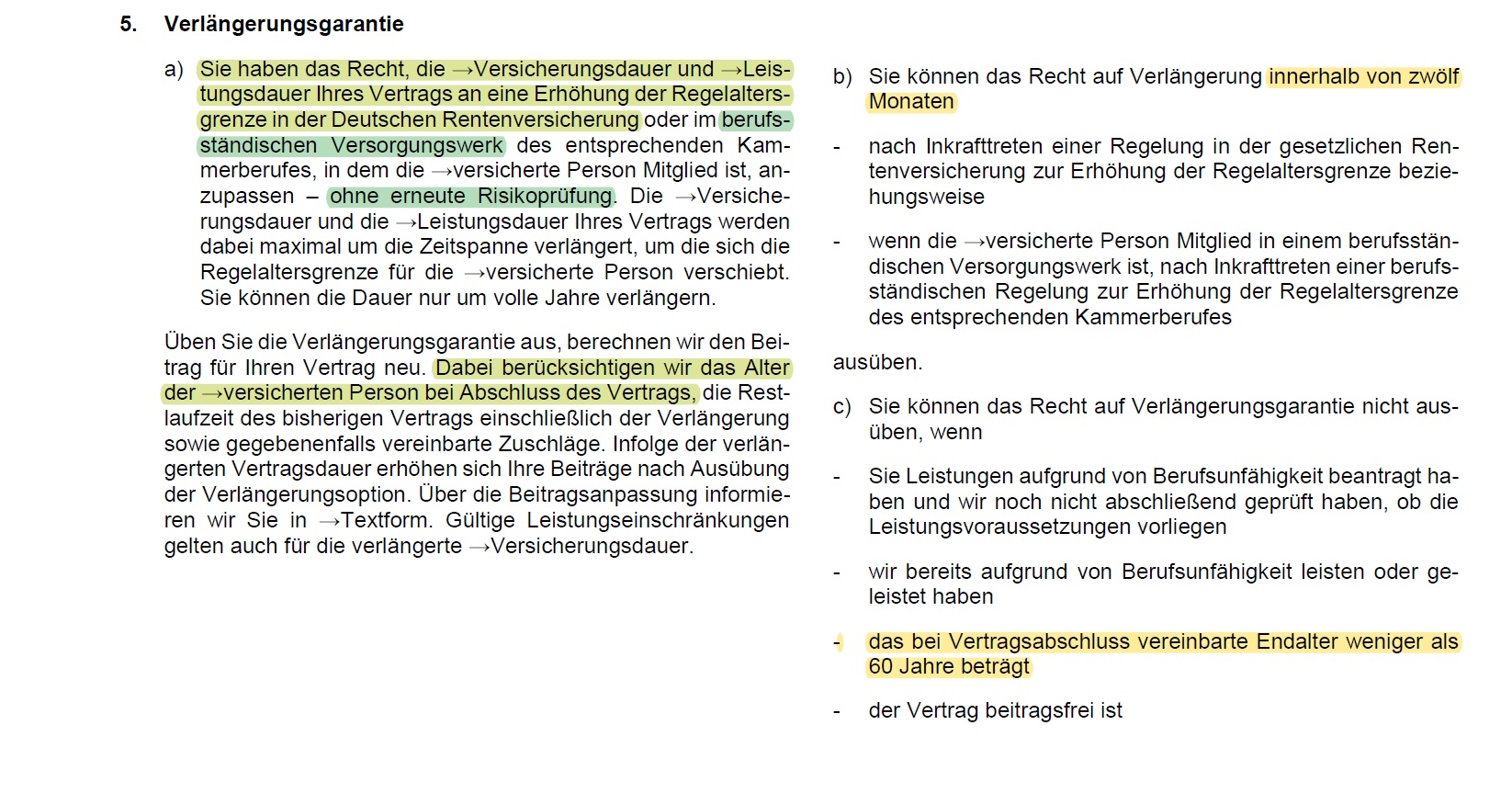

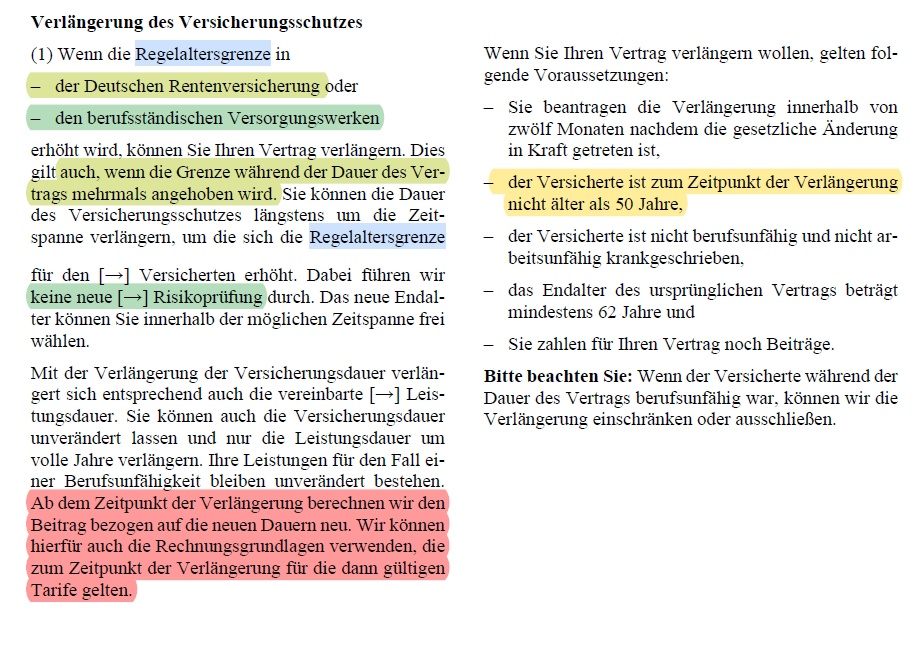

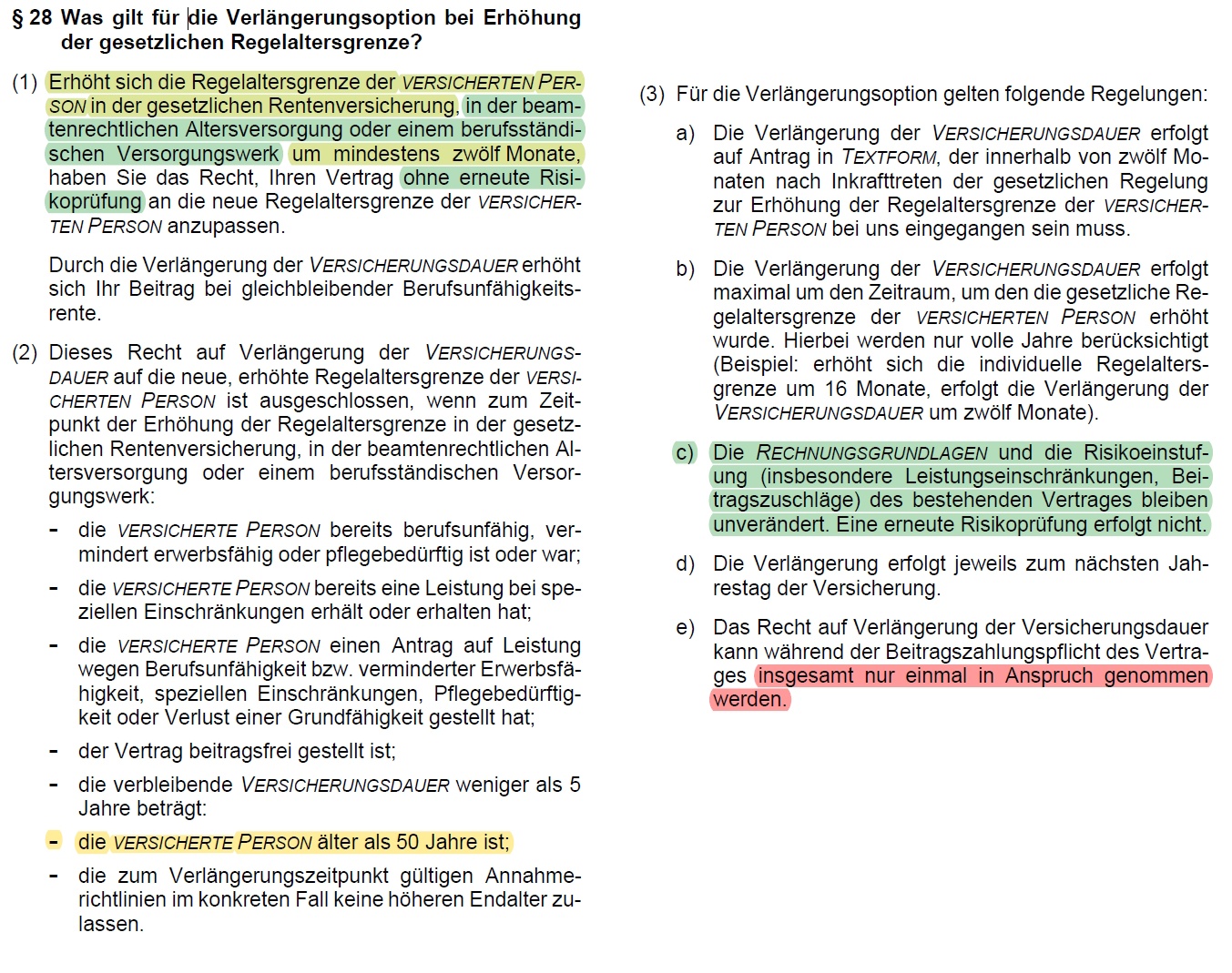

Ohne erneute Gesundheitsprüfung oder ohne erneute Risikoprüfung?

Ohne erneute Gesundheitsprüfung klingt nett, beinhaltet aber keinen Prüfverzicht hinsichtlich Beruf, Hobby, Rauchverhalten und BMI zum Zeitpunkt der ausgeübten Verlängerungsoption. Verändern sich diese Grundlagen zwischen Abschluss und Ausübung der Verlängerungsoption, kann es teuer bis unmöglich werden (bspw. Fallschirmspringen), die Option zu ziehen.

Welche Einschränkungen gelten?

Grundsätzlich gilt, aus einer bestehenden (oder unmittelbar bevorstehenden) Berufsunfähigkeit heraus kann man generell keine Verlängerungsgarantie ausüben. Diese Einschränkung gilt immer und bedarf keiner Erwähnung in den Versicherungsbedingungen.

Manche Versicherer schließen die Verlängerungsoption auch dann aus, wenn während der Vertragslaufzeit bereits Leistungen aus der Berufsunfähigkeitsversicherung bezogen oder solche beantragt wurden.

Die marktüblichste Einschränkung ist das Höchstalter von 50. Die statistisch höchste Wahrscheinlichkeit für das Eintreten einer Berufsunfähigkeit liegt zwischen 48 und 55 Jahren. Bei einer Deckelung auf 50 wird das Risiko aus Sicht des Versicherers deutlich reduziert.

Als problematisch erachte ich Regelungen, gemäß derer die Option nur einmalig angewendet werden kann. Das ganze Thema Rentenversicherung ist ein Primat der Politik. Es ist absolut unkalkulierbar wer, wann, was, wie oft tun wird.

Welche Rechnungsgrundlagen und welches Eintrittsalter gelten?

Mehrheitlich gelten bei Ausübungen der Verlängerungsoptionen die zum Zeitpunkt der Ausübung anzuwendenden Rechnungsgrundlagen.

Das heißt im Grunde, dass der Vertrag zum Zeitpunkt der Optionsausübung neu berechnet werden kann. Im Falle eines Falles auch mit dem dann gültigen Eintrittsalter zum Zeitpunkt der Optionsausübung. Und das kann richtig teuer werden.

Beispiel Abschluss mit 25, Verlängerungsgarantie um 3 Jahre mit 35

- ca. 25 % Mehrbeitrag für die zusätzlichen 3 Jahre Versicherungsdauer

- ca. 25-40 % Mehrbeitrag für das höhere Eintrittsalter, weil 10 Jahre älter

Beispiele zur Verlängerungsgarantie aus BU-Versicherungsbedingungen

Die aus meiner persönlichen Sicht eindeutige Referenzregelung hat derzeit die LV1871.

Gegenüber dieser Referenzregelung sind derzeit praktisch alle am Markt erhältlichen Verlängerungsoptionen auf die ein oder andere Art und Weise eingeschränkt. Nachfolgen ein paar leicht verständliche Beispiele …

Fazit Verlängerungsoptionen in der Berufsunfähigkeitsversicherung

Meiner Meinung nach ist die Verlängerungsgarantie bei Anhebung der Regelaltersgrenze direkt nach dem Thema Nachversicherung die derzeit wohl wichtigste Flexibilitätsoption.

Entsprechend würde ich auf eine möglichst belastbare Regelung in den Versicherungsbedingungen großen Wert legen. Unter Berücksichtigung aller abschlussrelevanten Aspekte bleibt es am Ende aber eine Entscheidung auf Basis der persönlichen Präferenzen und Gegebenheiten des Interessenten.

Im Termin technische Ausgestaltung besprechen wir die individuellen Regelungen der zur Auswahl stehenden Versicherer (nach Klärung Versicherbarkeit) sehr ausführlich.

Ob der diversen Einschränkungen und Ausschlüsse ist der Begriff “Verlängerungsgarantie” meiner Meinung nach mit Vorsicht zu genießen. Ähnlich wie beim Thema Nachversicherung bevorzuge ich persönlich daher den Begriff “Verlängerungsoptionen”.

Hinterlasse einen Kommentar