Gerade bei komplexen Versicherungsprodukten wie einer Berufsunfähigkeitsversicherung ist der Wunsch nach einfacher Vergleichbarkeit groß. Wenn es doch öffentlich zugängliche Prozessquoten und Leistungsquoten der BU Versicherer gibt, kann ich nicht einfach danach meine Berufsunfähigkeitsversicherung auswählen? Antwort: Entschieden nein! … Prozessquoten und Leistungsquoten haben meist überhaupt keine Aussagekraft!

Das Bedürfnis „einfache Vergleichbarkeit“ und „einfacher Bewertungsmaßstab“ für eine Berufsunfähigkeitsversicherung ist nachvollziehbar und hat im Wesentlichen zwei Gründe:

- Bequemlichkeit. Malen nach Zahlen, komplexe Versicherungen nach Zahlen …

- Zahlengläubigkeit, siehe irreführendes Sprichwort: Zahlen lügen nicht …

Prozessquote und Leistungsquote sind im Grunde Erfindungen der Ratingagenturen (bspw. Morgen & Morgen oder Franke und Bornberg). Die Deutungshoheit und jeweilige Berechnung obliegt den jeweils erhebenden Unternehmen.

Deren Kunden sind wiederum in erster Linie die Versicherer und in zweiter Linie Vermittler, welche die Software der Ratingagenturen in der Beratung nutzen. Die Kunden der Ratingagenturen sind niemals die Endkunden (Verbraucher). Entsprechend ergibt sich für die Ratingagenturen keinerlei Nutzen daraus, dem Verbraucher einen Nutzen zu stiften.

Wir schauen uns das Problem beispielhaft an der von Morgen & Morgen erhobenen Prozessquote an.

Prozessquote nach Morgen & Morgen – Hauptsache volle Wertung

M&M wirbt damit, verlorene (sprich zu Unrecht geführte) Prozesse den insgesamt geführten Prozessen gegenüber zu stellen. Schließlich sei es ja die Pflicht des Versicherers, die Versichertengemeinschaft vor ungerechtfertigten Ansprüchen zu schützen.

Soweit so gut. Das hieße bei wortwörtlicher Umsetzung der Werbeaussage: Verlorene Prozesse * 100 / geführte Prozesse = Aussage

Beispiel:

Versicherer führt 10 Prozesse und verliert 2, im Sinne der Werbeaussage wurden 20 % der Prozesse zu Unrecht geführt

Jetzt kann man aber beim besten Willen eine solche Zahl nicht wirksam vermarkten. Für Dinge, die sich nicht vermarkten lassen, zahlt weder ein Versicherer noch ein Versicherungsvermittler Geld.

Also müssen wir die Story aufhübschen. Wie das geht, kann man der Dokumentation des Ratings auf Seite 17 entnehmen. Das sieht dann so aus:

((Verlorene Prozesse + Anzahl der Vergleiche) * ((Verlorene Prozesse) / (Verlorene Prozesse + gewonnene Prozesse))) / Anzahl der Ablehnungen

Die Werbeaussage von oben wird also ganz dezent durch zwei weitere Zahlen ergänzt. Die Anzahl der Ablehnungen insgesamt und die Anzahl der geschlossenen Vergleiche.

Unterstellen wir mal überspitzt:

- 1000 Ablehnungen

- 20 Vergleiche

- 10 geführte Prozesse

- 2 verlorene Prozesse

Das ergibt dann: (2+20 * ( 2 / 2 + 8)) / 1000

Voila, wir haben aus 20 % (2 verlorene von 10 geführten Prozessen) mal eben 0,0044 gemacht. Genial. Brauchen wir auch, schließlich ist unter 1,5 % Voraussetzung für die volle Bewertung (5 von 5). Welcher Versicherer möchte schon mit einer nicht optimalen Bewertung werben?

Aussagekraft hat das bestenfalls sehr bedingt. So könnte der Versicherer bspw. von 1001 Leistungsfällen 1000 abgelehnt haben und verliert nur 2 Prozesse. Na herzlichen Glückwunsch zur Wahl eines Versicherers mit optimaler M&M Prozessquote.

Getunte Quoten durch undifferenzierte Bestandsbetrachtung

Ewiger (positiver) Spitzenreiter bei der Prozessquote wird wohl (die nicht mehr existente) Hamburg Mannheimer bleiben. Ja, das sind die Jungs mit den bunten Bändchen und Callgirls aus Budapest.

Und warum? Nun, der Strukturvertrieb verkaufte über Jahre häufig kapitalbildende Versicherungen mit geringen monatlichen Beiträgen inklusive einer sehr kleinen BUZ (Berufsunfähigkeitszusatzversicherung), respektive einer Beitragsbefreiung für bspw. 50 Euro mtl. Sparbeitrag bei Berufsunfähigkeit.

Wenn der Kunde also bis zum Eintritt der Berufsunfähigkeit nicht ohnehin vergessen hat, dass da irgendwo mal ein paar Euro BUZ an einem Vertrag mit dran hingen, tut es im Zweifelsfall auch nicht so weh die paar Euro durchzuwinken. Was der Versicherer rechtmäßig auf Basis seiner Bedingungen oder mangels sauberem medizinischen Leistungsnachweises ablehnen kann, landet ja auch nicht vor Gericht. Und wer klagt wiederum für bspw. 100 Euro mtl. BU Rente?

Kurzum: Für die Berechnung der Prozessquote wird der gesamte Bestand heran gezogen. Völlig unabhängig davon, ob der aus nennenswerten BU Renten oder Hartz 4 Vermeidungspolicen oder Beitragsbefreiungszusatzversicherungen besteht.

Mangelnde Aussagekraft durch Erhebung auf Bestandsebene

Wir modernen Menschen sind zahlengläubig. Ein rechnerisch korrektes Ergebnis muss jedoch nicht zwangsläufig eine sinnvolle Aussagekraft besitzen.

Nehmen wir das zweite Extrembeispiel VHV. Die Jungs waren seit 2004 für ein paar Jahre im Markt für Berufsunfähigkeitsversicherungen. Die Ratingagentur Morgen & Morgen bewertete einst die Leistungsquote der VHV als hervorragend und die VHV warb auch damit. Die Prozessquote der VHV betrug im Jahr 2013 gerade mal 0 %.

Ist jetzt aber auch nicht so überraschend, bei knapp 1.500 Verträgen im Bestand und 2 von insgesamt 3 Leistungsanträgen bisher, welche die VHV Stand 2013 anstandslos reguliert hatte. Egal, für einen Testsieg in der damaligen Finanztest reicht es alle Male.

Vermutlich würde in Anbetracht dieser erweiterten Zahlen niemand auf die Idee kommen, sein existenzielles Wohlergehen auf die Prozessquote der VHV zu stützen, oder?

Prozessquote und Leistungsquote keinerlei Garantie

Und selbst wenn man der Prozessquote oder Leistungsquote der BU Versicherer eine Aussagekraft zugestehen würde, welche Garantie würde dies dem Kunden bieten? Keine!

Selbst wenn man die zuvor erläuterten Extrembeispiele mal außen vor lässt: Die Quoten sind reine Momentaufnahmen.

Heißt, es wird keinerlei Aussagekraft – nicht einmal eine Unbrauchbare – darüber getroffen, wie sich ein Versicherer in 20 oder 30 Jahren verhalten wird. Genau das ist aber der eigentliche Punkt. Schließe ich heute im Alter 25-30 eine Berufsunfähigkeitsversicherung ab, habe ich statistisch noch mehr als 20 Jahre bis zum statistischen Hochrisikoalter im Sinne einer Berufsunfähigkeit.

Bis dahin werden allein schon die Vorstände des Versicherers 4-5-6 Mal ausgewechselt worden sein. Was beispielhaft für Veränderungen im Regulierungsverhalten zu verstehen ist.

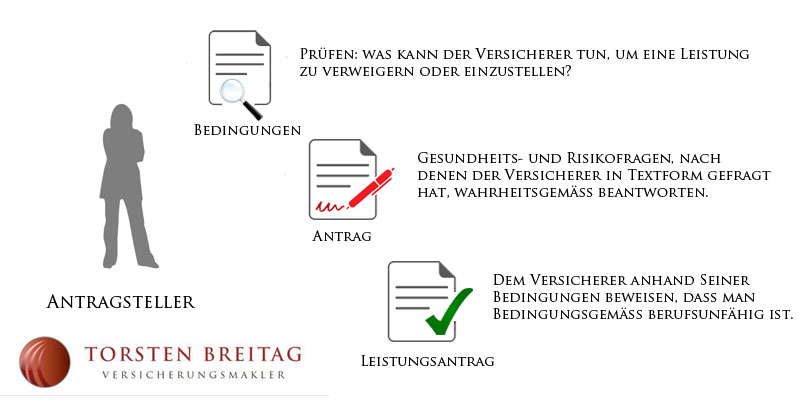

Basis für die Leistungswahrscheinlichkeit einer Berufsunfähigkeitsversicherung

Die Leistungswahrscheinlichkeit einer Berufsunfähigkeitsversicherung basiert vor allem auf drei Faktoren:

- Sorgfältige Auswahl der Bedingungen

- Sorgfältiger und sauberer Antrag (Erfüllung der vorvertraglichen Anzeigepflicht)

- Sorgfältiger und vollständiger Leistungsantrag (medizinischer Leistungsnachweis)

Nur wer die Bedingungen verschiedener Tarife tatsächlich vergleicht, kann die individuelle und bedingungsgemäße Leistungswahrscheinlichkeit eines Tarifs tatsächlich bestimmen. Und das heißt im Klartext: Bedingungen tatsächlich lesen, bzw. vom Experten erklären lassen. Häkchen, Eulchen oder Schlüsselchen irgendwelcher Vergleichssoftware ersetzen niemals das Lesen der Bedingungen! Falls nicht -> drohen unangenehme Überraschungen in Folge eines Leistungsantrags, der Versicherer liest seine Bedingungen dann ganz genau

Doch die besten Bedingungen nützten nichts, wenn der Antrag nicht sauber aufbereitet wurde. Und das heißt, gefahrerhebliche Umstände, nach denen der Versicherer in Textform gefragt hat, sind wahrheitsgemäß anzugeben. An der sorgfältigen Aufbereitung der Gesundheitshistorie führt kein Weg vorbei, eine Berufsunfähigkeitsversicherung kann man nicht in 30 Minuten abschließen. Falls nicht -> droht eine Verletzung der vorvertraglichen Anzeigepflicht

Kommt es zum Fall der Fälle, muss der Leistungsantrag sorgfältig aufbereitet, die erforderlichen Unterlagen zusammengetragen werden. Nur so kann ich dem Versicherer anhand seiner Bedingungen nachweisen, dass ich bedingungsgemäß berufsunfähig bin. Heißt im Wesentlichen: Der medizinische Leistungsnachweis ist zweifelsfrei zu erbringen. Falls nicht -> produziere ich wahlweise eine Ablehnung oder verzögere die Leistung selbst unnötig

Hinterlasse einen Kommentar