Nachversicherungsgarantien und -optionen ist eines der wichtigsten Themen bei Abschluss einer Berufsunfähigkeitsversicherung. Nur mit belastbaren und individuell passenden Versicherungsbedingungen kann die eigene BU-Absicherung dauerhaft bedarfsgerecht bleiben. Entsprechend empfehle ich in diesem Kontext stets die Wahl hochwertiger Versicherungsbedingungen.

Und dennoch: Nachversicherungen sind immer wieder ein langwieriges und hochgradig nerviges Streitthema. Die Versicherer benehmen sich ausnahmslos in Gutsherrenart und verwehren oder erschweren so den Versicherungsnehmern immer wieder eine bedarfsgerechte Absicherung.

Das steht den Versicherern aus meiner Sicht nicht zu. Während der Versicherer bei der ursprünglichen Annahme eines Versicherungsantrags völlig entscheidungsfrei ist, ist er das beim Thema Nachversicherung eben nicht. Denn für diese Nachversicherungen gibt es mehr oder weniger klare vertragliche Regeln, die Versicherungsbedingungen.

Seit Jahren warte ich daher auf einen Fall, der zumindest „so klar“ ist, dass man von einem geneigten Richter ein brauchbares Urteil bekommen könnte um die Rechte meiner Kunden zukünftig zu stärken. Die Masse der Problemfälle ist aber eben nicht „glasklar“, dazu zwei Beispiele:

- Keine Handhabe: Alte Leipziger lehnt Nachversicherung beim Berufseinsteiger ab, da in den Versicherungsbedingungen bzgl. wirtschaftlicher Angemessenheit auf das Vorjahresbrutto abgestellt wird. Das Vorjahresbrutto ist beim ex-Studenten in der Regel „Null“.

- Diskussionsbedarf: Versicherer lehnt Nachversicherung ab, weil wirtschaftliche Angemessenheit aus seiner Sicht ob vermeintlich variabler Gehaltsbestandteile nicht gegeben ist.

Gerade dieser letzte Punkt (vermeintlich variable Gehaltsbestandteile) ist ein ständiger Streitpunkt. Der so aber eigentlich gar nicht existieren dürfte, da die Versicherungsbedingungen beim Thema Nachversicherung mehrheitlich auf das letzte Jahresbruttoeinkommen abstellen. Siehe HDI Ego Top von 09/2020:

Möchte der Versicherer nun unter „letzten jährlichen Bruttoeinkommens“ etwas anderes verstehen, als das tatsächlich erzielte und vertraglich vereinbarte Bruttoeinkommen, dann sollte er das definieren. Tut er es nicht, muss er aus meiner Sicht mit einer Auslegung im Sinne der §§305c BGB ff. leben. Und nein, kein mir bekannter Versicherer definiert das näher in den Versicherungsbedingungen. Update: HDI tut es nun seit 1/2021, ein Schelm wer …

Im Juli 2020 ergab es sich nun, dass mir der HDI eine solche „ersehnte“ Vorlage lieferte, bei der gerechtfertigte Hoffnungen auf ein vorteilhaftes Urteil gegeben gewesen wären. Schauen wir uns diesen Fall aus meinem beruflichen Alltag als auf die Berufsunfähigkeitsversicherung spezialisierter Versicherungsmakler einmal genauer an.

HDI lehnt Nachversicherung ob fehlender wirtschaftlicher Angemessenheit ohne Prüfung der Grundlagen ab

Der HDI ist eigentlich ein geschätzter Produktgeber, den ich seit 09/2020 regelmäßig ob der eher guten Qualität von Risikoprüfung und hohen Qualität der Versicherungsbedingungen gern vermittle. Nur beim Thema Nachversicherung ist der Versicherer gem. meiner Erfahrungen fast so katastrophal wie eine Alte Leipziger.

Die Ausgangsbasis meines Kunden im kurzen Überblick:

Versicherungsnehmer beantragt mit mir zum Februar 2020 eine BU-Rente in Höhe von 2.000 €. Im Juli wünscht er die bedingungsgemäße Nachversicherung um 500 auf dann 2.500 € Absicherungshöhe.

Das Einkommen meines Kunden besteht aus 3.400 € mtl. Bruttoeinkommen, zuzüglich einer seit 2016 gezahlten und vertraglich fixierten Zielerreichungsprämie. Die Zielerreichungsprämie beträgt seit Februar 2018 mtl. 600 €.

Zudem erhält er einen monatlichen Ausgleich für Dienstwagenbesteuerung und Privatfahrten in Höhe von 654,92 €Brutto.

Aus Sicht eines Neuantrags (der aus Februar 2020) wird ohne Diskussion nur das Fixum (und davon 60 %) herangezogen. Der Versicherer ist hier völlig entscheidungsfrei, der Kunde muss damit leben. Berechnet werden also:

3.400 Fixum Brutto * 0,6 = 2.040 € BU Rente

Eine Brutto BU-Rente von 2.040 € entspricht im wahrscheinlichsten Szenario (keine EMR etc.) einer Netto BU-Rente von rund 1.670 €. Erläuterungen dazu, siehe: BU-Rente – welche Abzüge sind zu erwarten

Tatsächlich erzielt der Kunde aber einen Auszahlungsbetrag (sprich Netto) von mtl. 2.100 €). Um den eigenen Lebensstandard auch für den Fall einer Berufsunfähigkeit zu halten, fehlen also 330 Euro Netto BU-Rente. Das sind rund 400 Euro Brutto BU-Rente.

Entsprechend nachvollziehbar war der Kundenwunsch, die ursprüngliche Versicherungshöhe via Nachversicherung von 2.000 auf 2.500 € Brutto BU-Rente anzupassen. Diesem Kundenwunsch bin ich wie folgt nachgekommen:

- Am 27.07.2020 forderte ich für den Kunden ein Nachversicherungsangebot an

- Es folgen Diskussionen per Mail, dass maximal 2.400 € BU-Rente versicherbar wären

- Siehe obige Beispielrechnung, damit kann man leben, ich willige am 29.07.2020 für den Kunden ein

- Am 30.07.2020 teilt man mir mit, dass nach Rücksprache in der Fachabteilung nur auf 2.040 € BU-Rente nachversichert werden könne

- Ich fordere am 30.07.2020 eine klagefähige Ablehnung des ursprünglichen Invitatios (Einladung zur Abgabe eines Angebots) binnen Unverzüglichkeitsfrist im Original per Post an den VN, in Kopie an mich an

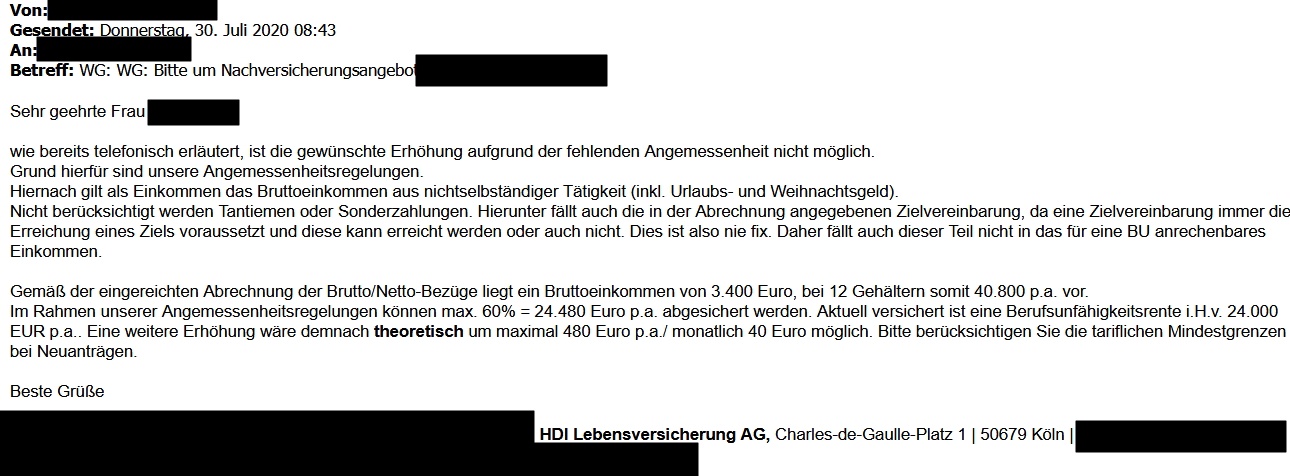

Hier die Mail, in der die Ablehnung inhaltlich enthalten war. Diese Mail war weder an mich, noch den Kunden adressiert noch ist sie eine formelle Ablehnung des ursprünglichen Invitatio-Modells (Bitte um Angebot). Zudem wird von Neuanträgen gesprochen, wir reden hier über Nachversicherung.

Zu diesem Zeitpunkt hat HDI lediglich die aktuellste monatliche Gehaltsabrechnung gesehen. HDI hat weder den Arbeitsvertrag angefordert, gesehen oder geprüft noch hat HDI angefordert, gesehen oder geprüft, was die bedingungsgemäßen Voraussetzungen für die Nachversicherung sind: DAS LETZTE JÄHRLICHE BRUTTOEINKOMMEN

Kurzum: HDI hat zu diesem Zeitpunkt eine rechtlich nicht relevante Ablehnung per salopper Mail formuliert, ohne überhaupt die Voraussetzungen geprüft haben. Ein Blankocheck für eine Klage, klarer wird es nicht mehr.

Es ist also unumgänglich eine offizielle und klagefähige Ablehnung anzufordern. Hätte der Kunde einfach dieses „Blabla“ ohne Widerspruch akzeptiert, hätte er keinerlei rechtliche Handhabe und ich als Versicherungsmakler wäre dafür sogar noch in der Haftung.

Der weitere Verlauf, wie man 6 Vollzeitmitarbeiter eines Versicherers beschäftigt, um 100 Euro Nachversicherung abzuwehren

In meinem Selbstverständnis als Versicherungsmakler enden meine Verpflichtungen gegenüber meinen Kunden nicht, wenn ich die Courtage für den Abschluss kassiert habe. Entsprechend sehe ich es auch nicht ein, eine solche Story einfach auf sich beruhen zu lassen. Heißt, dem Kunden eine bedarfsgerechte Absicherung zu verweigern und dafür auch noch in die Haftung zu gehen.

Verträge regeln was passiert, wenn man sich nicht mehr verträgt.

Eine (gerichtliche) Klärung wäre an dieser Stelle grds. der einzige „endgültige“, gleichzeitig aber natürlich nicht unbedingt der einfachste Weg aus Kundensicht. Es geht also keinesfalls um „Mimimi“ oder „Recht haben wollen“ (wie mir später im internen Mailverkehr des HDI mehr oder weniger indirekt unterstellt wurde), sondern um den professionellen Umgang mit auslegungsbedürftigen AVB-Inhalten.

Einige Tage später habe ich immer noch keinen Ablehnungsbescheid, aber einen Anruf vom Leiter der Vertriebsdirektion. Bis zu diesem Zeitpunkt waren folgende handelnde Personen involviert:

- Mitarbeiter der Vertriebsdirektion

- Mitarbeiter Annahme / Risikoprüfung

- nun der Leiter der Vertriebsdirektion

Macht bis dato in Summe 3 in Vollzeit angestellte Mitarbeiter des Versicherers, die Arbeitszeit für den Vorfall aufwenden mussten.

Mit dem Leiter der Vertriebsdirektion komme ich sehr gut klar. Ebenfalls ein Vollblutvertriebler und die sind erfahrungsgemäß weit näher an Bedürfnissen, Realität und Verständnis unserer gemeinsamen Kunden dran, als Innendienstmitarbeiter, die noch nie oder seit Jahrzehnten mit keinem Kunden mehr gesprochen haben. Es kam der Vorschlag, dass man es lieber mit einer gütlichen Lösung, statt mit einer Klage probieren wolle.

Man wolle nun (ERSTMALS) die Unterlagen sichten, um den Vorgang prüfen zu können.

Ich betonte, dass ich selbst die Klage ganz klar vorziehen würde und für den sinnvolleren und professionelleren Ansatz halte. Aber selbstverständlich mit dem Kunden Rücksprache halten werde und dies natürlich der Kunde zu entscheiden hat. Mein Kunde entschied sich dafür die Nachweise einzureichen und prüfen zu lassen.

Der weitere Verlauf im Überblick

- Am 07.08.2020 reichte ich den ursprünglichen Arbeitsvertrag aus 2016 und alle Gehaltsbabrechnungen seit März 2016 bei zuständiger Person #4 ein

- Am 15.08.2020 erfolgt eine Mitteilung im System des HDI, die aber wieder zurückgerufen wurde

- Am 15.08.2020 erfolgt eine weitere Mitteilung im System des HDI in 18 (!!!) einzelnen PDFs, es sind die Scans internen und externen Mailverkehrs und der eingereichten Unterlagen

- Am 20.08.2020 erfolgt eine weitere Mitteilung im System, Scan einer Mail, handelnde Person #5 (Leiter der zuständigen Abteilung) ist involviert

- Mitteilung kann ich aber zunächst gar nicht lesen, weil das HDI System mal wieder keine Verbindung zulässt

- Am 21.08.2020 steht im System plötzlich eine Neuausfertigung der ursprünglichen Versicherungspolice in 16 (!!!) Einzel-PDFs. Jetzt mal mit monatlicher Zahlweise, Police aus 2/2020 ist mit jährlicher Zahlweise ausgefertigt.

- Wollt ihr mich verscheißern?

- Am 22.08.2020 folgt ein kommentarloses Angebot für eine Nachversicherung auf 2.400 Euro

Also nochmal zusammengefasst:

Am 29.07. willige ich in ein Nachversicherungsangebot auf 2.400 € statt der ursprünglich gewünschten 2.500 € BU-Rente ein. Es folgt die Ablehnung und ein Prozess, der 5 Vollzeitmitarbeiter des Versicherers beschäftigt. Nur um am 22.08. dann wieder 2.400 € Euro BU Rente anzubieten. Ehrlich jetzt?

Mein Kunde hätte nun seinen Wunsch erfüllt. Er müsste lediglich noch die zweiseitige Annahmerklärung unterschreiben und wäre ENDLICH bedarfsgerecht versichert. Ich konnte die Wünsche und Interessen meines Kunden gegenüber dem Versicherer wahren, mit massivem Einsatz meiner Arbeitszeit.

Selbstverständlich waren wir in der Zwischenzeit aber nicht untätig und haben uns im Interesse des Kunden um eine Alternative bemüht. So wurde in der Zwischenzeit bereits der Abschluss einen zweiten Vertrags (mehr dazu im Artikel Zweivertragslösung) geprüft.

Als HDI schließlich einlenkte, hatte mein Kunde bereits einen zweiten, sauberen Vertrag bei der LV1871 abgeschlossen. Auch wenn ich selbst im Interesse aller zukünftig betroffenen Kunden lieber ein belastbares Urteil gehabt hätte, für meinen Kunden war der Zweitvertrag die beste Lösung.

Schließlich hat er nun auch in diesem zweiten Vertrag ein eigenes Nachversicherungsrecht und kann auf zukünftige Lebensentwicklung flexibler reagieren.

Zwecks Vollständigkeit sei erwähnt, dass diese Möglichkeit zum Abschlusszeitpunkt des HDI Vertrags aus verschiedenen Gründen noch nicht bestand. Sonst wäre natürlich – so wie fast immer bei mir – schon initial eine Zweivertragslösung angestrebt worden.

Fazit zum Thema Probleme mit der Nachversicherung

Die Nachversicherung ist ein Thema, welches leider immer wieder zu massiven Problemen im Alltag eines auf die Berufsunfähigkeitsversicherung spezialisierten Versicherungsmaklers führt. In diesem Kontext prallen völlig unterschiedliche Vorstellungen, Wünsche aller Beteiligten und prozessuale Eigenheiten aufeinander.

Aus Sicht des Versicherungsnehmers

Der Versicherungsnehmer wünscht eine (dauerhaft) bedarfsgerechte Absicherung. Er möchte – zumindest wenn er die Funktionsweise einer Berufsunfähigkeitsversicherung verstanden hat – seinen Lebensstandard auch dann halten können, wenn ihn das Schicksal einer Berufsunfähigkeit ereilt.

Dem Versicherungsnehmer ist dabei völlig egal, wie sich die Annahmerichtlinien und Winkelzüge des Versicherers zusammensetzen. Er hat ein Einkommen, dieses möchte er versichert haben.

Entstammt der Versicherungsnehmer meiner Kernzielgruppe MINT, gehört er zu einer am Arbeitsmarkt gefragten Spezies. Es gibt einfach nicht genug qualifizierte Absolventen für den Arbeitsmarkt.

Entsprechend müssen sich die Unternehmen gerade auch hinsichtlich der Vergütung etwas einfallen lassen, um das gewünschte Personal überhaupt bekommen zu können. Das führt zu flexiblen vertraglichen Anreizen in Arbeitsverträgen, die klassische Fixum-Vergütung eines Angestellten im öffentlichen Dienst ist die Ausnahme in diesen Branchen.

Das gleiche Problem besteht auch in meiner zweiten Kernzielgruppe, den Medizinstudenten und Ärzten. Hier gehören Überstunden und Zulagen zum guten Ton. Und wenn eben diese über Jahre regelmäßiger Teil des Einkommens waren, passt sich auch der Lebensstandard nicht selten genau daran an.

Von den Versicherern ist hier nahezu kein Verständnis für die Bedürfnisse ihrer Kunden zu erwarten. Versicherungsbedingungen werden für die vertriebliche Verwertung in Highlightblättern geschrieben, die meisten Sachbearbeiter der Versicherer am Markt haben die eigenen Bedingungen noch nie gelesen.

Aus Sicht des Versicherers

Die Nachversicherung ist eine negative Risikoselektion. Anders als beim Neuantrag kann der Versicherer das Risiko zum Zeitpunkt der Nachversicherung NICHT oder nur noch eingeschränkt prüfen.

Entsprechend wenig begeistert sind Versicherer von (hohen) Nachversicherungen, die in der Praxis leider auch nicht all zu häufig angewendet werden. Vor ein paar Jahren erklärte mir mal ein kleiner Nischen-Versicherer, es sei die erste Nachversicherung im laufenden Jahr …

Die Versicherer hätten am liebsten viele relativ kleine Verträge (sinngem. Hartz-4-Vermeidungspolicen) ohne nennenswerte Entwicklung (Nachversicherung oder Beitragsdynamiken) im nicht mehr prüfbaren Nachgang. Aus Sicht der Risikokalkulation wäre das die sicherste und kalkulierbarste Variante.

Es hat halt nur absolut NICHTS mit den Bedürfnissen und dem Absicherungsbedarf der Versicherungsnehmer zu tun.

Dieses ganze Dilemma lässt sich auch an einem einfachen Zahlenbeispiel belegen:

Die Alte Leipziger erhöhte 2003 auf 2004 die Nachversicherungsobergrenze auf insgesamt 2.500 € und wurde in den Folgejahren zunächst zu einem der technisch flexibelsten Versicherer. Seit dieser Zeit, immerhin 16 Jahre, hat sich am Thema Nachversicherung nicht viel getan.

Hinsichtlich Nachversicherung fehlen im Gesamtmarkt quasi 16 Jahre Kaufkraftanpassung.

Die Alte Leipziger schwächte ihre Nachversicherungsspielregeln sogar teilweise ab 2017 und schließlich 2020. Bis 2020 wurden Beitragsdynamiken nicht auf die Nachversicherung angerechnet, seit 2020 schon.

Aus Sicht des Versicherungsmaklers

Der Versicherungsmakler hat die Interessen seiner Kunden zu wahren und er haftet auch dafür. Das zu wahrende Interesse ist die bedarfsgerechte Absicherungshöhe, auch im späteren Verlauf, teils über Jahrzehnte.

Die Motivation ist nicht die Vergütung. Im vorhergehend geschilderten Vorgang geht es um eine Vergütung von grob geschätzt 250 €, die auch dann geflossen wäre, wenn der Versicherungsnehmer schrittweise mit Beitragsdynamiken angepasst hätte. In dem Fall sogar mehr, da mit jeweils steigendem Alter auch höhere Versicherungsprämien zu zahlen wären.

Der Versicherungsmakler ist der Prellbock zwischen den völlig unterschiedlichen Interessen Versicherer <> Versicherungsnehmer. Und er ist der Einzige, der haftungstechnisch den Kopf hinhalten muss, wenn besagte Parteien nicht zu einem Konsens kommen.

Gleichzeitig heißt das: Es ist mit dem Abschluss einer Berufsunfähigkeitsversicherung allein nicht getan. Als Versicherungsnehmer brauche ich über Jahre einen fachlich qualifizierten und bemühten Ansprechpartner, um meine BU-Absicherung dauerhaft bedarfsgerecht halten zu können.

Nachtrag vom 08.01.2021

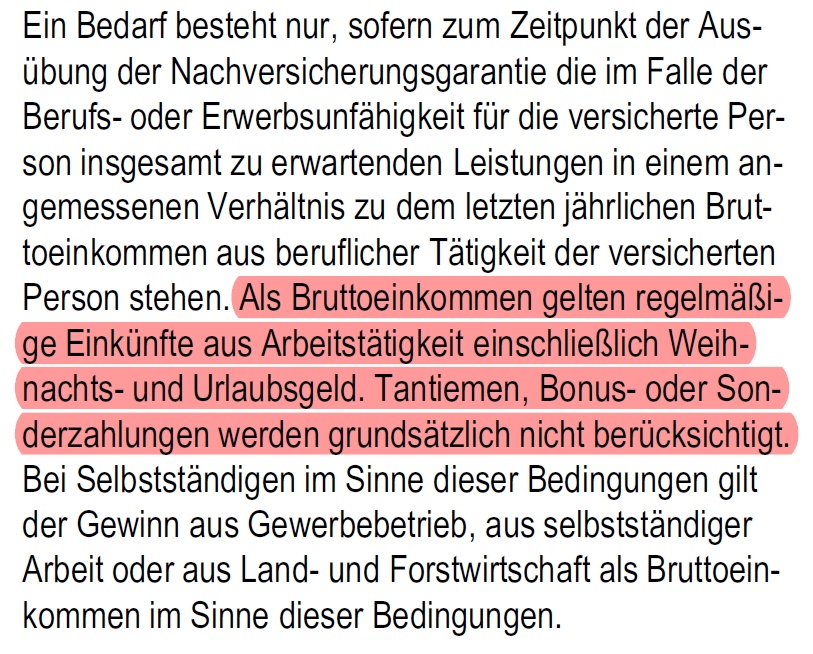

In den ab 01.2021 geltenden Versicherungsbedingungen hat HDI die entsprechende Passage nun konkretisiert:

Zwar gibt es bzgl. vermeintlich variabler Gehaltsbestandteile keinen quasi „reibungslosen“ Versicherer, diese neue Regelung (bisher HDI der einzige Versicherer) zeigt aber wieder einmal, wie weit Versicherungsbedingungen häufig vom realen Leben entfernt sind.

Es gibt diverse Berufe, bei denen einfach Boni und ähnliche Storys schlicht vertraglich fixierte Bestandteile des Einkommens sind. Bspw. angestellte Zahnärzte bekommen exkl. Anstellung im Krankenhaus meist nur ein geringes Fixum zzgl. entsprechender Beteiligung oä. Konstruktion. Gefragte Personallücken (bspw. in der IT) werden häufig mit ähnlichen Regelungen geschlossen, um das Vergütungssystem der Firma nicht auf den Kopf zu stellen und überhaupt geeignetes Personal finden zu können.

In leitenden Berufen mit hohen Einkommen gibt es dann wiederum meist kaum noch Fixum – sondern zusätzliche Anreize – wie beispielsweise Aktienoptionen.

Ein guter Versicherer geht da zumindest in den Dialog, HDI hat hingegen anscheinend kein Interesse an bedarfsgerechter Absicherung der eigenen Kunden.

Lieber Herr Breitag,

nach der Lektüre Ihres Artikels über die Anpassung von Versicherungssummen ist mir eine Frage in den Sinn gekommen:

Was gilt denn für den umgekehrten Fall, in dem das Einkommen der versicherten Person sinkt (z.B. aufgrund freiwilliger beruflicher Umorientierung oder freiwilliger Reduzierung der Arbeitszeit)?

Viele Versicherer sagen ja, dass man maximal z.B. 60% des Bruttoeinkommens versichern kann.

Was also, wenn man zunächst als Informatiker 4.000€ Monatsbrutto verdient, 2.400€ über die BU absichert, dann aus freien Stücken auf Lkw-Fahrer umsattelt, dort nur noch 2.000€ Monatsbrutto erhält? (Oder z.B. Kinder kriegt und nur noch halbtags arbeitet, mit dem selben Effekt auf den Bruttolohn)

Muss man die Beiträge für die 2.400€ weiter zahlen? Verringert sich automatisch die Versicherungssumme auf dann 1.200€?

Oder muss man wohl oder übel die Versicherungssumme behalten, mit der Folge, dann im Falle des Eintritts der BU mehr BU-Rente ausgezahlt zu bekommen, als man vorher verdient hat?

Danke für Ihre Ausführungen

Die Berufsunfähigkeitsversicherung ist eine Summenversicherung. Es zählen allein die Gegebenheiten zum Abschlusszeitpunkt (respektive Zeitpunkt der Nachversicherung). Kommt es nachträglich durch bspw. Berufswechsel zu einer Einkommensreduzierung, besteht ungeachtet dessen Versicherungsschutz für die volle versicherte Summe. Es wird nichts gekürzt.

Ein „zu viel bekommen“ ist völlig praxisfremd. Eine Anpassung der BU-Rente nach unten ist grds. möglich, fast nie anzuraten und da meist nicht bedingungsseitig geregelt, versicherungsmathematisch nachteilig. Ungeachtet dessen, es ist möglich aber eben praxisfremd.

Vielen Dank für Ihre schnelle und klare Antwort!

Auf das obige Beispiel bezogen, wäre es also so, dass der Informatiker, der nur noch halbtags arbeitet, und dann bezogen auf dieses konkrete Berufsbild („halbtags arbeitender Informatiker“) berufsunfähig wird, die volle vertraglich vereinbarte Rente von 2.400€ erhält, auch wenn diese höher als 100% des Bruttoeinkommens im zuletzt in gesunden Tagen ausgeübten Beruf liegt, richtig?

Exakt so ist es.

Ich habe mal eine Frage zu Nachversicherungsoption ohne erneute Gesundheitsprüfung: wenn ich diese nutze, fängt dann die Verjährungsfrist für die vorvertraglichen Anzeigepflichten neu zu laufen? Sprich: wenn mein Vertrag bereits mehr als zehn Jahre läuft und ich somit relativ Safe sein sollte. (Ich habe damals alles wahrheitsgemäß angegeben, aber you never know, würde die Frist dann wieder neu beginnen bei einer Nachversicherung ? Ich frage, weil es die Klausel gibt, dass alle Fristen für die Nachversicherung neu zu laufen beginnen. Das irritiert mich irgendwie …

Falls ja kann das aber ja nur für den Nachversicherungsbetrag gelten oder ?

Nachversicherungen verlängern niemals die Fristen bzgl. vorvertraglicher Anzeigepflicht für den Ursprungsvertrag. Eine solche Klausel gibt es daher auch nicht.

Je nach Art der Nachversicherung sind aber durchaus Fragen zu beantworten. „Ohne erneute Gesundheitsprüfung“ ist (im Ggs zu „ohne erneute Risikoprüfung“) bspw. kein Verzicht auf die Prüfung von Beruf / Hobbys / Körpergröße + Gewicht + Rauchverhalten / Auslandsaufenthalten zum Zeitpunkt der Nachversicherung …

Für derartige Fragen gelten für den Nachversicherungsteil ab Zeitpunkt der Nachversicherung natürlich neu laufende Fristen.

Wirtschaftliche Angemessenheit wird immer geprüft (und ist zu beweisen). Zudem ist eine Nachversicherung generell nicht möglich, wenn bereits objektiv BU eingetreten ist oder aktuell Arbeitsunfähigkeit besteht. Auch das sind dann „neue“ VVA …

Herzlichen Dank für Ihre schnelle Antwort! Berufsunfähigkeit liegt nicht vor auch bin ich derzeit nicht AU (wobei ich hierfür auch keinen Ausschluss bei meinen Bedingungen finde). Eine erneute Gesundheitsprüfung findet nicht statt. Lediglich die Angemessenheit wird überprüft. Das müsste hinhauen und dürfte auch bereits geprüft worden sein.

Ich wünsche Ihnen einen schönen Sonntag!