Technische Ausgestaltung einer Berufsunfähigkeitsversicherung

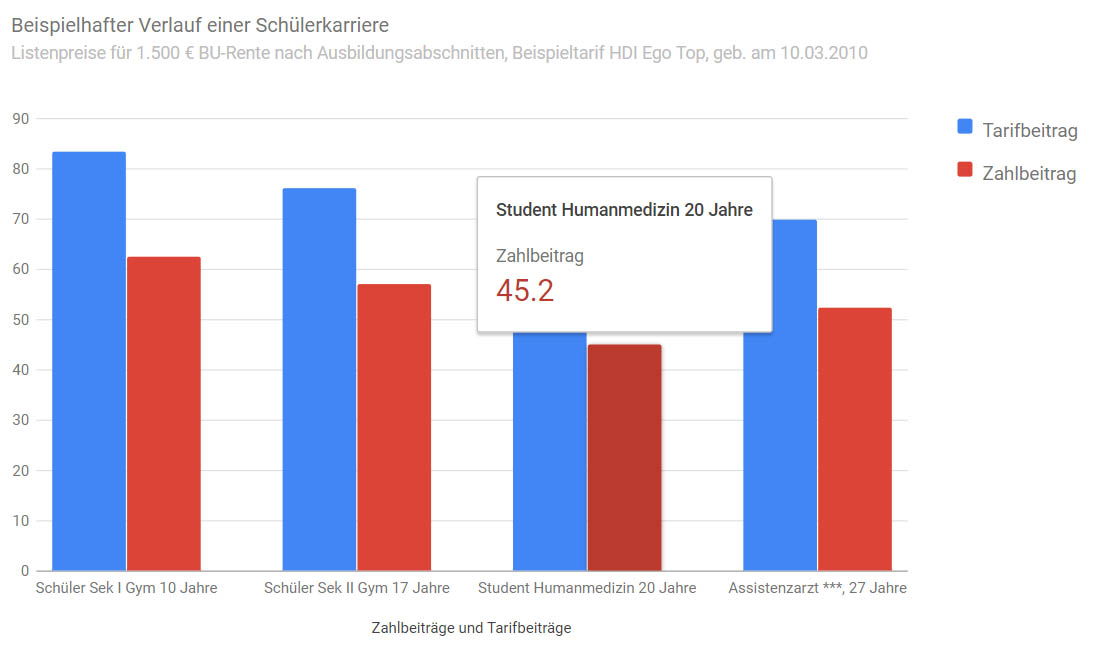

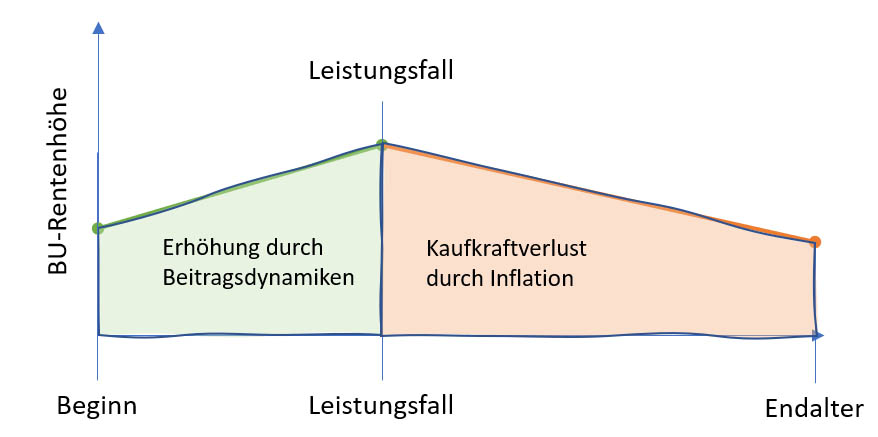

Wer eine Berufsunfähigkeitsversicherung abschließen möchte, tut dies in der Regel für einen Zeitraum von 3 oder 4 Jahrzehnten. Es ist durchaus eine Herausforderung, die eigene Absicherung über so lange Laufzeiten bedarfsgerecht zu halten.

Die dafür notwendigen Überlegungen zur Konfiguration einer Berufsunfähigkeitsversicherung fasst man unter dem Begriff technische Ausgestaltung einer Berufsunfähigkeitsversicherung zusammen.

Nachdem wir die Aufbereitung der Gesundheitshistorie abgeschlossen sowie Funktionsweise und Auswahlkriterien einer Berufsunfähigkeitsversicherung (im AVB-Termin) ausführlich besprochen haben, ist die technische Ausgestaltung der letzte und abschließende Themenkomplex in meinem Beratungsablauf. Man könnte eben auch von der finalen Konfiguration des gewünschten Versicherungsschutzes sprechen.

Sie können den „Termintyp III – technische Ausgestaltung“ bequem online als Termin vereinbaren.

Ganz ehrlich: Diesen Abschnitt liebe ich am meisten an meiner Arbeit. Man biegt auf die Zielgerade ein und es gibt doch nichts Schöneres, als gemeinsam eine individuelle und bedarfsgerechte Lösung zu erarbeiten. Ungleich wirkungsvoller als Lösungen von der Stange, die den ersten Windstoß bei sich verändernden Lebensumständen nicht überstehen würden.

AVB-Inhalte zur Konfiguration einer Berufsunfähigkeitsversicherung

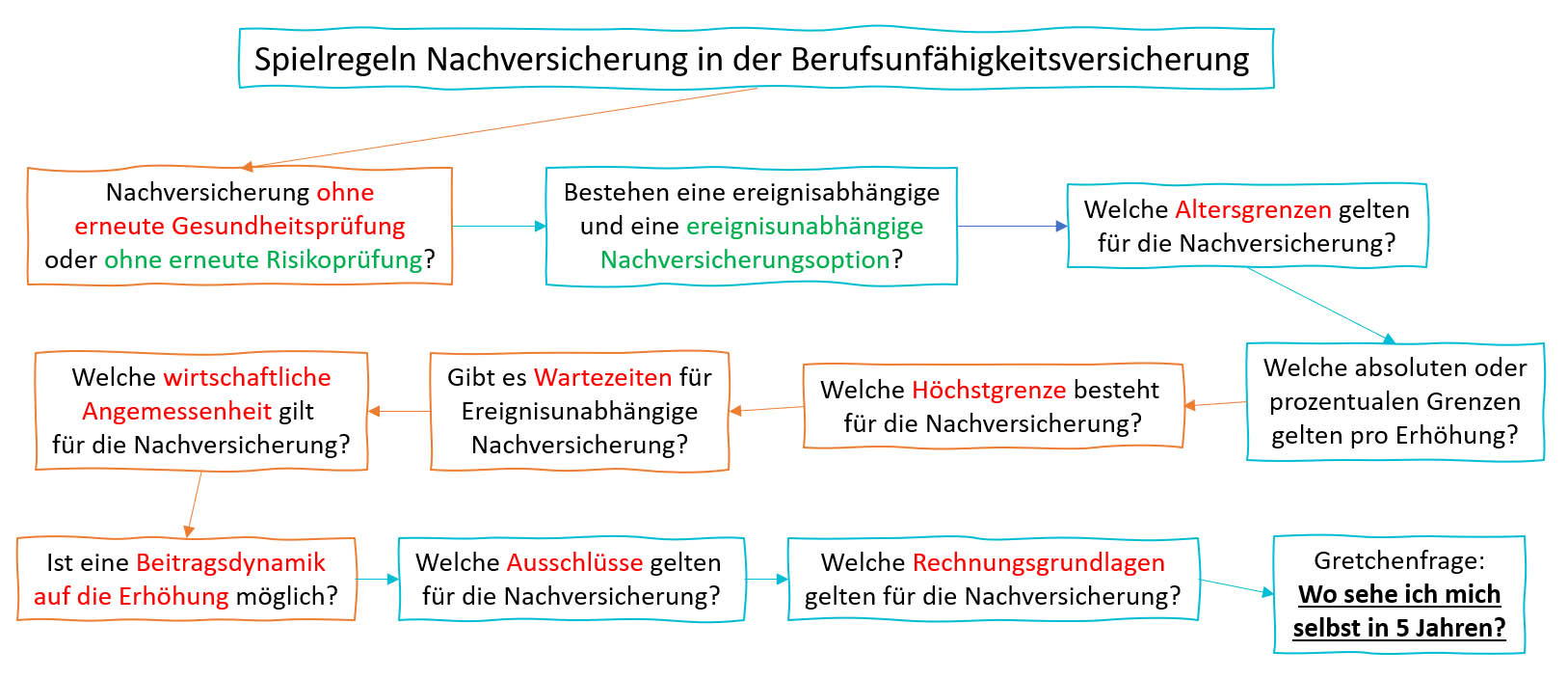

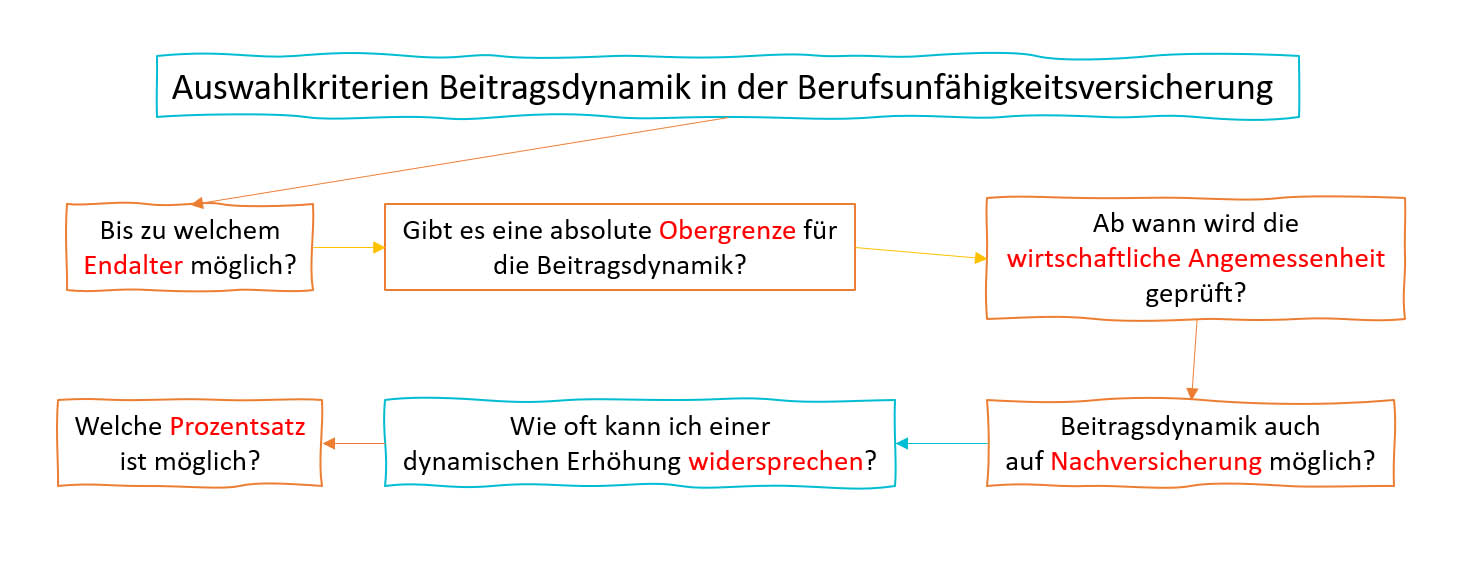

In den Versicherungsbedingungen einer Berufsunfähigkeitsversicherung ist geregelt, wie der bestehende Vertrag in Folge veränderter Lebensumstände angepasst werden kann.

In diesem Teilaspekt Flexibilität und Anpassbarkeit sind die bedingungsseitigen Unterschiede selbst zwischen grundsätzlich hochwertigen und zeitgemäßen BU-Tarifen noch immer gewaltig.

Weitere Fragestellungen BU-Konfiguration

Natürlich ergeben sich nicht alle Aspekte, die man bei der Konfiguration einer bedarfsgerechten Berufsunfähigkeitsversicherung beachten sollte, allein aus den Versicherungsbedingungen.

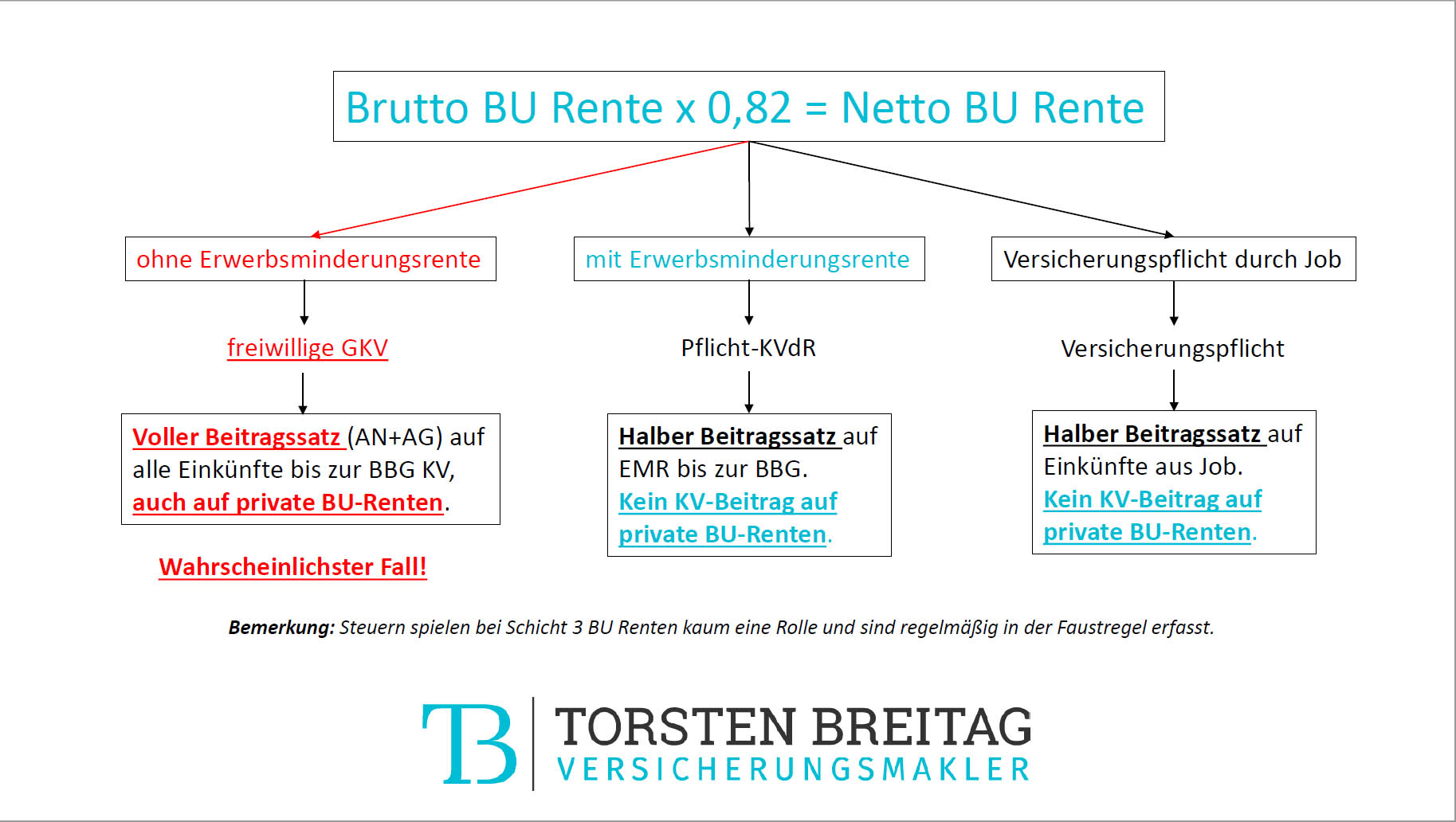

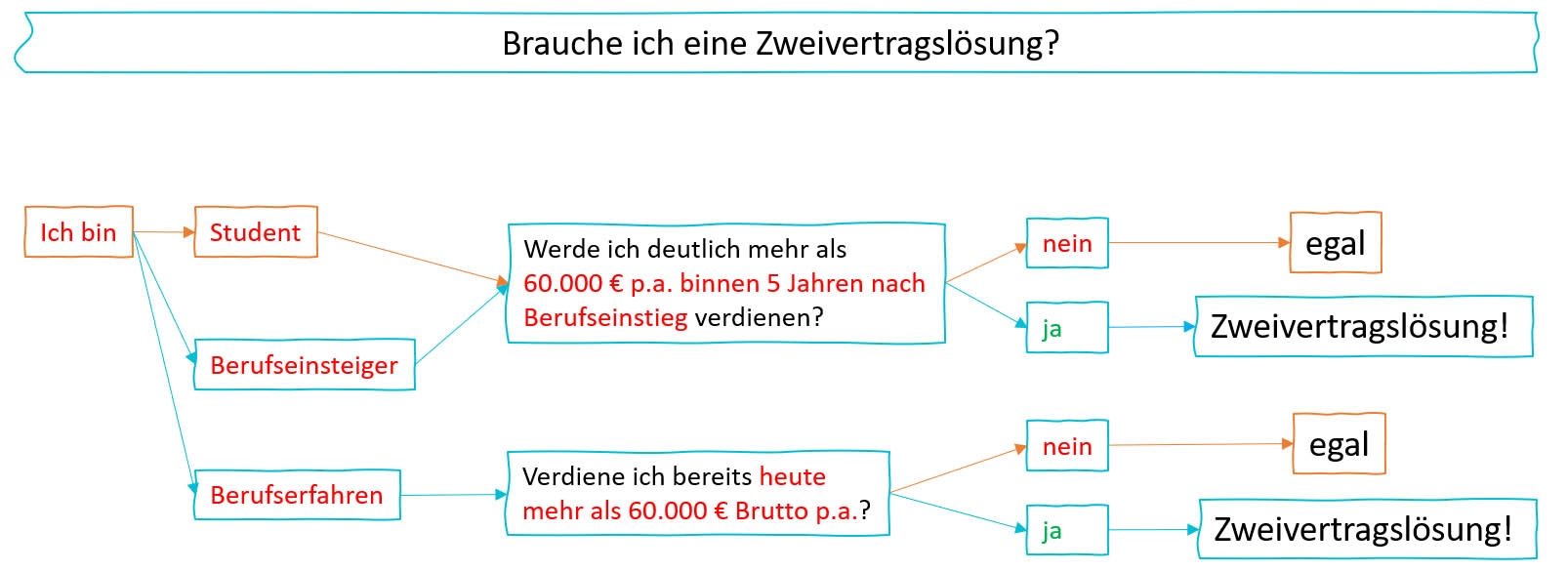

Üblicherweise kommen einige weitere Fragestellungen auf, mit denen man sich grundsätzlich auseinandersetzen sollte. Dazu zählen insbesondere …

Auch mit diesen Themen werden wir uns im Termin technische Ausgestaltung in Abhängigkeit von und passend zu Ihrer individuellen Konstellation ausführlich auseinandersetzen.

Selbstverständlich können Sie sich gern bereits vorab in den jeweiligen Artikeln einlesen oder meine Youtube Videos zu diesen Themen anschauen.

Weitere Aspekte der Konfiguration einer Berufsunfähigkeitsversicherung

Natürlich kann es – gerade auch in Abhängigkeit von der individuellen Konstellation des Interessenten – weitere relevante Aspekte rund um das Thema Konfiguration einer Berufsunfähigkeitsversicherung geben.

Diese sind jedoch nicht automatisch Teil des Termins technische Ausgestaltung.

Die nachfolgenden Blogs habe ich zwecks Vollständigkeit auf dieser Seite gelistet, da sie inhaltlich in den Themenbereich technische Ausgestaltung einer Berufsunfähigkeitsversicherung fallen.

Sie wünschen eine bedarfsgerechte BU?

Details zum Beratungsinhalt technische Ausgestaltung

Nachfolgend finden Sie weiterführende Informationen zu den Beratungsinhalten des Termintyp 3, „technische Ausgestaltung einer Berufsunfähigkeitsversicherung“.