Der Interessent kam auf Empfehlung einer Bestandskundin. Zu lösen waren eine medizinisch vorteilhafte Annahme für den bestehenden Bluthochdruck, sowie Herausforderungen bezüglich zukünftiger Gehaltsentwicklungen in Folge Arbeitgeberwechsel.

Inhaltsverzeichnis Berufsunfähigkeitsversicherung für eine Pharmakovigilanz-Managerin

Anamnese und Ausgangssituation

Die Masse meiner Interessenten sind nach wie vor MINT-Absolventen. Ein IT-Berater mit Abschluss im informatischen Bereich ist also eigentlich keine Besonderheit in meinem Arbeitsalltag, die einen Blog rechtfertigen würde.

Die Gründe für diesen Artikel sind aber die gesundheitlichen Besonderheiten (Bluthochdruck), sowie die speziellen Anforderungen an die technische Ausgestaltung in diesem konkreten Fall.

Bluthochdruckerkrankungen gehören zu den unkalkulierbarsten Szenarien in der Aufbereitung der Gesundheitshistorie. Liegt daran, dass hier verschiedene Variablen zu beurteilen sind, dazu gehören insbesondere:

- Körpergröße / Gewicht

- Art / Umfang / Verlauf der Medikation

- Art / Umfang / Verlauf der Behandlung und Diagnostik

- Messwerte, aktuell und über 2-3 Jahre im Verlauf

Diese und weitere Aspekte können stark unterschiedlich ausgeprägt sein und werden von den Versicherern jeweils auch unterschiedlich bewertet.

Die Daten- und Berichtslage hier war gut, insbesondere ob eines binnen der letzten 12 Monate erfolgten stationären Aufenthalts zur genaueren Abklärung und Überprüfung der Medikation.

Leider bewerten die meisten Versicherer solche eigentlich sinnvollen Maßnahmen im Rahmen starrer Annahmerichtlinien eher negativ. Sinngemäß so, dass ein zeitnaher stationärer Aufenthalt ja eigentlich ein Indiz für erheblichen Leidensdruck wäre. Erschwerend kam hinzu, dass die Messwerte im Zuge des stationären Aufenthaltes ein paar erhebliche (negative) Ausreißer aufwiesen.

Solche Storys kann man nur sauber aufbereiten (siehe Abschnitt Risikovoranfrage) und trial and error spielen. Die Ergebnisse werden – wie wir gleich noch sehen – immer weit auseinanderliegen, eine zielgerichtete Lösung im ersten Anlauf ist eher unwahrscheinlich.

Es ist herausfordernd genug überhaupt einen passenden Versicherer zu finden, der komplexere Fälle in diesem Kontext fair beurteilt. Hier brauchten wir aber auf jeden Fall eine Zweivertragslösung, da ein Arbeitgeberwechsel mit erheblicher Gehaltserhöhung unmittelbar bevorstand.

Verlauf der Risikovoranfrage

Die medizinische Aufbereitung von Risikovoranfragen im Kontext Bluthochdruck basiert generell auf einem Grundschema.

- Körpergröße / Gewicht (sofern relevant ausgeprägt) nachweisbar zementieren

- Aktuelle Messwerte, Verlauf der Messwerte über mind. 2, besser 3 Jahre

- Aktuelle Medikation und Verlauf der Medikation

Heißt tatsächlich, dass ich Interessenten mit BMI im Grenzbereich (ab ca. 29) auf die Wage schicke. Schlicht weil sich gerade diese Parameter sehr zeitnah ändern können, wahrscheinlich eher nicht zum Guten. Was schon wieder potentielle Diskussionen mit dem Versicherer im Leistungsfall produzieren kann. Hier wurde eh ein zusammenfassender Arztbericht vom Hausarzt benötigt, bei dieser Gelegenheit konnten Körpergröße / Gewicht gleich mit dokumentiert werden.

Die anderen Aspekte waren durch den zusammenfassenden Hausarztbericht und die Aktenlage im Zuge des stationären Aufenthalts 2022 einigermaßen abgebildet. Leider hatte der Hausarzt in seinem Bericht aber nur eine Aussage „Werte im Schnitt … über die letzten 3 Jahre …“ getroffen und nicht – wie von mir gewünscht und vorgegeben – historische und aktuelle Werte dokumentiert.

Auch wenn das bei der tatsächlichen Ausprägung eigentlich keine große Rolle hätte spielen dürfen, im Zusammenspiel mit den erhöhten Einzelwerten aus 2022 war daher mit Problemen zu rechnen.

Für medizinisch komplexe Fälle ist die LV1871 regelmäßig meine erste Anlaufstelle. Zudem kommt man im MINT-Kontext derzeit kaum an diesem Versicherer vorbei. Die zweite Risikovoranfrage ging an die Baloise (vormals Basler).

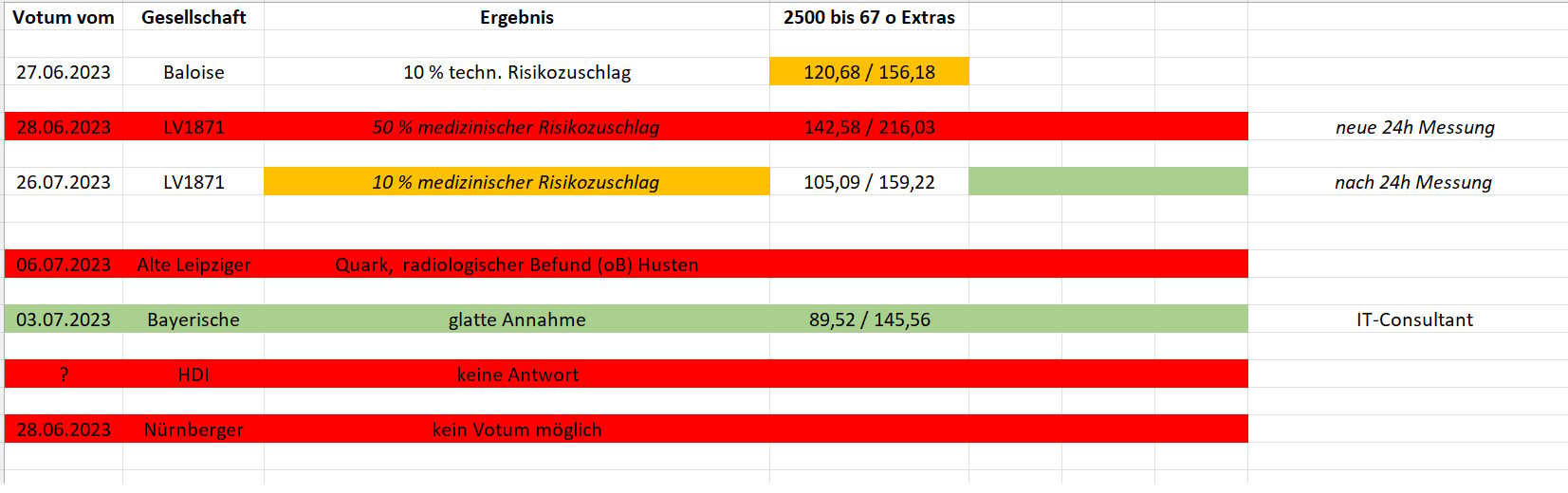

Der erste Anlauf brachte erwartungsgemäß keine Lösung. Während die Baloise sehr faire (und aus meiner Sicht korrekte) 10 % Risikozuschlag votete, langte die LV1871 mit 50 % Risikozuschlag zu.

Obwohl die Baloise sicher eine interessante Ergänzungslösung zur LV1871 gewesen wäre, stand alone wäre sie im vorliegenden Fall nicht bedarfsgerecht gewesen.

Es gab nun verschiedene Handlungsoptionen für das weitere Vorgehen. Wir entschieden uns zunächst den Kreis der Versicherer auf Alte Leipziger, die Bayerische, HDI und Nürnberger auszudehnen. Im Einzelfall kann ein (weiterer) positiver Ausreißer schlicht die Verhandlungsgrundlagen verbessern.

Zudem wären Alte Leipziger / HDI und Nürnberger mögliche Alternativen zur LV1871 als Hauptvertrag gewesen. Die Bayerische hingegen eher ein Ersatz für die Baloise (das wird gleich noch deutlicher).

Zeitgleich erfragte ich im Hintergrund die Beweggründe der LV1871 und unter welchen Parametern eine vorteilhaftere Annahme möglich wäre.

Der zweite Rivo-Anlauf mit den zusätzlichen Versicherern lief genau so katastrophal, wie ich es von den jeweiligen Gesellschaften erwartet habe:

HDI antwortete auf die Risikovoranfrage gleich gar nicht. Die Nürnberger teilte mit, dass ein Votum nicht möglich sei. Die Alte Leipziger forderte einen radiologischen Befund für einen stinknormalen Husten an, der einfach etwas länger angedauert hatte und in der Risikovoranfrage als „… Röntgen ohne Befund“ vermerkt war.

Mal wieder ein Beleg dafür, dass „einfach nur viele Versicherer anfragen“ meist völlig sinnfrei ist, wie im Artikel „Ey, welche Versicherer vermittelst du?“ erläutert.

Positive Ausnahme war die Bayerische, welche völlig überraschend eine glatte Annahme votete. Die kundenfreundliche Begründung lautete sinngemäß: Ja, Werte sind erhöht aber man sieht, dass der Interessent sich aktiv um die Kontrolle und Erhaltung seiner Gesundheit bemüht. Was alle Male besser ist, als der sonst übliche Umgang mit der Volkserkrankung Bluthochdruck (unentdeckt, unkontrolliert, keine Verhaltensänderung).

Damit fehlte uns zwar immer noch der Versicherer für den Hauptvertrag (Klärung LV1871 lief noch), aber die Optionen für den Ergänzungsvertrag waren gut. Obwohl die Baloise sehr fair gevotet hatte, war sie einfach ob der grundsätzlichen Berufsgruppeneinstufung des IT-Beraters vergleichsweise teuer. Zu erkennen in der nachfolgenden Übersicht.

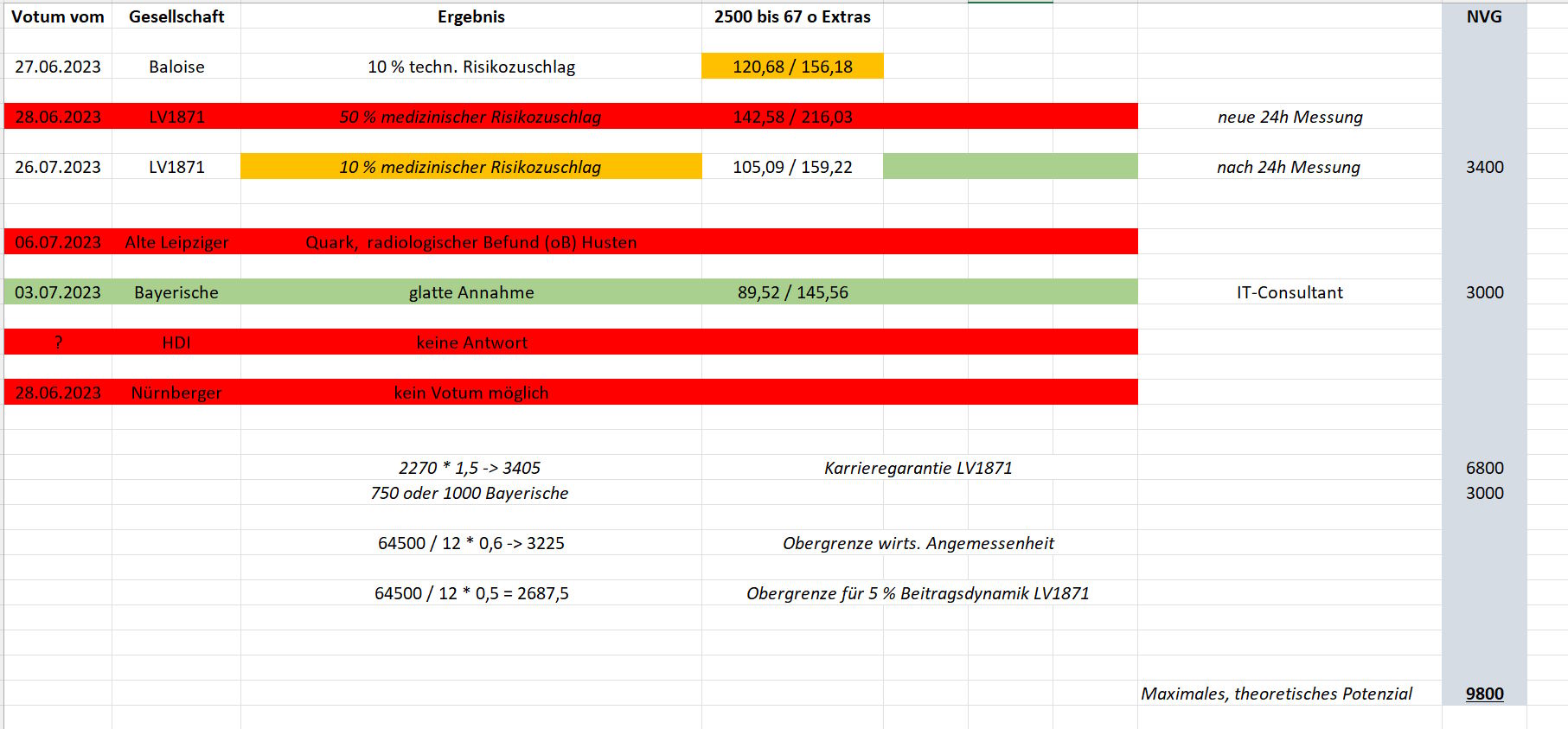

Die Bayerische war durch die vorteilhaftere Berufsgruppeneinstufung mal eben über 30 % günstiger als die Baloise. Was bei einem Ergänzungsvertrag durchaus nicht unerheblich ist. Schade für die Baloise, die auf jeden Fall gleich auf Anhieb medizinisch sauber gevotet hat.

Wie man sehen kann, ging es auch bei der LV1871 weiter. In Absprache mit dem Risikoprüfer absolvierte der Kunde eine neue 24h Blutdruckmessung, um die erhöhten Werte während des stationären Aufenthaltes (vor Anpassung Medikation, wie in der Rivo erläutert) zu relativieren.

Mit den aktuellen Werten verbesserte sich das Votum dann auf 10 % Risikozuschlag. So hatten wir nun alle Voraussetzungen für die konkrete Umsetzung.

An dieser Stelle aber noch der Warnhinweis: Es ist nicht zu empfehlen, in solchen Situationen pauschal vorab neue Aktenlage durch neue Messwerte zu schaffen. Einerseits können diese ja auch nachteilig ausfallen (dann wären die Voten der Bayerischen und der Baloise hinfällig gewesen), andererseits ist ggf. wieder zu rechtfertigen, warum man jüngst schon wieder eine 24h Messung absolvieren musste.

Wir haben das nur on demand in Absprache mit dem Risikoprüfer getan.

Konkrete Umsetzung – BU für IT-Berater mit Bluthochdruck

Zur Auswahl standen nun die LV1871 als Hauptvertrag und Baloise / die Bayerische als Ergänzungsvertrag. Im IST-Stand lag das Einkommen bei etwas über 60.000 € Brutto p.a.. Im Zuge eines zeitnahen Berufswechsels würde es sich zeitnah mehr als verdoppeln.

Für die Zielsetzung hätten sowohl Baloise als auch Bayerische als Ergänzungsvertrag funktioniert. Auch sonst sind deren individuellen Unterschiede im Kontext so marginal ausgeprägt, dass man im vorliegenden Fall durchaus eine preisorientierte Entscheidung treffen konnte. Dieser Einschätzung schloss der Interessent sich im Zuge des ausführlichen Beratungsablaufs an.

Weit interessanter dürfte die tatsächliche Umsetzung der Zweivertragslösung sein. Ich muss immer „laut schmunzeln“, wenn Kollegen (teils von mir inspiriert, nachplappernd) Zweivertragslösungen anpreisen und dann immer stupide 50 / 50 aufteilen. Das macht in den seltensten Fällen Sinn.

In diesem Beispiel hier kann man hervorragend sehen, warum das so ist.

Alle Versicherer haben detaillierte Spielregeln, wie und in welchem Rahmen eine Erhöhung des Versicherungsschutzes (Nachversicherung) möglich ist. Will man das optimal nutzen, muss sich die Aufteilung im konkreten Einzelfall anhand der konkreten Spielregeln ergeben.

Die LV1871 bietet eine ereignisabhängige Nachversicherung um 50 % der zuletzt geltenden Rente bei „Gehaltserhöhung ü10 % + Arbeitgeberwechsel“ an. Zeitgleich lag die (berufsgruppenabhängige) Nachversicherungsobergrenze im konkreten Fall bei 3.400 Euro.

Bei einer initialen Absicherung in Höhe von 2.270 Euro BU-Rente (x 1.5 -> 3.400 €) könnte man also in einem Schritt die maximale Nachversicherungsobergrenze vollständig ausreizen. Von da an wäre man in der Karrieregarantie, die weitere Erhöhungen in Folge Gehaltserhöhungen auf bis zu 6.800 Euro BU-Rente möglich machen würde.

Bei der Bayerischen kann man ereignisabhängig oder ereignisunabhängig (nach frühestens 6 Monaten) um 500 pro Erhöhung erhöhen. Im Idealfall also insgesamt um höchstens 1.000 Euro in einem Schritt. Es spielt erstmal keine Rolle, wie hoch die ursprüngliche BU-Rente tatsächlich ist. Die Nachversicherungsobergrenze liegt bei 3.000 Euro pauschal für alle Berufsgruppen.

Mit unserer Konstruktion war also eine Nachversicherung um insgesamt 1.130 + max. 1.000 € in einem Schritt möglich. Zudem könnte die Karrieregarantie als zukünftige Flexibilitätsoption direkt erschlossen werden.

Hätte man die BU-Renten 50/50 (also 1.500 € / 1.500 €) aufgeteilt, sähe das anders aus. Die Bayerische böte immer noch 1.000 € Anpassungspotential, wäre dann aber mit 2.500 von 3.000 € fast ausgereizt. Bei der LV1871 wären nur 750 € Anpassung möglich, mit dann 2.350 € verblieben aber nur weitere 1.050 € Nachversicherungspotential. Die Karrieregarantie (auf bis zu 6.800 €) wäre dann nicht nutzbar.

Das mag beim Überfliegen des Textes schwer zu verstehen sein. Nicht grundlos widmet sich mein Termin zur technischen Ausgestaltung 90 Minuten lang solchen Themen. In Kürze kann man aber einfach sagen, eine stupide 50/50 Aufteilung hätte die initialen Optionen bei anstehenden Berufswechsel limitiert und die zukünftige / weitere Anpassbarkeit erheblich eingeschränkt.

Fazit Berufsunfähigkeitsversicherung IT-Berater

Der Praxisfall veranschaulicht ein von mir gern und oft zitiertes Grundproblem beim Abschluss einer Berufsunfähigkeitsversicherung. Als Interessent kann ich wahlweise …

- Eine medizinisch vorteilhafte und zugleich rechtssichere Annahme mit final sinnvoller und dauerhaft bedarfsgerechter Umsetzung anstreben und hart erarbeiten …

- oder mal schnell (irgendeine) eine Berufsunfähigkeitsversicherung abschließen, damit ich eine habe und mein Gewissen erst mal beruhigt ist.

Eine medizinisch vorteilhafte und zugleich rechtssicherer Annahme mit final sinnvoller und dauerhaft bedarfsgerecht Umsetzung ist in der Berufsunfähigkeitsversicherung kein Selbstläufer. Das funktioniert nicht mit selbst zusammenklicken oder BU-Vermittlung in 45 Minuten.

Solche Ergebnisse sind harte, zeitaufwändige und erzkonservative Handarbeit.

Insbesondere erfordert es die Mitwirkung des Interessenten (bspw. Berichtslage beschaffen, neue 24h Messung …). Allein zwischen erster Risikovoranfrage und konkreter Umsetzung verging hier mehr als ein Monat.

Deutlich wird auch, dass komplexere Gesundheitshistorien mit mehreren Variablen hin und wieder ein schrittweises Herantasten nötig machen. Für ein attraktives Votum muss man den Risikoprüfer erst einmal in die Lage versetzen, eine Entscheidung im Interesse des Kunden treffen zu können.

Bei Bluthochdruck sind die gewünschten Informationen und die Art der Aufbereitung von Versicherer zu Versicherer leider sehr unterschiedlich.

Hinterlasse einen Kommentar