Die Baloise (vormals Basler) bietet mit Cash+ eine steuerfreie Kapitalabfindung in Höhe von bis zu 3 BU-Jahresrenten an. Die Baloise Berufsunfähigkeitsversicherung mit Baustein Cash+ kostet einen Mehrbeitrag.

Cash+ ist keine echte Neuerung, eher eine deutliche Weiterentwicklung bereits bestehender Denkansätze derzeit marktüblicher Versicherungsbedingungen. Aus meiner Sicht ein interessanter Ansatz für eine beginnende Weiterentwicklung des aktuellen Status Quo am Markt, schauen wir uns die Story daher nachfolgend einmal genauer an.

Inhaltsverzeichnis Baloise Berufsunfähigkeitsversicherung mit Cash+ Einmalzahlung

Was ist Cash+ in der Baloise Berufsunfähigkeitsversicherung?

Cash+ ist ein aufpreispflichtiger Baustein in der Baloise Berufsunfähigkeitsversicherung. Wird diese Mehrleistung gegen Mehrbeitrag vereinbart, erhält der Versicherungsnehmer im Leistungsfall zusätzlich eine Einmalzahlung.

Derartige Kapitalabfindungen aus einer Risikoversicherung sind steuerfrei.

Cash+ gibt es in zwei Varianten. Bei Cash+1 beträgt die Einmalzahlung eine Jahresrente, bei Cash+3 hingegen bis zu 3 Jahresrenten. Allerdings werden die 3 Jahresrenten maximal bei BU Eintritt bis 50 gezahlt, danach generell nur noch eine Jahresrente.

Der Baustein Cash+ kann nicht zu einem späteren Zeitpunkt gekündigt / wieder ausgeschlossen werden. Ein Wechsel zwischen den Varianten Cash+1 und Cash+3 während der Vertragslaufzeit ist nicht möglich.

Es gelten Obergrenzen für die Bausteine Cash+1 und Cash+2

- Cash+1 ab 6.000 bis maximal 90.000 Euro Einmalzahlung

- Cash+3 ab 18.000 bis maximal 72.000 Euro Einmalzahlung

Die Nachversicherung in der Berufsunfähigkeitsversicherung der Baloise erfolgt in einem neuen, technisch eigenständigen Vertrag. Daher haben Nachversicherungen keine Auswirkungen auf Cash+.

Beitragsdynamiken erhöhen die Einmalleistung durch Cash+, allerdings nur bis zur maximalen Obergrenze. Was aus meiner Sicht problematisch ist. Mehr dazu im Abschnitt Beitragsdynamik und Kaufkraftanpassung bei Cash+.

Prämienbeispiele – Was kostet Cash+ ?

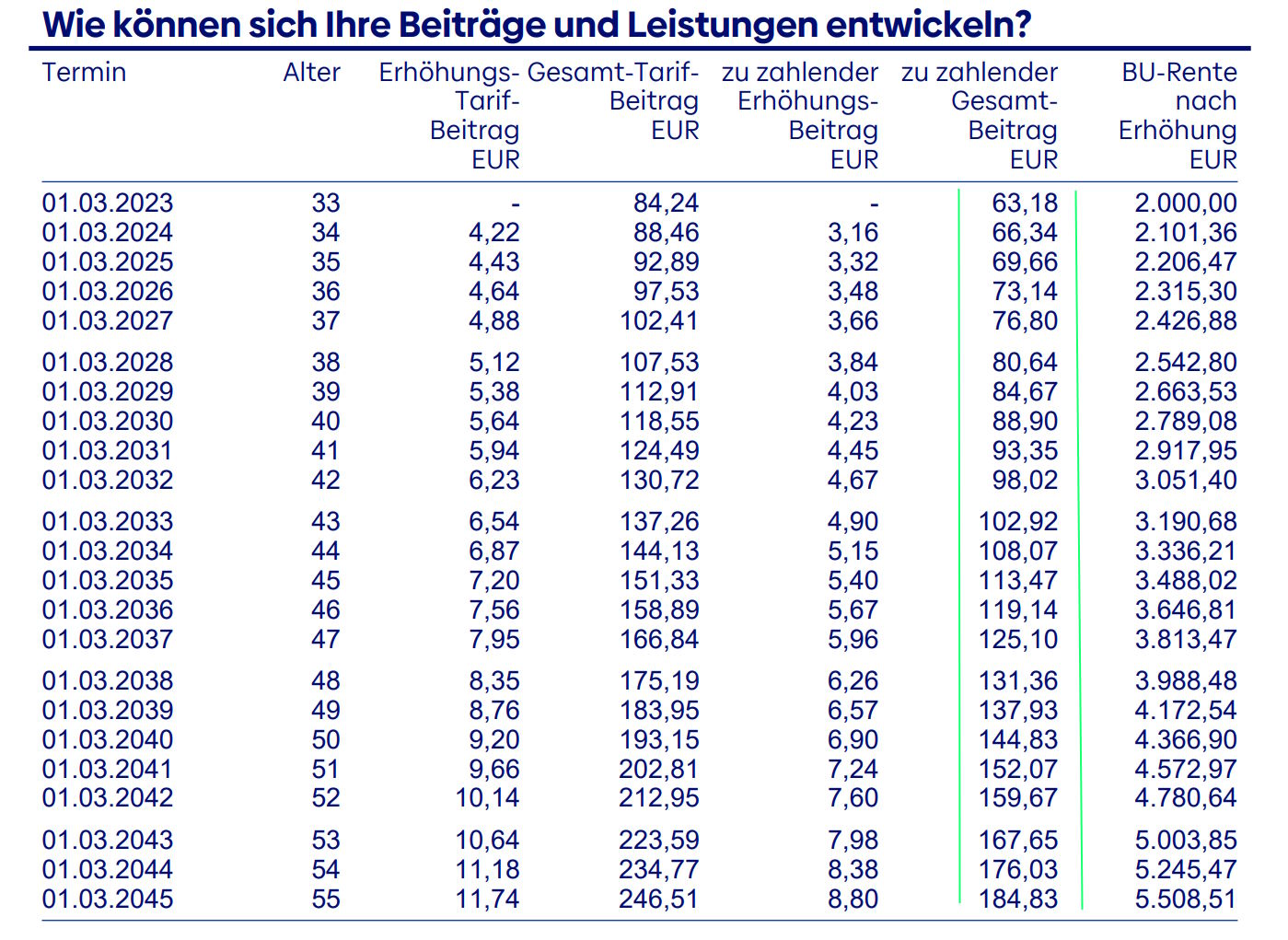

Zahlbeitrag Informatiker (Master / Diplom), Nichtraucher, geb. 1990, 2.000 Euro BU-Rente bis 67

Der Aufpreis für Cash+3 beträgt je nach Variante 18,4 (1.000) – 18,8 % (2.000) des Zahlbeitrags, siehe nachfolgende Tabelle. Kein Schnäppchen.

| mit Cash+3 | ohne Cash+3 | |

| 1.000 € BU-Rente | 38,23 € | 32,29 € |

| 2.000 € BU-Rente75,0 | 75,04 € | 63,18 € |

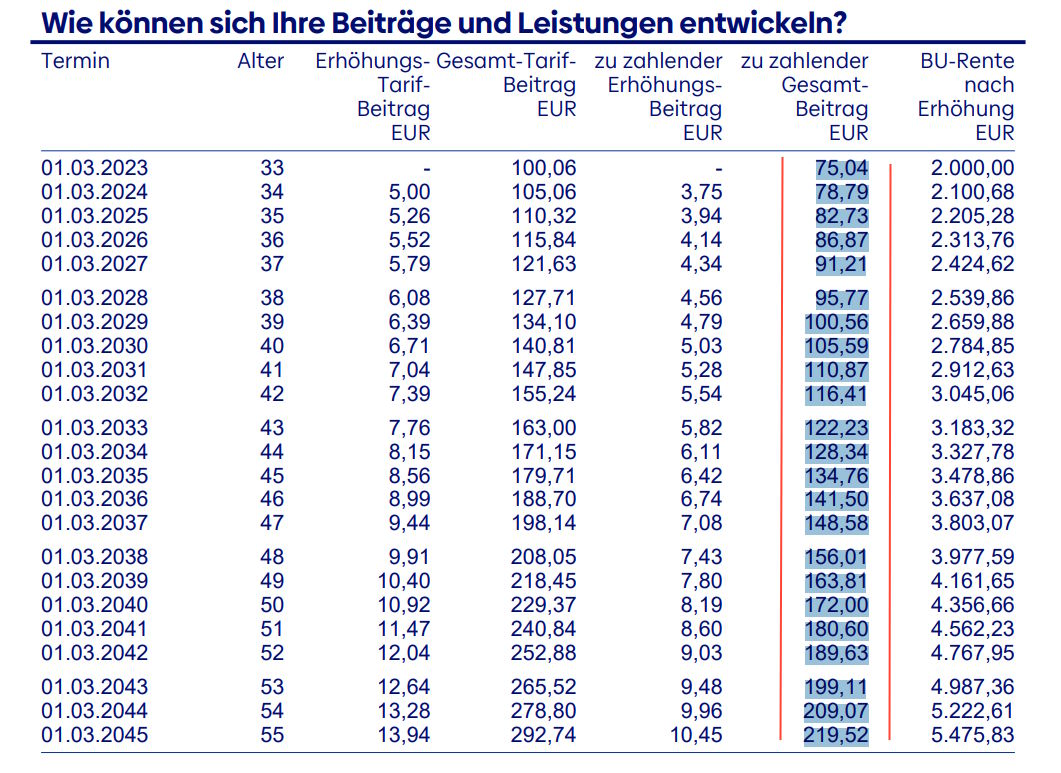

Zahlbeitrag Informatiker (Master / Diplom), Nichtraucher, geb. 1999, 2.000 Euro BU-Rente bis 67

Der Aufpreis für Cash+3 beträgt je nach Variante 17,9 (1.000) – 18,4 % (2.000), siehe nachfolgende Tabelle.

| mit Cash+3 | ohne Cash+3 | |

| 1.000 € BU-Rente | 33,34 € | 28,27 € |

| 2.000 € BU-Rente | 65,26 € | 55,12 € |

Über den Tarifrechner der Baloise kann man bei Interesse weitere Konstellationen nach Lust und Laune durchspielen.

Mit Blick auf unsere Prämienbeispiele kommen allerdings zwei Fragen auf. Warum ist eine zeitlich begrenzte Leistung (Höchstalter 50) für Geburtsjahr 1999 relativ gesehen günstiger als für den Älteren mit Baujahr 1990?

Weil die Mehrbeiträge für Cash+ trotz Altersgrenzen über die gesamte Laufzeit anfallen. Wir kommen gleich im Abschnitt Beitragsdynamik und Kaufkraftanpassung bei Cash+ noch einmal darauf zurück.

Warum ist Cash+ bei 2.000 € Berufsunfähigkeitsrente prozentual gesehen teurer als bei 1.000 € BU-Rente? Vermutlich weil der Baustein Cash+ in Relation selbst teurer ist als ein Mehr an BU-Rente. Schauen wir später im Sinne einer Amortisationsüberlegung noch einmal kurz drauf.

Beitragsdynamik und Kaufkraftanpassung bei Cash+

Die Beitragsdynamik in der Berufsunfähigkeitsversicherung dient dem Kaufkraftausgleich.

Die Höhe der Leistungen aus dem Baustein Cash+ ist an die BU-Rentenhöhe gekoppelt. Steigt die BU-Rentenhöhe durch Beitragsdynamiken an, steigt auch die Höhe der Kapitalabfindung durch Cash+.

Da die Basler ein Dynamikhöchstalter von nur 55 Jahren hat (bspw. auch die Bayerische) ergibt sich dadurch auch eine praktische Obergrenze für Cash+1 von maximal 90.000 Euro. Zudem steigt Cash+3 nur bis auf maximal 72.000 Euro.

Auf den ersten Blick mag sich das gut anhören, insbesondere auch im Vergleich zum restlichen Marktangebot. Trotzdem sind 72.000 Euro / 3 Jahre gerade einmal 24.000 Euro jährliche BU-Rentenhöhe.

Oder eben eine BU-Rente von monatlich 2.000 Euro.

Schon heute ist eine monatliche Berufsunfähigkeitsrente von 2.000 Euro bei sorgfältiger Betrachtung – zum Beispiel des Themas Brutto vs. Netto BU-Rente – viel zu wenig. Mehr dazu im Artikel: Wie viel Berufsunfähigkeitsrente ist sinnvoll?

Zudem wird die dreifache Jahresrente nur bei Eintritt der Berufsunfähigkeit bis 50 gezahlt, danach gibt es maximal eine Jahresrente durch Cash+. Die höchste statistische Eintrittswahrscheinlichkeit für eine Berufsunfähigkeit liegt allerdings zwischen 48 und 55 Jahren.

Das führt zu drei praktischen Problemen …

- die BU-Rente steigt über die Jahre an, Cash+ bleibt aber gedeckelt

- 72.000 Euro sind bei 2,8 % Inflation in 25 Jahren noch rd. 35.400 Euro wert

- der Mehrbeitrag entfällt trotzdem prozentual auf die reguläre Prämie

Nehmen wir an, ein 22 jähriger Informatiker schließt die 2.000 Euro BU-Rente bei der Baloise ab. Selbst ohne Nachversicherung und nur reinem Kaufkrafterhalt bei 2,8 % Inflation wären das mit 45 dann 3.475 Euro BU-Rente.

Für die durch Beitragsdynamiken dazu gekommenen 1.475 Euro BU-Rente sind weiterhin prozentuale Aufschläge für Cash+ zu zahlen. Es gibt bis zum Alter von 51 Jahren nur keinerlei Mehrleistungen dafür im Gegenzug. Dieser Nachteil erschließt sich nicht auf den ersten Blick, lässt sich aber über die Dynamikverläufe nachvollziehen.

Beispiel, Informatiker (Master / Diplom), 2.000 Euro BU-Rente bis 67, Ausgangsbeitrag 63,18 €

Vereinbart sind 5 % Beitragsdynamik auf den Vorjahresbeitrag. Entsprechend steigen die Beiträge kaufmännisch gerundet jedes Jahr um 5 % im Vergleich zum Vorjahr.

Für die Option Cash+3 gibt es ja zwei Deckelungen. Zum Einen auf die maximal 72.000 Euro (also 3 Jahresrenten bei mtl. 2.000 Euro BU-Rente) und zum Anderen bis zum Höchstalter 50 (danach nur noch eine Jahresrente).

Entsprechend müssten bei vermeintlich fairer Kalkulation im Dynamikverlauf mit 5 % Beitragsdynamik eigentlich zwei Dinge passieren:

- der Beitrag dürfte nicht mehr im selben Verhältnis steigen, wenn 2.000 Euro BU-Rente überschritten werden

- der Beitrag dürfte ab 50 nicht mehr im selben Verhältnis steigen

Wie man im nachfolgenden Dynamikverlauf unschwer erkennen kann, ist das Gegenteil der Fall. Der durch den Zusatzbaustein anfänglich höhere Beitrag steigt kontinuierlich weiter um 5 % an.

Die Mehrkosten für Cash+ sind also kalkulatorisch über die gesamte Laufzeit verteilt. Wir wissen ja bereits aus dem Abschnitt Prämienbeispiele – Was kostet Cash+ ? , dass die Mehrkosten so um die 18 % der Prämie betragen. Hier im Beispiel konkret 18,8 %.

Um das mal in absolute Zahlen zu fassen: In unserem Beispiel beträgt der Mehrbeitrag für Cash+3 mal eben 10.890 Euro!

Für den gleichen Beitrag hätte man auch eine anfänglich höhere BU-Rente versichern können. Tritt der BU-Leistungsfall mit 52 Jahren ein, hätte sich die anfänglich höhere BU-Rente schon nach etwas mehr als 5 Jahren amortisiert.

Über Mehrbeiträge und deren Berechtigung kann man natürlich immer trefflich diskutieren. Ich persönlich empfinde die Kalkulation der Baloise als nicht sehr transparent und den Mehrpreis im Beispiel als nicht gerade unerheblich.

Bereits bekannte Ansätze für Kapitalabfindungen vs. Baloise Cash+

Der Ansatz rund um Einmalzahlungen und eine Erleichterung beim beruflichen Wiedereinstieg ist in der Berufsunfähigkeitsversicherung nicht neu.

Fast alle BU-Tarife bieten bereits inkludierte, sprich prämienneutrale…

- Rehabilitationshilfen,

- Umorganisationshilfen

- und Wiedereingliederungshilfen.

Diese bereits bekannten Assistanceleistungen sind in der Regel an den Wegfall der Berufsunfähigkeit gebunden. Dafür bestehen diese Assistanceleistungen praktisch über die gesamte Vertragslaufzeit, Cash+3 nur bei Eintritt der Berufsunfähigkeit bis 50.

Die bekannten Assistanceleistungen sind marktbreit auf 3-6 monatliche BU-Renten (oder auch absolut) gedeckelt. Die Basler selbst zahlt bei Wegfall der Berufsunfähigkeit bis zu 10.000 Euro und nennt das „Starthilfe“.

Cash+ bietet mit bis zu 3 Jahresrenten eine erheblich höhere Kapitalabfindung. Cash+ leistet ab nachgewiesenem Eintritt der Berufsunfähigkeit, nicht erst mit tatsächlichem Beginn konkreter Maßnahmen zur Beseitigung der Berufsunfähigkeit (oder bei Wegfall).

Am BU-Markt gibt es bereits aufpreispflichtige Einmalzahlungen, beispielsweise …

- Einmalzahlungen bei Eintritt der Berufsunfähigkeit durch Unfall,

- Bausteine für Sofortleistungen (Gothaer) oder teure Tarifvarianten mit Einmalzahlung (Bayerische Prestige).

Doch weder erscheinen die am Markt bereits erhältlichen Summen (bspw. 3.000 – 6.000 Euro) hilfreich, noch rechtfertigen geringfügige Kapitalabfindungen die teilweise erheblichen Aufpreise (Bayerische Prestige). Der potentielle Leistungsumfang von Cash+ ist weitreichender.

Krankt im ersten Entwicklungsschritt aber noch daran, dass Cash+ keine eigenständige Leistungsart ist. Die Einmalleistung wird erst bei nachgewiesenem Eintritt regulärer Berufsunfähigkeit gezahlt.

Das lässt praktische Fragen und Probleme aufkommen. Eine eigenständige Leistungsart würde einfach viel mehr Phantasie in die Story bringen.

Eine eigenständige Leistungsart wäre losgelöst von der Hauptversicherung kündbar und könnte mit erheblich kürzerer Leistungsdauer und zeitlich begrenztem Mehrbeitrag abgeschlossen werden. Letzteres wäre interessant, da der Kapitalbedarf (in Relation zum ausstehenden Humankapital) um so höher ist, je früher der BU-Leistungsfall eintritt.

Eine eigenständige Leistungsart würde auch die Kombination mit leicht verständlichen Leistungsauslösern ermöglichen, beispielsweise Schwere Krankheiten und Krebs.

Daraus resultierend könnte man – insbesondere bei schrittweiser Auszahlung – auch das Zeitproblem bei den Zahlungsströmen lösen. Der medizinische Nachweis einer Berufsunfähigkeit anhand geeignetem Therapie-, Behandlungs-, Diagnosestand dauert einfach lang, durchschnittlich etwa 8 Monate ab subjektiv empfundener Berufsunfähigkeit.

Das führt zu Wechselwirkungen hinsichtlich der Zahlungsströme (bspw. Krankengeld der gesetzlichen Krankenversicherung). Wechselwirkungen, die bisher nur durch Abschluss einer privaten Krankentagegeldversicherung oder durch entsprechend hohe und verfügbare Rücklagen kompensiert werden können.

Ein besser durchdachtes Cash+ Konzept könnte auch hier ansetzen, ohne den Versicherungsnehmer für eine vermeintlich schnelle BU-Leistung in ein befristetes Anerkenntnis rennen zu lassen oder Diskussionen mit dem Übergang Krankentagegeld <> Berufsunfähigkeitsversicherung aufzumachen.

Fazit und Einschätzung zu Cash+ Baloise Berufsunfähigkeitsversicherung

Ich habe so meine Vorbehalte gegen die Baloise (vormals Basler) und vermittle deren Berufsunfähigkeitsversicherung üblicherweise nicht. Das hat viele Gründe, aber vor allem diverse Handlungen des Versicherers in der Vergangenheit lassen mich daran zweifeln, dass die Baloise ein Leistungsversprechen auch noch in 30 oder 40 Jahren erfüllen kann.

Das aber nichts daran, dass die Einführung von Cash+ frischen Wind an eine Stelle der BU AVB Entwicklung bringt, die seit vielen Jahren in der Sackgasse setzt. Beim besten Willen kann man der Baloise dieses Mal nicht vorwerfen einfach nur von anderen kopiert zu haben.

Auch wenn mich der erste Entwurf von Cash+ nicht vollständig überzeugt, ich erhoffe mir davon – wenn die Story vertrieblich erfolgreich ist – Impulse für die allgemeine Marktentwicklung. Vielleicht bessert ja auch die Baloise zukünftig selbst nach,.

Lange Rede, kurzer Sinn:

Würde ich Cash+ gegen Mehrprämie empfehlen?

Aktuell eher nicht.

Die Idee ist zwar gut und würde im Einzelfall auch durchaus Sinn machen, die tatsächlich Umsetzung halte ich persönlich für noch nicht optimal und im Falle von Cash+3 für zu teuer. Cash+1 bietet aus meiner Sicht wiederum zu wenig spürbaren Mehrwert.

Das letzte Quäntchen Phantasie in Sachen Mehrwerte über eine eigenständige Leistungsart wurde zudem nicht genutzt.

Aktuell stört mich zudem, dass man die Grenzen und Einschränkungen von Cash+ nur im separaten Produktsteckbrief findet. Den müsste der Vermittler erst umständlich über das Dokumentenarchiv separat runterladen und dem Interessenten ergänzend aushändigen. In den regulären kompletten Angebotsunterlagen – so wie sie der Versicherungsnehmer üblicherweise zu Gesicht bekommt – ist der Produktsteckbrief nicht zu finden.

Mag ein sehr subjektives Bedenken sein, entspricht aber nicht meinem persönlichen Anspruch an ein transparent geregeltes Leistungsversprechen für 3 oder 4 Jahrzehnte.

Hinterlasse einen Kommentar