Sie möchten eine Berufsunfähigkeitsversicherung abschließen und fragen sich, wie viel BU-Rente sinnvoll ist? Es gibt durchaus unterschiedliche Ansichten darüber, wie viel BU-Rente man absichern sollte.

Schauen wir uns nachfolgend einmal genauer an, welche Aspekte bei der Entscheidungsfindung berücksichtigt werden sollten. Im Artikel stelle ich auch eine einfache Faustregel zur Ermittlung der minimalen BU-Rentenhöhe vor.

Inhalt dieses Artikels

- BU Absicherungsziel ist das ausstehende Humankapital aus Erwerbstätigkeit, nicht das Nettoeinkommen

- Brutto und Netto BU-Rente

- Faustformel für die minimale BU-Rentenhöhe

- Wirtschaftliche Angemessenheit und maximale BU-Rentenhöhe

- Obergrenzen BU-Rentenhöhe bei Schülern, Studenten, Azubis

- Fehler – Einberechnung von Erwerbsminderungsrente

- Fazit – Wie hoch sollte die Berufsunfähigkeitsrente sein?

BU Absicherungsziel ist das Humankapital nicht das Netto

Verbraucherschützer predigen schon seit Jahrzehnten starre Faustformeln. Man solle beispielsweise 80 % vom Netto in der Berufsunfähigkeitsversicherung absichern.

Diese Faustformeln waren früher schon Bullshit und sind es heute noch immer. Das hat zwei wesentliche Gründe, die wir uns nachfolgend genauer anschauen.

Warum die „80 % vom Netto“ Faustregel Bullshit ist

1) 80 % vom Netto ist nicht für jede individuelle Situation bedarfsgerecht

Der erste Grund dürfte offensichtlich sein, eine starre Faustregel berücksichtigt die individuelle Situation des Versicherungsnehmers nicht.

Jene mit geringeren Einkommen, beispielsweise unter Durchschnittsentgelt gesetzliche Rentenversicherung (43.142 Brutto p.a. in 2023), hätten bei 80 % vom Netto im BU-Leistungsfall zum Leben zu wenig und zum Sterben zu viel.

Ein alleinverdienender Familienvater, mit laufender Baufinanzierung und 2 Kindern handelt bei einer BU-Rente in Höhe von 80 % des Nettoeinkommens aus meiner Sicht eher fahrlässig.

Muss ein junger Topverdiener ohne finanzielle Verpflichtungen und mit mehr als 120.000 Euro Bruttojahreseinkommen wirklich unbedingt 80 % des Nettoeinkommens versichern?

2) Absicherungsziel einer BU ist ausstehendes Humankapital aus Erwerbstätigkeit, nicht das Netto

Der zweite Grund ist weit weniger offensichtlich. Das Absicherungsziel einer Berufsunfähigkeitsversicherung ist das ausstehende Humankapital aus Erwerbstätigkeit, nicht das Nettoeinkommen.

Das Nettoeinkommen mag, da jeden Monat als Eingang auf dem Konto ersichtlich, vergleichsweise greifbar sein. Das Netto entspricht aber nicht dem tatsächlich realisierten Humankapital.

Neben dem Nettoeinkommen generieren Arbeitnehmer jeden Monat auch GRV Beiträge in Höhe von 18,6 % des Brutto (Arbeitgeber- und Arbeitnehmerbeitrag ). Bei einem jährlichen Bruttoeinkommen von 60.000 Euro sind das bereits 11.160 Euro an GRV Beiträgen pro Jahr.

Im Falle einer Berufsunfähigkeit, ohne anderen sozialversicherungspflichtigen Job und ohne Erwerbsminderungsrente, werden keine Rentenanwartschaften mehr erworben. Entsprechend entsteht in Folge eines BU-Leistungsfalls nicht nur eine Lücke im verfügbaren Einkommen, auch das Einkommen im Rentenalter ist gefährdet.

Wechselwirkungen Berufsunfähigkeit und GRV

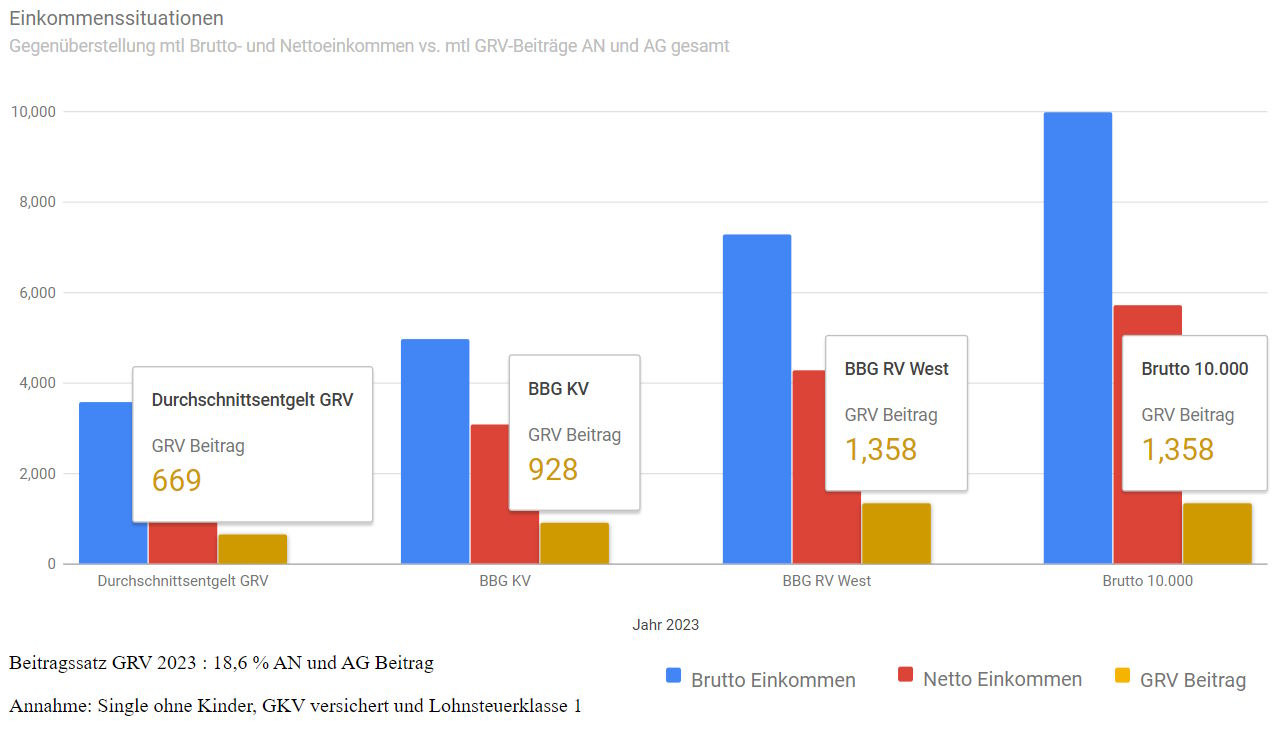

Nachfolgend sehen wir vier verschiedene Einkommenskonstellationen. Das Durchschnittsentgelt der GRV, die Beitragsbemessungsgrenze der Krankenversicherung, die Beitragsbemessungsgrenze der Rentenversicherung (West) und ein Monatsbrutto von 10.000 Euro.

Ersichtlich sind die jeweiligen monatlichen Bruttoeinkommen, sowie die zugehörigen Nettoeinkommen und GRV-Beiträge.

Der über der Beitragsbemessungsgrenze (BBG) liegende Teil des Bruttoeinkommens wird in der jeweiligen Sozialversicherung nicht mehr verbeitragt. Heißt aber auch, dass Einkommen oberhalb BBG RV keine zusätzlichen Rentenansprüche mehr erwerben. Die höheren Einkommen stehen somit ohnehin mehr in der Eigenverantwortung.

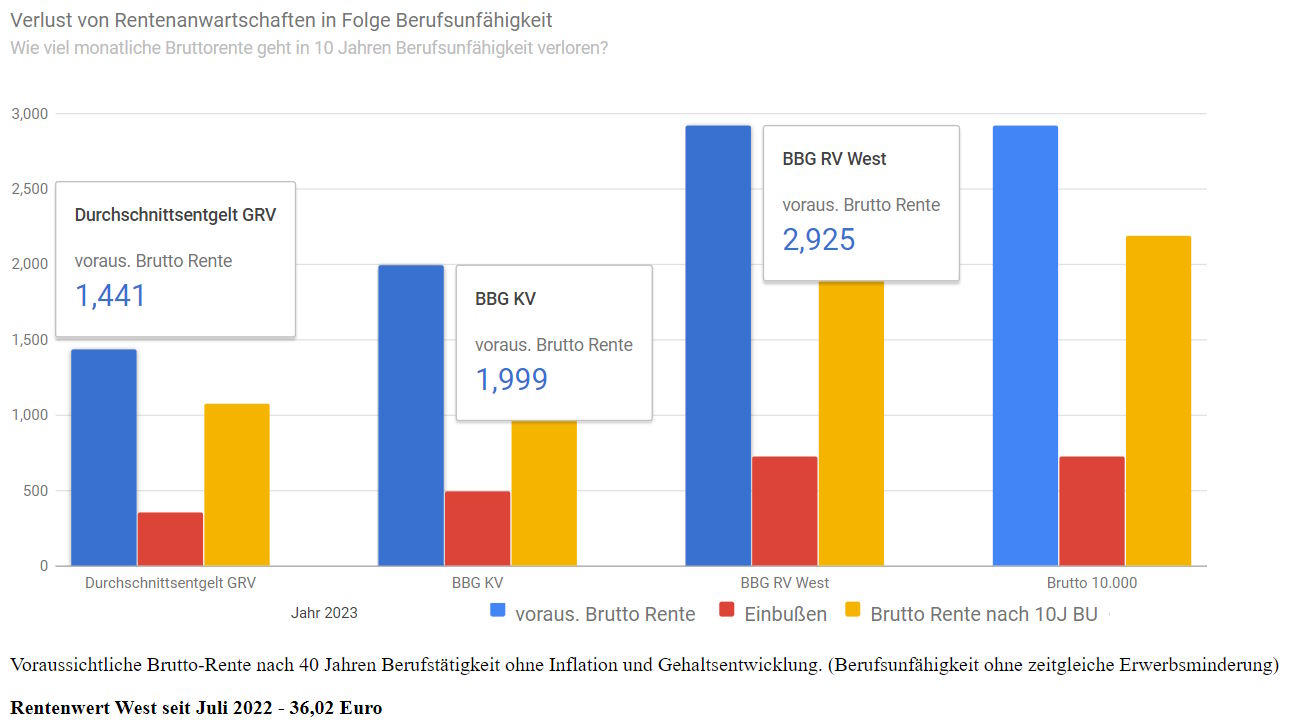

Schauen wir uns in der nachfolgenden Grafik an, wie Rentenansprüche in der gesetzlichen Rentenversicherung erworben werden.

Mit Durchschnittsentgelt GRV wird jedes Jahr ein Entgeltpunkt in der gesetzlichen Rentenversicherung erworben. Dieser Entgeltpunkt ist einem Rentenwert zugeordnet, der Rentenwert (Juli 2022) beträgt 36,02 € pro Entgeltpunkt.

Jemand, der 40 Jahre Durchschnittsentgelt GRV verdient, erwirbt also nach heutiger Kaufkraft …

40 Entgeltpunkte x 36,02 € Rentenwert = 1440,8 € Bruttorentenanspruch

Verdient man nun beispielsweise 60.000 € Brutto, wird dieses Einkommen durch das Durchschnittsentgelt GRV geteilt, um die erworbenen Entgeltpunkte zu ermitteln.

60.000 € Bruttoeinkommen / 43.142 € Durchschnittsentgelt GRV = 1,39 Entgeltpunkte

Die BBG GRV (West) stellt dabei die Obergrenze für die erwerbbaren Rentenansprüche dar.

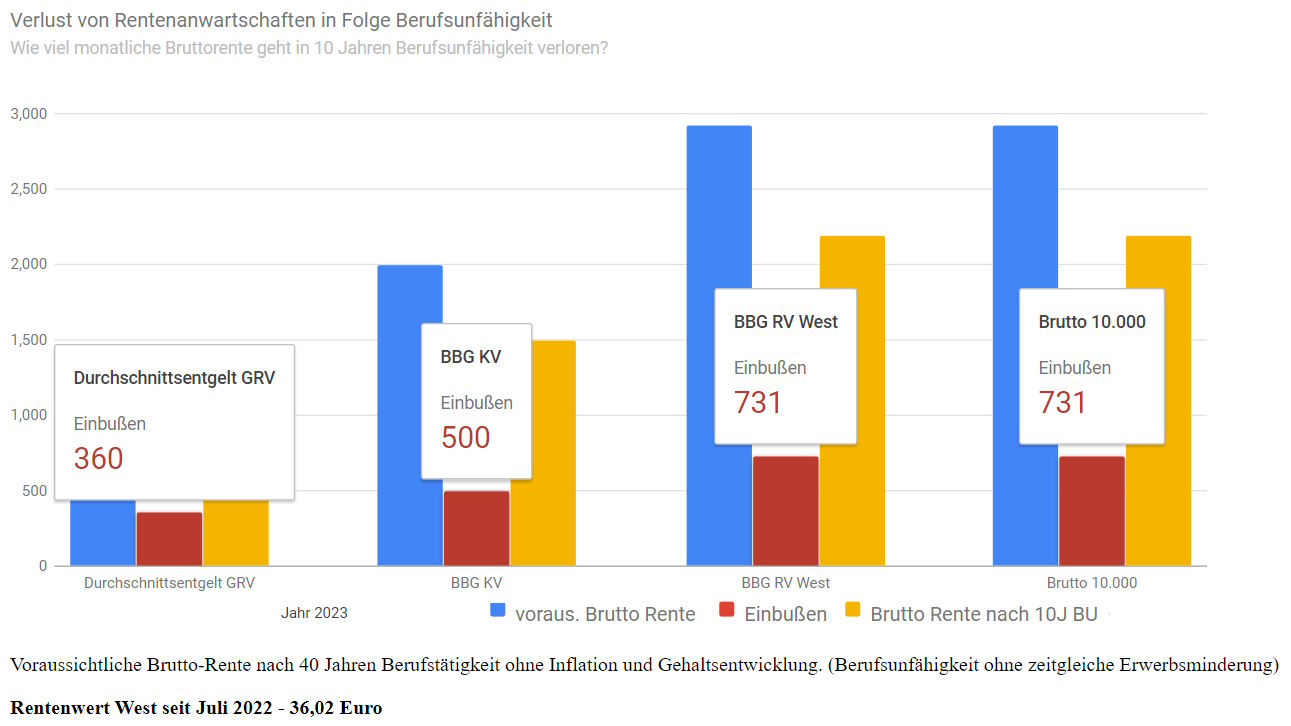

Was passiert nun in Folge einer 10jährigen Berufsunfähigkeit, wenn kein anderer sozialversicherungspflichtiger Job ausgeübt und auch keine Erwerbsminderungsrente bezogen wird?

Bei Durchschnittsentgelt GRV fehlen dann 10 Entgeltpunkte, also gehen rund 360 € Bruttorentenanspruch verloren. Bei 60.000 Bruttoeinkommen sind es schon 1,39 x 36,02 x 10 -> 500 € fehlender Bruttorentenanspruch.

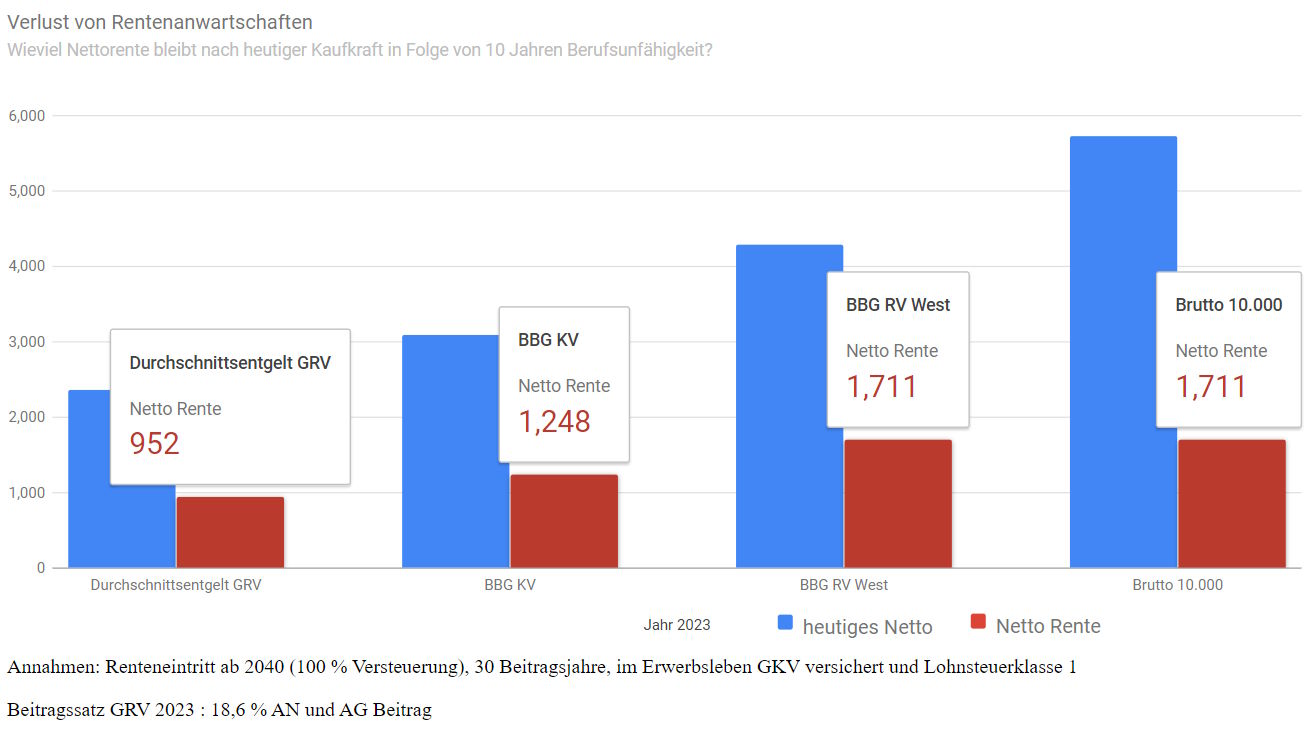

Schauen wir uns das Ganze einmal aus der Sichtweise heutiges Nettoeinkommen versus zu erwartende Nettorente nach 10 Jahren Berufsunfähigkeit unter den gleichen Prämissen an.

Für das Durchschnittsentgelt GRV hieße das wohl Grundsicherung im Alter. Herzlich willkommen in der letzten sozialen Absicherungsstufe vor der Brücke. Bei Einkommen = BBG KV würden schon xxxxxxx € monatliche Nettorente gegenüber dem heutigen Nettoeinkommen fehlen.

Um die Lücke bei Einkommen auf oder über BBG RV zu schließen, bräuchte man schon ein 7stelliges Kapitalvermögen für einen 30jährigen Entnahmeplan.

Lösungsansätze Wechselwirkungen Berufsunfähigkeit und gesetzliche Rentenversicherung

80 % vom Netto sind mit Sicherheit kein sinnvoller Lösungsansatz.

Es gibt natürlich verschiedene Ansätze, um das Grundproblem der Wechselwirkungen einer Berufsunfähigkeit auf die Ansprüche aus der gesetzlichen Rentenversicherung zu lösen. Meinen favorisierten Lösungsansatz stelle ich im Kapitel „Faustformel für die minimale BU-Rentenhöhe“ kurz vor.

Wechselwirkungen Berufsunfähigkeit und Versorgungswerk

Auswirkungen und die Wechselwirkungen einer Berufsunfähigkeit auf Altersbezüge aus dem Versorgungswerk werden zu einem späteren Zeitpunkt in einem eigenen Artikel erläutert.

Was netto von der Brutto BU-Rente übrig bleibt

Das Thema habe ich im Artikel BU-Rente – Welche Abzüge sind zu erwarten? genauer erläutert. Daher skizziere ich es an dieser Stelle nur grob.

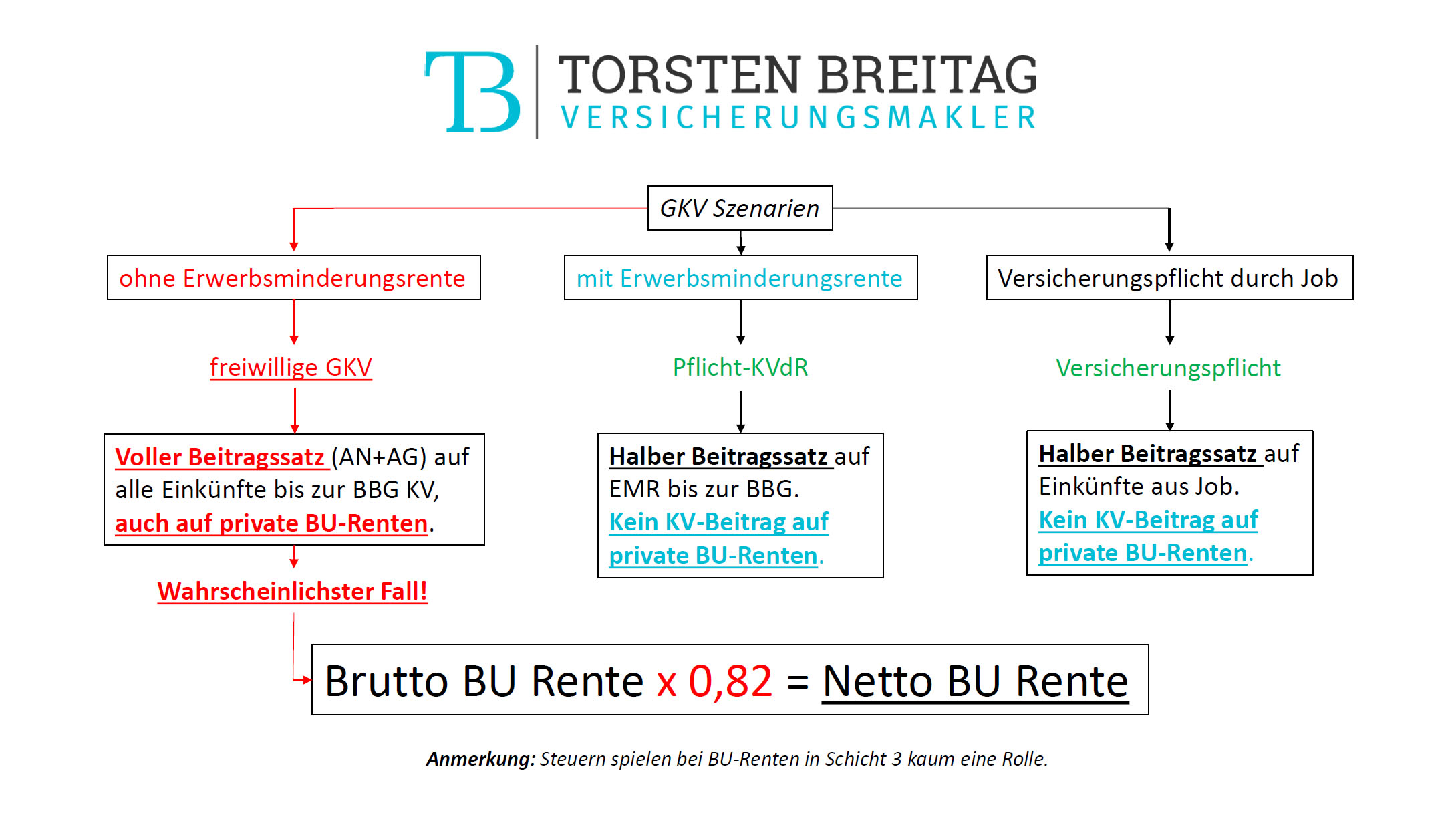

Die meisten meiner Kunden und Interessenten sind gesetzlich krankenversichert. In diesem Szenario sind die GKV Beiträge im BU-Leistungsfall das größte Problem.

War man von Eintritt der Berufsunfähigkeit gesetzlich krankenversichert und bezieht keine Erwerbsminderungsrente, müssen alle Einkommensarten bis zur Beitragsbemessungsgrenze GKV (59.850 Euro in 2023) in der gesetzlichen Krankenversicherung verbeitragt werden.

Ohne Arbeitgeber heißt das voller Arbeitnehmer- und Arbeitgeberbeitrag. Je nach individueller Konstellation (Kindelosenzuschlag Pflegeversicherung, Zusatzbeitrag der eigenen GKV etc. pp.) sind das ungefähr 18 % GKV Beitrag.

Dieses Szenario hat die höchste Wahrscheinlichkeit.

Da ich (fast) ausschließlich ungeförderte Berufsunfähigkeitsversicherungen (Schicht 3) vermittle, spielen Steuern in der Regel überhaupt keine Rolle. Genauere Informationen dazu finden sich im oben verlinkten Artikel.

Daher lässt sich eine einfache Faustformel für das Thema Brutto / Netto BU-Renten unter 60.000 € p.a. ableiten.

Faustformel – Was netto von der Brutto BU-Rente übrig bleibt

Brutto BU-Rente x 0,82 = Netto BU-Rente

Will man im BU-Leistungsfall 2.500 € verfügbares monatliches Einkommen haben, muss die monatliche BU-Rentenhöhe schon wenigstens 3.000 € betragen.

Faustformel für die minimale BU-Rentenhöhe

Wer die vorherigen Abschnitt aufmerksam gelesen hat, kennt die zwei wesentlichen Einflussfaktoren auf die erforderliche, minimale BU-Rentenhöhe bereits.

- Wechselwirkung Berufsunfähigkeit auf die gesetzliche Altersrente

- Was netto von der Brutto BU-Rente übrig bleibt

Im Abschnitt zu den Wechselwirkungen in Bezug auf die GRV bin ich den Lösungsansatz schuldig geblieben. Den einen, richtigen Lösungsansatz gibt es nicht. Es führen sprichwörtlich viele Wege nach Rom.

Lösungsansatz – Wechselwirkung GRV und Berufsunfähigkeit

Ich persönlich favorisiere den Lösungsansatz des verantwortungsvollen Umgangs mit dem eigenen Humankapital. Während des regulären Erwerbsleben sollten mindestens 15 %, besser 20 % des Nettoeinkommens in die Vermögensbildung gehen.

Ob man das nun Geldanlage, Investieren, Altersvorsorge oder wie auch immer nennt, ist für das Grundprinzip erst einmal egal.

Tritt ein BU-Leistungsfall ein, sollte ich in der Lage sein, aus der Netto BU-Rente heraus genau diese Sparbemühungen aufrecht zu erhalten. Im Falle von bspw. 60.000 Euro Bruttoeinkommen wären das rund 450 Euro Sparleistung im Monat, die in die netto Berufsunfähigkeitsrente einkalkuliert sein sollten.

In der Praxis ist aber meist das Gegenteil der Fall. Nahezu alle Berufsunfähigkeitsrenten da draußen sind viel zu niedrig angesetzt, die Restlichen nur zu niedrig. Heißt, im Leistungsfall wird üblicherweise jedwede Sparbemühung eingestellt / Verträge beitragsfrei gestellt. Egal ob das nun ETF-Sparpläne oder beispielsweise eine Rentenversicherung waren.

Berechnung der minimal erforderlichen Berufsunfähigkeitsrente

Entsprechend ergeben sich für die Berechnung der Mindestabsicherung drei rechnerische Einflussfaktoren.

- Lebensunterhalt / gewünschtes verfügbares Einkommen

- Rücklagenbildung im Falle der Berufsunfähigkeit

- Auswirkungen Brutto vs. Netto BU-Rente

Damit ergibt sich schon die einfache Faustformel zur Berechnung der minimal erforderlichen BU-Rentenhöhe.

(Lebenshaltungskosten + 15 % vom Netto) / 0,82 = absolute Untergrenze für die BU-Rente

Die statistischen Lebenshaltungskosten liegen bei etwa 1.500 Euro im Monat (Stand 2021). Die tatsächlichen Lebenshaltungskosten sollten in Folge der erhöhten Inflation 2022 und 2023 im Regelfall deutlich höher liegen.

Wie das mit der Statistik so ist, der Magdeburger lächelt, der Hamburger staunt nur.

Faustformel zur Berechnung der minimal erforderlichen BU-Rentenhöhe am Beispiel

(1500 € + 450 €) / 0,82 = 2.378 €

Das heißt tatsächlich, dass eine BU-Rentenhöhe unter 2.400 € im Regelfall schlichtweg viel zu niedrig ist.

Ich warne eindringlich davor temporäre Zustände, beispielsweise aus dem Studium gewohnte Lebenshaltungskosten, für eine vernünftige Kalkulation des Absicherungsbedarfs heran zu ziehen. Aus meiner persönlichen Erfahrung heraus sind Frauen gewohnt in Bedarfsgemeinschaften zu rechnen, bspw. „double income, no kids“. Auch dieser Fehler sollte tunlichst unterlassen werden.

Hinweise Faustformel zur Berechnung der minimal erforderlichen Berufsunfähigkeitsrente

Minimale BU-Rentenhöhe meint genau nur das, Minimum. Im Falle einer Berufsunfähigkeit sollte jedoch die Genesung im Vordergrund stehen.

Bei einer temporären Berufsunfähigkeit würde es also nicht schaden, wenn man – statt nur den Kühlschrank zu füllen – wenigstens auch mal einen kleinen Urlaub machen könnte.

Die Faustformel zeigt zudem ein Grundproblem der Berufsunfähigkeitsversicherung auf. Ein Geringverdiener hat statistisch die gleichen Lebenshaltungskosten und erwirbt ob des niedrigeren Einkommens ohnehin geringere Rentenansprüche. Im Falle einer Berufsunfähigkeit sind die Auswirkungen auf die spätere gesetzliche Rente noch fataler, da ja schon die bis dahin erworbenen Ansprüche erheblich niedriger ausfallen.

Da im Regelfall aber nur etwa 60 % des Bruttoeinkommens in der Berufsunfähigkeitsversicherung abgesichert werden können, erreicht der Geringverdiener gar nicht die erforderlichen 2.400 € Euro minimale BU-Rente. Mehr dazu im Abschnitt wirtschaftliche Angemessenheit.

Die Berufsunfähigkeitsversicherung bleibt auch in diesem Sinne eine lohnenswerte Statusabsicherung für Gutverdiener.

Wirtschaftliche Angemessenheit und maximale BU-Rentenhöhe

Die Annahmerichtlinien zur wirtschaftlichen Angemessenheit von BU-Rentenhöhen bestimmen die maximal mögliche BU-Rentenhöhe und sind von Gesellschaft zu Gesellschaft unterschiedlich.

Wirtschaftliche Angemessenheit berücksichtigt unter anderem …

- wie viel % vom fixem Bruttoeinkommen (oder Netto) maximal abgesichert werden können

- wie viel bei höheren Einkommen in der BU tatsächlich versichert werden kann

- wie bestehende Verträge oder Ansprüche aus dem Versorgungswerk angerechnet werden

Die am Markt übliche Anrechnung von Bruttoeinkommen (immer nur Fixum) ist in der nachfolgenden Tabelle dargestellt.

| Art | wirtschaftliche Angemessenheit im Marktdurchschnitt |

|---|---|

| Bruttoeinkommen bis BBG RV | 60 % vom Brutto |

| Bruttoeinkommen über BBG RV | 1/3tel vom Brutto |

| Nachversicherung | 60-70 % vom Brutto |

Wirtschaftliche Angemessenheit ist regelmäßig ein relevantes Thema in meinem beruflichen Alltag. Es gibt unverändert Gesellschaften, die auf (gegenüber der beispielhaften Darstellung) deutlich niedrigere wirtschaftliche Angemessenheiten abstellen (bspw. 80 % vom Netto). Diese Gesellschaften berücksichtige ich in der Regel gar nicht erst in der Vermittlung, da eine dauerhaft bedarfsgerechte Absicherung nahezu unmöglich wäre.

Im Einzelfall sind weitere, gesellschaftsabhängige Annahmerichtlinien zu beachten. Zum Beispiel die Anrechnung bestehender Absicherungen oder die Anrechnung von Anwartschaften aus dem Versorgungswerk.

Während beispielsweise Gesellschaft A Ansprüche aus dem Versorgungswerk ab dem ersten Euro Berufsunfähigkeitsrente anrechnet, berücksichtigt Gesellschaft B Anwartschaften aus Versorgungswerken erst ab 50.000 Euro BU-Rente.

Obergrenzen Berufsunfähigkeitsrente bei Schülern, Studenten, Azubis

Bei Schülern, Studenten, Azubis und Existenzgründern gelten gesellschaftsabhängige und somit unterschiedliche Höchstgrenzen für die maximal versicherbare Berufsunfähigkeitsrente.

Eine beispielhafte Übersicht der am Markt üblichen Obergrenzen findet sich in nachfolgender Tabelle.

| Zielgruppe | Obergrenzen im Marktdurchschnitt |

|---|---|

| Schüler | 1.000 bis 1.500 € BU-Rente je nach Schulform und Anbieter |

| Studenten | 1.500 bis 2.000 € BU-Rente |

| Azubis | bis 1.500 € BU-Rente |

| Existenzgründer | bis 1.500 € BU-Rente ohne weitere Nachweise |

Fehler – Einberechnung von Erwerbsminderungsrente

Vertrieblich ist es üblich, optisch aufgehübscht „Lücken“ zu berechnen, die der Versicherungsmensch dann „gönnerhaft“ mit seinen provisionierten Produkten schließen kann. Im Falle einer Berufsunfähigkeitsversicherung werden dann gern Ansprüche auf Erwerbsminderungsrente mit einberechnet.

Das ist in vielerlei Hinsicht völlig unsinnig.

Zunächst einmal hat die gesetzliche Erwerbsminderungsrente nichts mit dem Kernleistungsversprechen einer privaten Berufsunfähigkeitsversicherung zu tun. Es gibt zwei maßgebliche Unterschiede:

- die Erwerbsminderungsrente ist ein reiner Zeitnachweis (nicht mehr 3 oder nicht mehr 6 Stunden arbeiten können)

- und referenziert jede übliche Tätigkeit am Arbeitsmarkt, jeder soziale Abstieg ist hinzunehmen

Die Berufsunfähigkeitsversicherung ermittelt das Restleistungsvermögen im zuletzt ausgeübten Beruf und schützt den beruflich erreichten Status im Sinne der konkreten Verweisung durch die zu vergleichende Lebensstellung.

Platter formuliert: Ein junger Mensch wird im Regelfall deutlich eher berufsunfähig denn erwerbsgemindert. Ausnahmen bestätigen die Regel.

Womit wir beim nächsten Problem wären. Für einen Anspruch auf Erwerbsminderungsrente brauche ich erst einmal 3 GRV Beitragsjahre aus 5 Kalenderjahren. Die haben beispielsweise Schüler und Studenten nicht.

Man könnte das Thema nun noch deutlich ausdehnen, am Ende ist es aber ganz einfach. Wer Erwerbsminderungsrentenansprüche bei der Absicherung seiner Arbeitskraft anrechnet, kalkuliert auch zukünftige Lottogewinne in die eigene Altersvorsorge ein.

Lasst es einfach sein.

Fazit – Wie hoch sollte die Berufsunfähigkeitsrente sein?

Wie viel Berufsunfähigkeitsrente sollte ich denn nun absichern? Die einzig mögliche pauschale Antwort wäre, „so viel wie möglich“. Was in vielen Fällen durchaus auch korrekt wäre.

Im individuellen Einzelfall stellt sich die Antwort auf diese Frage durchaus etwas komplexer dar. Mit der nachfolgenden Faustformel kann man zumindest überschlagsweise den eigenen Bedarf bestimmen.

Bei der Wahl der richtigen BU-Rentenhöhe sollten berücksichtigt werden …

Lebenshaltungskosten

+ mind. 15 % vom Netto (mind. 450 Euro) für GRV Wechselwirkungen

+ Komfortbetrag

Die Summe durch 0,82 teilen, um die benötigte Brutto-BU-Rente zu überschlagen.

Bestehende Vermögenswerte können im Einzelfall berücksichtigt werden. Allerdings muss man sich gerade bei den Wechselwirkungen zur Altersvorsorge an sehr hohe Zahlen gewöhnen.

Ein typisches gedankliches Problem meiner sparsamen MINT-Kunden. Ein Vermögen von beispielsweise 100.000 Euro in jungen Jahren ist zwar sehr löblich, im Sinne der hier thematisierten Zusammenhänge aber nur ein Tropfen auf dem heißen Stein.

Vielen Dank für diesen informativen Beitrag, Herr Breitag. 👍

Ich beschäftige mich derzeit mit Berufsunfähigkeitsversicherungen und bin bei Google auf diesen Beitrag gestoßen, weil ich nach Bedarfsrechnern gesucht habe. Wenn die Ablehnungsquote bei Erwerbsminderungsrentenanträgen bei etwa 50 % liegt, warum vergleichen Sie die Wahrscheinlichkeit mit der Wahrscheinlichkeit, im Lotto zu gewinnen? Vielen Dank.

Hat auch niemand getan.

Im Artikel benannt und auf dem Blog wiederholt ausführlich erläutert, sind die Leistungsvoraussetzungen einer privaten Berufsunfähigkeitsversicherung gänzlich andere, als die Leistungsvoraussetzungen der gesetzlichen Erwerbsminderungsrente. Das Vorliegen bedingungsgemäßer Berufsunfähigkeit trifft keinerlei Aussage darüber, ob Erwerbsminderung vorliegt. Gleichermaßen trifft die (wie auch immer geartete) Quote abgelehnter (also zuvor tatsächlich gestellter) Anträge auf Erwerbsminderungsrente überhaupt keine Aussage über das Vorliegen der Voraussetzungen für eine Erwerbsminderungsrente bei Vorliegen bedingungsgemäßer Berufsunfähigkeit.

Weiterhin trifft die Ablehnungsquote in Bezug auf die Erwerbsminderungsrente keinerlei Aussage über die Höhe (halbe / volle) der bewilligten Erwerbsminderungsrenten. In diesem Artikel „Wie hoch sollte die Berufsunfähigkeitsrente sein?“ geht es aber nun mal um Bedarfsermittlung.

Entsprechend ist es exakt so, wie im Artikel dargestellt, Zitat:

„Wer Erwerbsminderungsrentenansprüche bei der Absicherung seiner Arbeitskraft anrechnet, kalkuliert auch zukünftige Lottogewinne in die eigene Altersvorsorge ein.“

Berufsunfähigkeit ^ Erwerbsminderung haben genau wie Altersvorsorge ^ Lottogewinn eine Schnittmenge. Es sind dennoch zwei völlig unterschiedliche Dinge / Sachverhalte, die keinerlei inhaltliche Verbindung miteinander haben. Entsprechend ist es gleichermaßen NICHT sinnvoll EMR Ansprüche in den BU-

Bedarf einzurechnen, wie es auch absurd wäre, zukünftige Lottogewinne in den Altersvorsorgebedarf einzurechnen.

Eine Aussage über die Wahrscheinlichkeit eines EMR-Bezugs in wie auch immer gearteter Höhe wurde damit nicht getroffen, da dies für die Ermittlung des BU-Rentenbedarfs völlig irrelevant ist.

Allerdings ist die Wahrscheinlichkeit eines EMR-Anspruchs bei selbstständigen Kommentarspammern (Link auf „SEO Homepage“ wurde entfernt) voraussichtlich mangels vorliegender Versicherteneigenschaften überschaubar. Hat aber immer noch nichts mit dem BU-Rentenbedarf zu tun.

Auf die Schlussfolgerungen über mich gehe ich nicht weiter ein. Ich recherchiere für meine Frau. Sie hat vor über 15 Jahren eine Berufsunfähigkeitsrente abgeschlossen. Ihr wurde jedoch durch die Überprüfung eines Maklers zu einem Neuabschluss und einer Verdoppelung der BU-Rente geraten, da die aktuelle Rente nur 30 % des Nettogehalts abdeckt. Für uns ergibt eine Erhöhung jedoch keinen Sinn, da die volle Erwerbsminderungsrente 60 % des Nettogehalts ausmacht. Wir können uns kein Szenario vorstellen, in dem meine Frau berufsunfähig, aber gleichzeitig voll erwerbsfähig ist. Sie ist im öffentlichen Dienst angestellt.

Es könnte hilfreich sein, sich weniger auf Vorstellungskraft zu verlassen, als sich grundlegend mit den Fragen „wann liegt bedingungsgemäße Berufsunfähigkeit vor“ und „wann liegt halbe / volle Erwerbsminderung vor“ zu beschäftigen. Aber das sagte ich ja schon.

Mit dem Kernleistungsversprechen einer Berufsunfähigkeitsversicherung ( https://www.torsten-breitag.de/berufsunfaehigkeitsversicherung/auswahlkriterien-berufsunfaehigkeitsversicherung ) zu beginnen, wäre ein Anfang.

Je niedriger der berufliche Status (Qualifikation, Einkommen, Ausprägung der Tätigkeit), um so schwerer zu verstehen. Aber das Problem haben die Verbraucherschützer mit der irrigen Annahme „jeder brauch eine BU“ geschaffen.