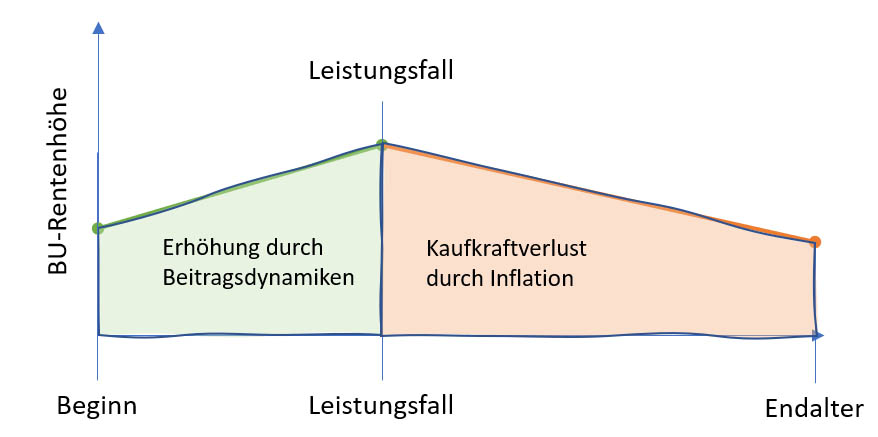

Die Leistungsdynamik soll den Kaufkrafterhalt der BU-Rente nach Eintritt des BU-Leistungsfalls darstellen. Sie wird daher auch garantierte Rentensteigerung im Leistungsfall genannt. Ist eine Leistungsdynamik gewünscht, muss diese gegen Mehrbeitrag zusätzlich bei Vertragsabschluss vereinbart werden.

Braucht man eine Leistungsdynamik? Lohnt es sich Mehrbeiträge zu bezahlen? Schauen wir uns das Thema Leistungsdynamik Berufsunfähigkeitsversicherung nachfolgend doch einmal etwas differenzierter an.

Leistungsdynamik / garantiere Rentensteigerung im Leistungsfall – Inhaltsverzeichnis

Was ist eine Leistungsdynamik?

Die Leistungsdynamik – auch garantierte Rentensteigerung im Leistungsfall genannt – soll den Kaufkrafterhalt der BU-Rente für den Fall einer lang andauernden Berufsunfähigkeit sicherstellen.

Beitragsdynamik und Nachversicherung erhalten die BU-Rente über die Laufzeit bedarfsgerecht. Aber nur, so lange eben kein Leistungsfall eintritt. (siehe Wie viel BU-Rente sinnvoll)

Doch was passiert nun, wenn der BU Leistungsfall eintritt?

Ab Eintritt des Leistungsfalls droht ein Kaufkraftverlust durch Inflation. Im Falle einer sehr langfristigen Berufsunfähigkeit könnte dies problematisch werden.

Grundsätzlich soll die so genannte Überschussbeteiligung im Leistungsfall (Grundüberschussbeteiligung) der Versicherer dafür sorgen, dass auch nach Eintritt des BU-Leistungsfalls ein Kaufkraftausgleich stattfindet. Diese Überschussbeteiligungen sind jedoch nicht garantiert und befinden sich seit Jahren marktbreit im Sinkflug.

Überschussbeteiligung im Leistungsfall für ausgewählte BU Versicherer 2020 und 2021

Allianz: 1,95 % (2020) / 1,7 % (2021)

LV 1871: 1,9 % für 2020 und 2021

HDI: 1,7 % für 2020 und 2021

die Bayerische: 1,6 % für 2020 und 2021

Alte Leipziger: 1,53 % für 2020 und 2021

Nürnberger: 1,45 % für 2020 und 2021

Durch die Rechnungszinssenkung 2022 (0,9 auf 0,25 % seit 2022) stiegen diese Überschussbeteiligungen nominal an. Real ist das aber linke Tasche / rechte Tasche. Meint, sinkt der Rechnungszins um 0,65 %, dann steigt zunächst die Überschussbeteiligung um den gleichen Wert an.

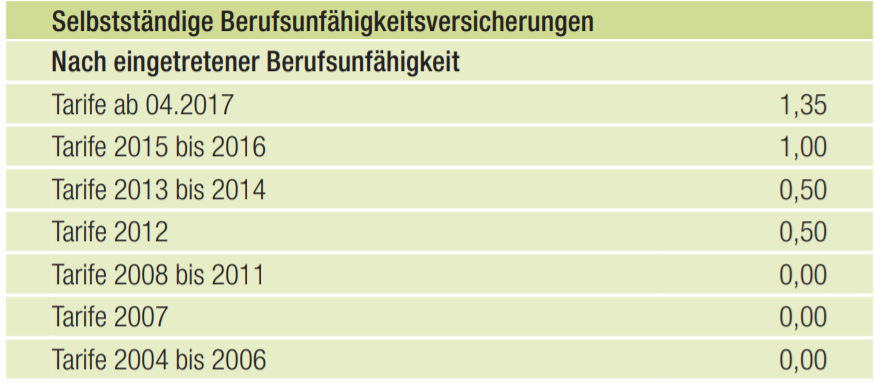

Die Tabelle zeigt, dass die Überschüsse im Leistungsfall mehrheitlich eher gefallen oder gleich geblieben sind. Lediglich die Bayerische und der Volkswohlbund trotzten bis 2023 dem Trend.

Die Überschussbeteiligung im Leistungsfall wird grundsätzlich nur für Neugeschäft ausgewiesen, ist nicht garantiert und kann über die Laufzeit auch auf 0 sinken.

Sehen wir uns dazu beispielhaft einmal einen Auszug aus dem Geschäftsbericht (2019) der Hannoversche Leben an.

Hätte man zwischen 2008 und 2011 eine Berufsunfähigkeitsversicherung bei der Hannoversche Leben abgeschlossen, hätte man bei einem Leistungsfall in 2019 keine Überschüsse im Leistungsfall ausgezahlt bekommen.

Praktischerweise bieten die hilfsbereiten und selbstlosen Versicherer gegen Mehrpreis eine Lösung an.

Diese Lösung meint die Vereinbarung einer Leistungsdynamik. Diese soll für eine Mehrprämie von etwa 7-8 % pro 1 % garantierte Rentensteigerung den Kaufkraftverlust im Leistungsfall auffangen. Eine Leistungsdynamik kann üblicherweise zwischen 0 und 3 % vereinbart werden.

Leistungsdynamiken sind ein Extra und kosten pro 1 % Leistungsdynamik ab ca. 7-8 % Mehrprämie

In Anbetracht dieser nicht gerade geringen Mehrkosten stellt sich also die Frage, ob ich eine solche garantierte Rentensteigerung im Leistungsfall wirklich brauche. Respektive, wann lohnt sich eine Leistungsdynamik?

Wann lohnt sich eine Leistungsdynamik?

Losgelöst von „Geiz ist geil“ darf man – wenn man mehr Geld ausgeben soll – durchaus einmal hinterfragen, was genau passieren müsste, damit sich eine Leistungsdynamik tatsächlich rechnet.

Um diese Frage zu beantworten, sollte man natürlich als Erstes prüfen, ab wann sich eine Leistungsdynamik überhaupt rechnet. Im Grunde lautet die Frage also: Wann amortisiert sich eine Leistungsdynamik?

Dafür stellen wir die Kosten einer Berufsunfähigkeitsversicherung mit und ohne Leistungsdynamik gegenüber. Wir vereinheitlichen dabei die Versicherungsprämie und schauen uns dann den möglichen Verlauf an.

Informatiker, B.Sc. oder M.Sc., 27 Jahre alt, 55.000 Brutto p.a., Tarif: LV1871 Golden BU 01.2023

wahlweise 2.500 € mtl. BU-Rente ohne Leistungsdynamik für 77,40 € mtl.

oder 1.965 € mtl. BU-Rente mit 3 % Leistungsdynamik für 77,39 € mtl.

Zwar ist die monatliche BU-Rentenhöhe in der Variante mit Leistungsdynamik bereits nach 10 Jahren höher, aber die Leistungssumme (über die ganzen Jahre) ist nicht gleich. Nach 10 Jahren Berufsunfähigkeit habe ich in der Variante ohne Leistungsdynamik rund 30.000 € mehr bekommen, für die gleiche Versicherungsprämie.

Tatsächlich amortisiert sich die Leistungsdynamik in unserem Beispiel erst nach 17 Jahren Berufsunfähigkeit am Stück.

Die höchste statistische Eintrittswahrscheinlichkeit für eine Berufsunfähigkeit liegt in einem Alter zwischen 48 und 55 Jahren. Da wird es echt eng mit 17 Jahren BU-Rentenbezug.

Die individuelle Amortisationszeit hängt von verschiedenen Faktoren ab. Insbesondere dem Eintrittsalter bei Abschluss, der Überschussbeteiligung im Leistungsfall (des jeweiligen Versicherers), der Höhe der vereinbarten Leistungsdynamik und natürlich den Konditionen des gewählten Versicherers. Die im Beispiel genutzte LV1871 bietet eine im Marktvergleich eher preiswerte Leistungsdynamik an.

Als grobe Faustregel gilt:

Eine Leistungsdynamik rechnet sich nach frühestens 15 bis 18 Jahren ununterbrochener Berufsunfähigkeit.

Dieser Fakt steht wiederum in direkter Wechselwirkung zum Thema Brutto vs. Netto-BU-Rente.

Wechselwirkung Leistungsdynamik vs. netto BU-Rente

Eine Leistungsdynamik wird üblicherweise verkauft, indem der Vermittler Angst vor der Inflation nach Eintritt BU-Leistungsfall schürt. Bei einer Amortisationszeit von beispielhaft 17 Jahren ist das eine eher fragwürdige Herangehensweise.

Natürlich kann ich auch 17 oder länger ununterbrochen berufsunfähig sein, die Regel sind derart lange Leistungszeiträume definitiv nicht.

Bei derart langem BU-Rentenbezug steigt die Wahrscheinlichkeit für den zeitgleichen Anspruch auf gesetzliche Erwerbsminderungsrente. Salopp, wer 17 Jahre am Stück berufsunfähig ist, ist sehr wahrscheinlich „ziemlich Matsch“. Zudem wird der Anspruch auf Erwerbsminderungsrente 50/55+ durch Härtefallregeln (bspw. Arbeitsmarktrente) etwas einfacher als in jungen Jahren.

Wenn ich nun aber eine Erwerbsminderungsrente beziehe (egal wie hoch die ist), habe ich zunächst generell mehr Geld zur Verfügung. Im Kontext viel wichtiger ist aber die Tatsache, dass gerade bei GKV-Versicherten die Höhe der Netto-BU-Rente bei Bezug einer wie auch immer gearteten Erwerbsminderungsrente erheblich ansteigt.

Detailliert habe ich das im Artikel Brutto vs. Netto-BU-Rente erklärt.

Warum ist eine sinnvolle BU-Rentenhöhe häufig wichtiger als Leistungsdynamik?

Eine angemessene BU-Rentenhöhe (siehe Wie viel BU Rente ist sinnvoll?) ist im absoluten Regelfall wichtiger als eine Leistungsdynamik. Die garantierte Rentensteigerung im Leistungsfall gegen Mehrbeitrag ist inhaltlich ein Extra analog Panoramadach oder Head-up-Display beim Autokauf.

Insofern ist es definitiv als problematisch zu werten, wenn die üblichen Vertriebe mal wieder 1.500 € BU-Rente mit 3 % Leistungsdynamik vertickt haben. Der Vermittler verdient infolge einer verkauften Leistungsdynamik zwar mehr, für den Kunden ist die Leistungsdynamik aber niemals ein Ersatz für eine anfänglich zu niedrig gewählte BU-Rentenhöhe.

Berücksichtigt man beispielsweise die Wechselwirkungen einer Berufsunfähigkeit auf die gesetzliche Rentenversicherung reißen sinnlos niedrige BU-Rentenhöhen eine zusätzliche, spätere Versorgungslücke im Zuge der Altersrente auf. Schlicht, weil ich kein Geld zur Verfügung habe, um Kompensationsmaßnahmen ergreifen zu können. Es bringt dann rein gar nichts, dass ich nach beispielhaft 17 Jahren vielleicht eine höhere BU-Rente bekommen würde.

Es spricht absolut nichts gegen eine Leistungsdynamik. Wer es sich leisten kann und will darf dies gern zusätzlich tun. Eine Leistungsdynamik ersetzt oder kompensiert aber eben niemals eine niedrigere anfängliche BU-Rente.

Das führt zur logischen Reihenfolge, dass erst die BU-Rente ausgeschöpft sein sollte, dann über eine Leistungsdynamik nachgedacht werden sollte.

Wer braucht eine Leistungsdynamik?

Für fast jede Regel gelten Ausnahmen. Somit stellt sich natürlich die Frage – Wer braucht eine Leistungsdynamik in der Berufsunfähigkeitsversicherung?

Aus den vorhergehenden Abschnitten wissen wir, dass eine anfänglich höhere BU-Rente im Regelfall sinnvoller ist als eine Leistungsdynamik.

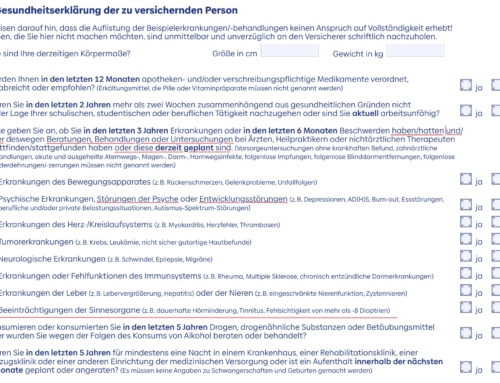

Doch was passiert, wenn meine BU-Rente zwangsläufig lange Zeit niedrig ist?

So können in der Schüler BU, bei Studenten und Azubis nur limitierte BU-Rentenhöhen vereinbart werden. Beim Schüler je nach Versicherer bspw. nur 1.000 bis 1.500 € BU-Rentenhöhe. In dieser Konstellation besteht also gar keine Möglichkeit schon bei Abschluss eine bedarfsgerechte BU-Rentenhöhe zu erreichen.

Wenn ich heute für einen 6jährigen Schüler eine Berufsunfähigkeitsversicherung abschließe (was absolut sinnvoll ist), kann es locker 20 Jahre dauern, bis überhaupt mal relevantes Einkommen erzielt und somit eine sinnvolle BU-Rentenhöhe umgesetzt werden kann.

Im Falle einer Schüler-BU sollte man dringend über eine Leistungsdynamik nachdenken. Zwar ist der BU-Eintritt in jungen Jahren statistisch eher unwahrscheinlich, mit beispielhaft 1.100 € BU-Rente im Falle eines Falles aber eine Katastrophe.

Ob man dem eigenen Kind nun aber reflexartig 3 % Leistungsdynamik in den Vertrag haut, ist zumindest mal fraglich. Mit den Konsequenzen in Bezug auf die Kosten muss das Kind dann ggf. über Jahrzehnte leben. Völlig kostenneutral bekommt man eine Leistungsdynamik nicht wieder aus dem Vertrag raus, bei manchen Anbietern überhaupt nicht.

Stand 10.2023 bin ich selbst Vater einer 3jährigen Tochter. Die Umsetzung einer Berufsunfähigkeitsversicherung für meine Tochter hat also noch etwas Zeit. Müsste ich diese Entscheidung heute treffen, würde ich wenigstens 1 % Leistungsdynamik als Ablaufstabilisator vereinbaren.

Studenten und Azubis können zwar über eine Leistungsdynamik nachdenken, wichtiger wäre aber eine bedarfsgerechte BU-Rentenhöhe nach Berufseinstieg zu erreichen. Und die Absicherungshöhe infolge durch Beitragsdynamik und Nachversicherung dauerhaft bedarfsgerecht zu halten …

Berufsunfähigkeitsversicherung mit Leistungsdynamik als Karriereversicherung

Darüber hinaus gibt es noch einen weiteren vertrieblichen Ansatz, den ich für einigermaßen legitim halte. Bei bestimmten Studiengängen – bspw. Medizin – ist eine erhebliche Gehaltsentwicklung im späteren Karriereverlauf mehr oder weniger vorprogrammiert. Dafür hat man dann aber eben auch 6 Jahre studiert.

Die Berufsunfähigkeitsversicherung ist jedoch keine Karriereversicherung. Eine zukünftig mögliche Karriere- und Gehaltsentwicklung kann ich heute nicht abbilden. Man könnte nun argumentieren, dass der Abschluss einer beispielsweise 3 % Leistungsdynamik eine Art Kompensation für durch Berufsunfähigkeit entgangene Karriereverläufe wäre.

Das trifft im Kern aber auch nur meine Grundaussage. Die Leistungsdynamik ist ein Extra gegen Mehrbeitrag. Wenn ich eine haben will, kann ich gern eine Leistungsdynamik abschließen und meine Beiträge dafür bezahlen. Ich darf die Leistungsdynamik nur niemals als Ersatz für bedarfsgerechte BU-Rentenhöhen ansehen.

Schlüssig dargestellt – vielen Dank. Eine Meinung die durchaus auch vor einiger Zeit noch komplett „unpopulär“ war (gefühlt). Aber die Zahlen hier sprechen eine klare Sprache.

Ich habe einen HDI Ego Top Anfang 2016 abgeschlossen auch mit 2% Leistungsdynamik.

Kann ich diese Leistungsdynamik auch jetzt noch „rausnehmen“ (ohne Gesundheitsprüfung) und den Beitrag entsprechend verringern?

Hallo Thomas,

die ansonsten guten Bedingungen der HDI Ego Top aus 2016 sehen kein explizites Anrecht zum Ausschluss einer Leistungsdynamik vor. Somit ist nur eine individuelle Absprache mit dem Versicherer denkbar, zu den Spielregeln des Versicherers.

Ob der teilweise erheblich verbesserten Berufsgruppen seit 09/2019 kann man bei einwandfreiem Gesundheitszustand alternativ natürlich auch die bestehende Absicherung auf den Prüfstand stellen. Allerdings vergütet HDI generell keine Umstellung / Neueindeckung von Verträgen im eigenen Haus. Entsprechend kann ich bei Umstellungsbedarf innerhalb HDI kein Mandat annehmen.

Guten Tag Herr Breitag,

wie ist es im Rahmen einer 2-Vertrags-Lösung, wenn ein Vertrag 1000 € und der andere 1500 € Versicherungshöhe hat? Dann würde sich doch schon in dem kleineren Vertrag (aber ggf. auch in beiden Verträgen jeweils) eine Leistungsdynamik lohnen, oder?

MfG S. Bugatti